Реферат: Налоговая политика в реформировании социально-экономической системы Украины

Содержание

Введение

1. Транзитивные реалии

2. Практика принятия фискальных решений

3. Функционирование значительного теневого сектора

4. Проблемы повышения эффективности перераспределительных процессов

Заключение

Использованы источники

Введение

В работе проанализированы особенности формирования и реализации налоговой политики в странах с рыночной экономикой, которые утверждаются, предложены рекомендации относительно оптимизации использования налоговых инструментов при реформировании социально-экономической системы Украины.

Возникновение новых кризисных явлений в функционировании национальной экономики, совпавшее во времени с углублением мирового экономического кризиса, в очередной раз обострило проблему поиска эффективных фискальных инструментов преодоления негативных тенденций в социально-экономическом развитии Украины. Как известно, при помощи налоговой политики государство может, с одной стороны, корректировать потоки рыночного перелива капитала, а с другой, инициировать необходимые социально-экономические сдвиги путем формирования финансового обеспечения тех или иных расходов бюджета. Нужно лишь так сбалансировать интересы всех участников перераспределительных отношений, чтобы обеспечить максимальные налоговые поступления при минимальном негативном влиянии фиска на экономическую активность налогоплательщиков. Между тем это непросто осуществить на практике даже в условиях развитой рыночной экономики, не говоря уже о трудностях оптимизации налогообложения в странах с утверждающейся рыночной экономикой.

Следует отметить, что сущность налоговой политики, ее инструменты и влияние их применения на социально-экономическое развитие в условиях рыночной трансформации, методологические основы и прагматизм реализации налоговых реформ исследовались ведущими украинскими и российскими учеными. Кроме того, не остались без внимания ученых теоретические возможности и реалии влияния государства на экономический рост, а также задачи, стоящие перед ним в сферах инициирования и корректировки трансформационных процессов. Но на сегодня малоисследованными остаются вопросы о том, как при помощи налоговой политики решить текущие экономические и социальные проблемы в Украине, создав одновременно благоприятные фискальные условия для динамичного экономического развития на базе прогрессивных институциональных и социально-экономических трансформаций в перспективе. Более того, в безотлагательном концептуальном разрешении нуждается проблема поиска эффективных налоговых инструментов во время мирового экономического кризиса, использование которых не только основывалось бы на выполнении фискальных задач, но и обеспечило бы достижение приоритетных регулирующих целей. Эти аспекты формирования и реализации налоговой политики в современных условиях утверждения рыночной экономики Украины рассматриваются в нашей работе.

1. Транзитивные реалии

Налоговая политика в Украине должна отличаться от налоговой политики в государствах Запада хотя бы потому, что в условиях рыночной трансформации социально-экономической системы существует целый ряд структурных проблем, нуждающихся в безотлагательном разрешении. Как правило, такие проблемы не возникали перед странами с развитой рыночной экономикой, поскольку их социально-экономические системы изменялись постепенно, реагируя на вызовы повышения эффективности хозяйствования, и не приобретали значительных диспропорций. Украина же, наоборот, получила в наследство неэффективную экономику и гипертрофированный социальный сектор и уже в начале рыночной трансформации вынуждена была развивать фискальную сферу в условиях многочисленных структурных перекосов. Сегодня большинство из них лишь углубилось, а потому основной задачей налоговой политики в Украине должно стать содействие системным сдвигам, а не поддержание стабильного функционирования сформированной относительно оптимальной социально-экономической системы, как это происходит в государствах Запада.

Кроме того, следует учитывать, что уровень экономического развития Украины значительно ниже, чем у государств с развитой рыночной экономикой, а отечественные рыночные отношения отличаются от их традиционных образцов. В Украине институциональная среда состоит из институтов рыночной и плановой экономик, их комбинаций, порождающих расцвет коррупции, и транзитивного типа ментальное™, для которого нормой является, в частности, низкое фискальное сознание. Если большинство постсоциалистических государств - новых членов ЕС быстро достигли роста ВВП на основе рыночной трансформации социально-экономической системы и без особых проблем ввели немало западноевропейских фискальных форм, то Украина неоднократно сталкивалась с негативными экономическими и фискальными последствиями от неудачных реформ, что, в свою очередь, усиливало дисбаланс между заимствованными из зарубежной практики налоговыми инструментами и реалиями хозяйствования, а также обусловливало появление у граждан скептического отношения к государству как к инициатору прогрессивных перемен и нежелание финансово поддерживать его деятельность. Таким образом, налоговая политика в Украине должна, с одной стороны, учитывать текущие экономические, социальные и институциональные условия, а с другой - быть направленной на то, чтобы улучшить социально-экономическую ситуацию и откорректировать институциональную среду в государстве.

Еще одна проблема формирования и реализации налоговой политики в странах с утверждающейся рыночной экономикой заключается в том, что большинство известных фискальных рецептов было апробировано на Западе. Иначе говоря, существуют институциональные трудности выбора оптимальной стратегии фискального регулирования и применения ее отдельных элементов. Нужно, прежде всего, четкое концептуальное видение необходимых социально-экономических реформ и налоговых инструментов, которые обеспечат их реализацию. Причем использование таких инструментов должно быть адаптировано к отечественным реалиям хозяйствования. Речь идет, по сути, о необходимости поиска национального фискального "ноу-хау" - комплекса механизмов, которые бы способствовали качественно новым изменениям в социально-экономическом развитии государства.

В то же время для Украины важно развивать фискальную сферу на базе тех налогов и налоговых платежей, которые обеспечивают львиную долю налоговых поступлений в государствах с развитой рыночной экономикой, и в частности - в странах ЕС. Ведь введение каких-либо уникальных национальных фискальных форм или архаических налогов (например, налога с оборота), хотя и может решить отдельные экономические и фискальные проблемы, но ослабит позиции Украины в глобализированном мире и перечеркнет все ее надежды на участие в евроинтеграции. Тем более, что современное налогообложение в странах с развитой рыночной экономикой - это тот эталон, к которому необходимо приблизить отечественное налогообложение в перспективе. Основная проблема заключается в том, чтобы найти оптимальную комбинацию прогрессивных налоговых инструментов и время от времени пересматривать ее вместе с изменениями в экономических, социальных и институциональных условиях. А это задача сложная, поскольку Украине едва ли не впервые придется трансформировать фискальные процессы по принципу системной реформы.

2. Практика принятия фискальных решений

Со второй половины 90-х годов XX в. до 2005 г. налоговая политика в Украине была направлена на снижение уровня налогообложения. При этом изменения в налоговом законодательстве базировались на соображениях о том, что любая либеральная налоговая реформа является залогом улучшения динамики экономического развития государства. Происходили снижение ставок налогов, корректировка механизмов их взимания, отмена отдельных налоговых платежей, а также масштабное предоставление налоговых льгот отраслевой и территориальной направленности. Первые успешные фискальные трансформации (в частности, снижение ставок НДС и налога на прибыль) добавляли аргументов лоббистам при инициировании преференций в налогообложении, а макроэкономическая стабилизация (а затем - рост ВВП) позволила сторонникам "всесильности" рыночного саморегулирования реализовать ряд фискальных экспериментов, особенно не заботясь о вопросах их научного обоснования. Зачем же углубляться в теорию и проводить сложные математические расчеты, если подобные реформы уже были в целом удачно апробированы странами-соседями, а весь мир увлекся идеями налоговой либерализации?

В 2005 г., когда стало очевидно, что немало из осуществленных в спешке налоговых трансформаций искажают конкурентную среду хозяйствования, приводят к значительным фискальным потерям и не решают при этом макроэкономических задач, были пересмотрены ориентиры налоговой политики. Основными целями фискальной реформы определялись устранение всех диспропорций в налогообложении и первоочередное направление дополнительно привлеченных в бюджет денежных средств на финансирование социальных расходов. Произошли преждевременная отмена территориальных и большинства отраслевых налоговых льгот, а также корректировка механизмов взимания НДС (усложнение процедуры его возмещения) и налога на прибыль (расширение состава валовых расходов), делались попытки повысить эффективность налогового контроля, резко увеличивались заработная плата работников бюджетной сферы, пенсии и другие социальные выплаты. Однако такое радикальное "восстановление справедливости" дезориентировало большинство субъектов рынка, привело к снижению темпов роста ВВП и к сокращению инвестиций, повлекло за собой значительный рост объемов импорта и в очередной раз пошатнуло доверие граждан к государству как к инициатору прогрессивных социально-экономических сдвигов в интересах всего общества.

Если раньше популяризировались все налоговые инициативы в отношении направления дополнительных финансовых ресурсов в реальный сектор экономики и бюджетное финансирование лишь безотлагательных (минимальных) социальных расходов, то с 2005 г. произошли существенное усиление роли перераспределительных процессов и расширение социальной составляющей функционирования государства.

Иначе говоря, сначала налоговая политика "поспособствовала консервированию" неоптимальной социально-экономической системы, а позднее, не учитывая потребность в структурных реформах, превратилась в инструмент построения "социального чуда" в условиях импортоориентированной экономики. И даже частичный отход от социального популизма, произошедший в 2006-2007 гг. и сопровождавшийся возвратом к предыдущей практике принятия фискальных решений, не стал толчком для разработки новой, научно обоснованной, модели налоговой политики. Из двух крайностей - рынка "на службе" у состоятельных слоев общества и "воздушных замков" немедленного достижения социальной справедливости - была выбрана вторая.

Особенно опасными мы считаем попытки "раздуть" социальные расходы бюджета в 2009 г. (во время экономического кризиса). При этом угрозу для Украины составляли уже попытки пополнения финансовых ресурсов государства путем увеличения налоговой нагрузки (в частности, одномоментного в несколько раз повышения ставок акцизного сбора, налога с владельцев транспортных средств и единого налога, а также введения ввозной пошлины по достаточно высокой ставке -13%) и усиления давления на налогоплательщиков со стороны фискальных органов (в частности, "просьб" о переплатах). Такие инициативы не только не имеют ничего общего с содействием детенизации экономических отношений, но и могут спровоцировать, например, новый виток обострения кризиса за счет уменьшения объемов легального производства подакцизных товаров и увеличения оборота контрабандной продукции, "торговых войн" со странами - потребителями украинского экспорта, сокращения оборотных средств действующих предприятий.

Как известно, рецессию сопровождают фискальные потери, что, в свою очередь, вынуждает искать пути повышения эффективности перераспределительных процессов. Но это не является поводом для реализации наспех выдуманных фискальных экспериментов. Наоборот, кризис должен побуждать к тем налоговым решениям, которые имеют под собой надежный теоретический фундамент. Можно несколько повысить ставки фискально малозначимых налогов и налоговых платежей, которые не пересматривались на протяжении последних лет, однако не следует забывать о возможностях трансформации основных бюджетообразующих налогов. Пришло время обратить внимание на то, что пропорциональное налогообложение доходов физических лиц в Украине хорошо выполняет функции субсидирования состоятельных слоев общества и стимулирования импорта, но даже в 2008 г. оно не достигло уровня фискальной эффективности прогрессивного налогообложения доходов граждан 2003 г. (накануне реформы). Более того, вряд ли можно ожидать заметного уменьшения социальной стратификации общества даже в случае введения налога на недвижимость физических лиц (налогообложения дорогостоящих объектов собственности по высоким ставкам).

Мы не будем возражать, что налогообложение недвижимости, от которого труднее уклониться, чем от налогообложения доходов населения, нужно в Украине. Между тем отведение налогу на недвижимость роли основного инструмента перераспределения доходов физических лиц (то есть введение резкой дифференциации ставок налогообложения в зависимости от стоимости недвижимости) мы не считаем целесообразным. Ведь не исключено, что собственник, например, дорогостоящего жилья не является состоятельным человеком: немало граждан в свое время получили дорогостоящие, по современным оценкам, квартиры; кто-то унаследовал элитное жилье; наличие в собственности дорогостоящего имущества не гарантирует стабильной бизнес-деятельности его собственника. Для возникновения регуляторной функции, о которой идет речь, оптимальным является именно налог с доходов физических лиц. Прежде всего, размер денежных доходов характеризует благосостояние гражданина и его способность выполнять налоговые обязательства. Поэтому в Украине необходимо ввести прогрессивный, соответствующий ее социально-экономическим условиям, механизм взимания налога с доходов физических лиц по 2-3 ставкам и налогообложение недвижимости граждан по умеренным дифференцированным ставкам. Такие фискальные инициативы будут отвечать принципу развития социально справедливой налоговой системы и позволят получить дополнительные поступления в государственный бюджет (при закреплении за ним части поступлений налога с доходов физических лиц) и в бюджеты органов местного самоуправления со следующего года. Причем за счет этих денежных средств целесообразно финансировать "расходы развития".

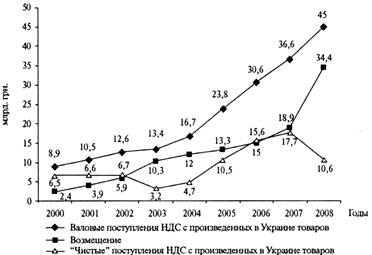

Что касается возможности компенсировать фискальные потери в ближайший период, то нужно обратить внимание на современную практику функционирования НДС. С 2003 г., когда возмещение НДС почти в 3 раза превысило его валовые поступления с произведенных в Украине товаров (см. рис.), об этом налоге заговорили как о наиболее коррумпированном. Однако серьезные попытки уменьшить объемы злоупотреблений в сфере возмещения НДС были осуществлены лишь в 2005 г. В частности, произошло введение ограничений для вновь созданных предприятий, обязательных налоговых проверок, ограничений сумм, подлежащих возмещению, суммами, фактически перечисленными поставщикам. Правда, эти меры не оправдали всех тех надежд, которые на них возлагались. Если в 2004 г. соотношение возмещения НДС с его валовыми поступлениями с произведенных в Украине товаров составило 1:1,39, то в 2005 г. -1:1,81 (при соотношении экспорта и ВВП 1:2,02). В 2006 г. объемы возмещения НДС достигли около половины его валовых поступлений с произведенных в Украине товаров, а доля экспорта в ВВП уменьшилась до 43%. В 2007 г. возмещение вновь превысило "чистые" поступления НДС с произведенных в Украине товаров.

Рис. 1.Поступления и возмещение НДС с произведенных в Украине товаров в 2000-2008 гг.

В 2008 г. было введено обязательное предоставление налоговым органам электронных данных о расчете налогового обязательства и налогового кредита по НДС.

--> ЧИТАТЬ ПОЛНОСТЬЮ <--