Реферат: Организация биржевых торгов

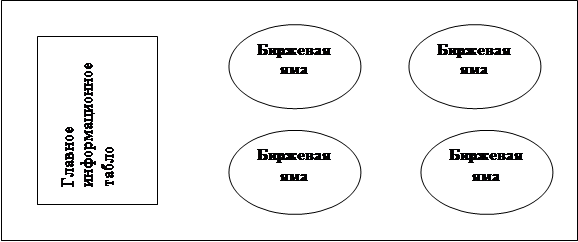

Биржевая торговля проходит в специально организованном месте биржи - операционном зале, размеры, планировка и оснащение которого могут быть различными на каждой бирже, но существуют общие требования к его организации и оснащению (рис. 1).

|

Рис.1. Схема операционного зала абстрактной биржи

Операционный зал должен быть разделен на торговые секции (биржевые ямы) так, чтобы при одновременном начале сессии во всех них громкое объявление цены не мешало бы работе в другой. Пол в биржевой яме находится на 1.5-2 м ниже уровня зала, чтобы участники торгов хорошо видели маклера и друг друга. Каждая биржевая яма специализируется на торговле конкретным товаром в определённое время. Число биржевых ям обычно определяется руководством биржи в зависимости от номенклатуры основных товаров.

Каждая биржа должна обеспечивать инфраструктуру связи операционного зала биржи и остального мира, т.е. брокеры должны иметь возможность быстро получать поручения от клиентов и сообщать о заключенных сделках и текущей информации. Средствами связи должны быть оборудованы кабинки для брокеров, расположенные по периметру биржевой ямы. Все сведения о биржевой торговле из каждой биржевой ямы должны поступать на главное информационное табло биржи, и любой там находящийся должен видеть отмеченные на нём котировки. На информационном табло можно увидеть следующую информацию.

| Фьючерсные контракты на кукурузу 24.10.91, цена за бушель | |||||||||

| Месяц поставки | Цена при открытии биржи | Максимум | Минимум | Средняя цена закрытия предыдущего дня | Изменение цены | За все время | Количество открытых контрактов | ||

| максимум | минимум | ||||||||

| Декабрь | 252 1/4 | 253 3/4 | 251 3/4 | 253 1/2 | +3/4 | 275 | 220 | 35500 | |

| Март | 278 3/4 | 281 1/2 | 278 3/4 | 280 1/4 | +1/4 | 310 | 245 | 29030 | |

Огромное значение на биржах придается правилам поведения присутствующих в операционном зале. Предъявляются повышенные требования к внешнему виду. Для удобного распознавания находящиеся в зале люди одеты в пиджаки определенных цветов.

Биржевые торги могут быть организованы в разных формах:

· по форме проведения - постоянные и в виде сессий; контактные (традиционные) и бесконтактные (электронные);

· по форме осуществления - биржевая торговля по поручению (брокеры); самостоятельные биржевые операции (дилеры);

· по форме организации – простой аукцион; двойной аукцион;

На биржах большое внимание уделяется регламенту работы, т.е. установлению четкого времени проведения биржевой сессии в конкретной биржевой яме. Расписание биржевой сессии составляется с учетом работы других бирж, торгующих аналогичными товарами. Это дает участникам осуществлять арбитражные операции.

Биржевые торги обычно проходят два раза в день: утренняя и вечерняя биржевые сессии, которые ведутся непрерывно или с перерывами на 5-10 мин. О начале и окончании биржевой сессии, как правило, оповещают звонком.

Традиционная биржевая торговля основана на принципах двойного аукциона, когда покупатели повышают цену спроса. При совпадении цены заключается сделка, которая регистрируется, а информация о ней поступает в информационные каналы.

Если наблюдается конкуренция продавцов при недостаточном платежеспособном спросе или конкуренция покупателей при избыточном спросе, то применяется простой аукцион: английский, голландский или заочный.

Английский аукцион идет «по шагам» от минимальной цены до максимальной. Заявки продавцов, поданные до начала торгов, по начальной цене сводятся в котировочный бюллетень. Размер шага определяется от начала торгов и обычно устанавливается от 5 до 10% к начальной цене. Продажа совершается по наибольшей цене, предложенной последним покупателем. Обычно такие аукционы устраиваются в случае выставления на продажу товара, пользующегося высоким спросом.

Голландский аукцион организован по принципу «первого покупателя» - от большей цены к меньшей. Продажа осуществляется по минимальной цене.

Заочный аукцион («втемную») осуществляется следующим образом. Покупатели одновременно предлагают свои цены. Приобретает тот покупатель, который предложил в своей письменной заявке наибольшую цену.

На российских биржах публичные торги в биржевых ямах проводит маклер, который с помощниками располагается в центре. Сначала маклер зачитывает список товаров, выставленных на торги в данный биржевой день, при этом брокеры-покупатели, проявившие интерес к конкретному товару, поднимают вверх руку. В случае проявления интереса к товару покупателями должен отреагировать и брокер продавец, иначе товар снимается с торгов, а брокер платит штраф. Если интерес к товару не проявлен, брокер, заявивший эту позицию, имеет право изменить цену заявленного товара и сообщить об этом маклеру.

После оглашения списка может быть объявлен перерыв, после которого начинается обсуждение предложений. Если после обсуждения качества, цены, условий поставки товара и т.д., нашелся покупатель, который согласен с условиями сделки, то маклер фиксирует устное соглашение. Информация о зарегистрированной сделке вводится оператором в банк данных и поступает на информационное табло.

Получив приказ клиента, брокер стремится выполнить поручение во время биржевого сеанса. Помимо брокеров, выполняющих поручения своих клиентов, в биржевой торговле, как уже отмечалось выше, принимают участие дилеры, действующие от своего имени. Торги проводятся под руководством биржевого маклера.

На каждой бирже процесс торговли ценными бумагами имеет свою специфику. Однако, несмотря на это, можно выделить два основных способа проведения биржевых торгов.

1) Один из способов — это открытые аукционные торги, когда происходит непрерывное сопоставление цен на покупку и цен на продажу. Продавец постепенно снижает цену, а покупатель постепенно ее повышает. Сделка совершается тогда, когда цены покупателя и продавца сходятся.

На больших биржах торговый зал биржи делится на несколько секторов (по американской терминологии сектор именуется «торговым постом», по европейской — «ямой»). Каждый сектор предназначен для торговли определёнными видами ценных бумаг. Получив приказ, брокер идет в соответствующий сектор и знакомится с текущей котировкой по данному виду ценных бумаг. Под котировкой здесь понимается сопоставление наиболее высокой цены спроса (цены «bid») и наиболее низкой цены предложения (цены «offer»).

Допустим, что брокер получил от клиента заявку на покупку 300 акций компании «Дельта» по максимальной цене 45 долл. за штуку. Подойдя к стойке, он обнаружил следующую котировку: 43,5 (спрос) — 47 (предложение), 300 на 400. Это означает, что имеется заказ на покупку 300 акций по цене 43,5 долл. и заявка на продажу 400 акций по цене 47 долл. Разница между ценой продавца и ценой покупателя называется разрывом или спрэдом. Если бы брокер имел рыночный приказ, то он сразу мог бы купить 300 акций по 47 долл. за штуку. В данном примере брокер имеет лимитированный заказ и не может приобрести акции по цене 47 долл. за штуку. Однако если предлагаемая им цена находится внутри разрыва, то он может предложить свою цену покупки. Таким образом, появляется новая котировка: 45 (спрос) — 47 (предложение), 300 на 400. Еслинайдутся желающие снизить цену и продать акции по цене 45 долл. за штуку, то в таком случае брокер выполнит сделанный ему заказ.

В случае организации торговли по принципу открытого аукциона обычно биржевой сеанс начинается с того, что биржевой маклер (специалист) объявляет цену закрытия (цену последней сделки) предыдущего биржевого дня. Если находятся желающие купить-продать ценные бумаги по этой цене, то сразу же маклер фиксирует эти сделки. В дальнейшем может наступить затишье - продавцы хотят получить более высокую цену, а покупатели хотят купить по более низкой цене. Появляется разрыв (спрэд) между ценой предложения и ценой спроса. Маклер объявляет котировку, и соответствующая информация появляется на табло. Когда разрыв между ценой предложения и ценой спроса исчезает, начинают совершаться сделки. Наиболее результативными и наиболее оживлёнными являются начало и конец биржевого сеанса. Вначале все стремятся к тому, чтобы именно его ценные бумаги были проданы (куплены). В конце же биржевого дня пытаются заключать сделки те участники, кто первоначально рассчитывал на более выгодные цены и занимал выжидательную позицию в течение дня.

Биржевой сеанс проходит в довольно напряжённом режиме, поэтому на фондовых биржах используется определённая фразеология, направленная на то, чтобы время для передачи необходимой информации было минимальным, но сама информация должна быть понятна всем участникам биржевой торговли. С этой же целью используются также сигналы, передаваемые жестами рук.

На ряде бирж маклеру (специалисту) выделяется определённый денежный фонд и определенное количество ценных бумаг, которыми он ведёт торговлю. Задача маклера состоит в том, чтобы шла торговля ценными бумагами и сохранялась уравновешенность рынка между спросом и предложением. Если спрос значительно превышает предложение, то маклер продаёт ценные бумаги из своего фонда. Еслипредложение превышает спрос — он скупает часть ценных бумаг. Если существует большой разрыв между ценой спроса и предложения, то маклер может сделать предложение от своего имени на покупку или продажу ценных бумаг по цене, которая находится внутри спрэда. В ряде случаев, предусмотренных правилами биржи, когда возникает ажиотаж вокруг каких-либо ценных бумаг, маклер имеет право на некоторое время прекратить торговлю этими ценными бумагами.

2) Второй способ торговли ценными бумагами — это торговля по заказам. (Иногда его называют «залповым аукционом»). Суть этого метода заключается в том, что брокеры оставляют маклерам письменные заявки на покупку и продажу с указанием цены и количества ценных бумаг. Все заказы заносятся в маклерскую книгу с указанием времени поступления заказа. В определенный момент времени приём заказов прекращается, после чего маклер сопоставляет все принятые заказы на покупку и продажу и производит оформление сделок. При этом маклер руководствуется определёнными правилами.

Если спрос и предложение, а также цены заявок на определённый вид ценных бумаг, совпадают, то исполнение заказов осуществляется в порядке очерёдности поступления заявок на покупку.

Если спрос и предложение не совпадают (что бывает значительно чаще), а цены совпадают, то используется принцип адекватности, то есть маклер выполняет, прежде всего, те заявки на покупку, на которые имеется соответствующее предложение.

В действительности цены в разных заявках могут отличаться, и задача маклера состоит в том, чтобы продать наибольшее количество ценных бумаг. Если имеется небольшое количество заказов на продажу и покупку, то наибольший оборот достигается путем сведения совпадающих по ценам заявок на покупку и продажу и тем самым закрывается разрыв между ценами спроса и предложения.