Реферат: Організація податкового обліку і звітності розрахунків з бюджетом в умовах реформування системи оподаткування України

Overview

Диаграмма1Лист1

Sheet 1: Диаграмма1

| ||||||||||

Sheet 2: Лист1

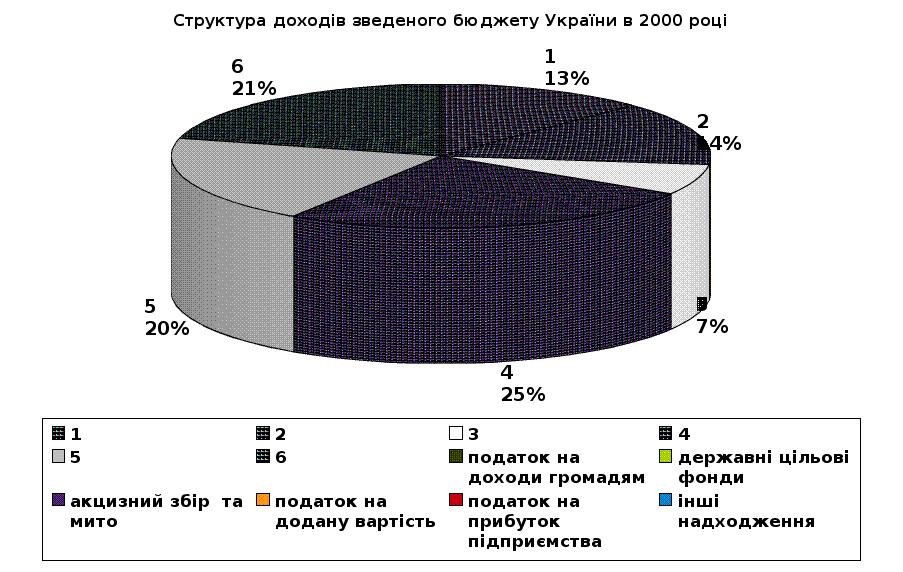

| 1 | податок на доходи громадям | 12.50% |

| 2 | державні цільові фонди | 14.40% |

| 3 | акцизний збір та мито | 6.90% |

| 4 | податок на додану вартість | 25.40% |

| 5 | податок на прибуток підприємства | 19.80% |

| 6 | інші надходження | 21.00% |

| Разом | 100.00% |

Overview

Диаграмма1Лист1

Sheet 1: Диаграмма1

| ||||||||||

Sheet 2: Лист1

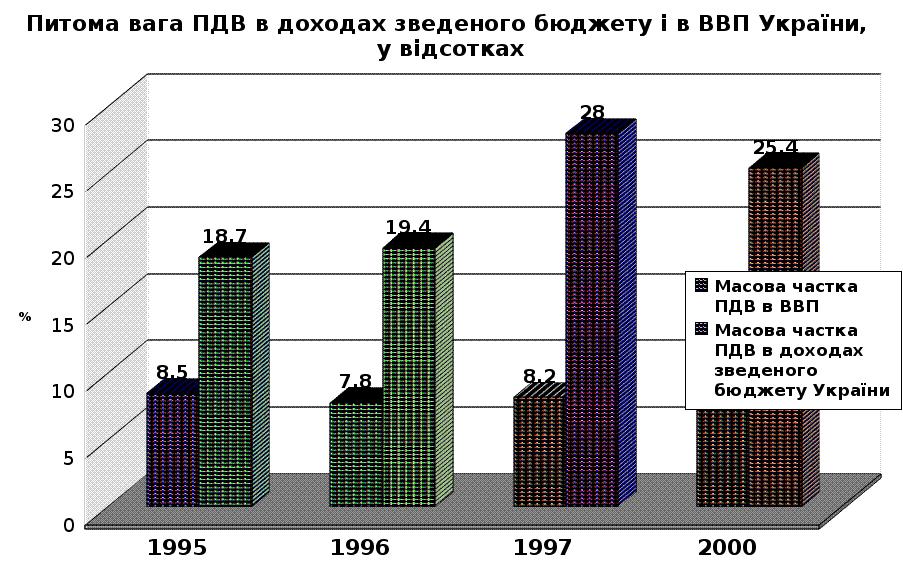

| роки | Масова частка ПДВ в ВВП | Масова частка ПДВ в доходах зведеного бюджету України |

| 1995 | 8.5 | 18.7 |

| 1996 | 7.8 | 19.4 |

| 1997 | 8.2 | 28 |

| 2000 | 8.5 | 25.4 |

I. Вплив податкової системи на економічні показники діяльності підприємства.

Система оподаткування — це продукт діяльності держави, її важливий атрибут. Кожна держава формує свою систему оподаткування з урахуванням досвіду інших країн, власних національних особливостей, стану економіки, розвитку ринкових відносин, необхідності вирішення конкретних економічних і соціальних завдань.

Становлення податкової системи України почалося з прийняття 25 червня 1991 року Закону України " Про систему оподаткування ". Цим Законом було створено передумови для її наступного розвитку. Система оподаткування в Україні являє собою сукупність податків, зборів, платежів до бюджету та внесків до бюджетних цільових фондів. що стягуються у визначеному порядку.

Податки та збори — це обов’язкові платежі до бюджету і державних цільових фондів, що здійснюються платниками у порядку і на умовах визначених законодавчими актами України. В Україні стягуються загальнодержавні податки та збори а також місцеві податки та збори.

До загальнодержавних належать такі податки та збори: податок на додану вартість ( ПДВ ); акцизний збір; податок на прибуток підприємств; податок на доходи фізичних осіб; мито; державне мито; податок за землю; податок на нерухоме майно; рентні платежі; податок з власників транспортних засобів та інших самохідних машин і механізмів; податок на промисел; збір на геологорозвідувальні роботи. здійснені за рахунок державного бюджету; збір на спеціальне використання природних ресурсів; збір за забруднення навколишнього середовища; збір на обов’язкове соціальне страхування; збір на обов’язкове державне пенсійне страхування; збір до Державного інноваційного фонду; плата за торговий патент на деякі види підприємницької діяльності.

Щодо місцевих податків і зборів, то законом встановлено перелік з двох податків (податок з реклами, комунальний податок) і чотирнадцяти зборів. Кожна селищна, сільська, міська рада може затверджувати такий перелік, який вважає доцільним на території, що підпорядкована їй, крім обов’язкових місцевих податків і зборів: комунальний податок, збору на паркування автотранспорту, ринкового збору, збору на видачу дозволу на розміщення об’єктів торгівлі і сфери послуг і збору з власників собак.

Платники, ставки податків і зборів, бази і порядок нарахування, обов’язки, права і відповідальність платників, строки сплати до бюджету або цільових фондів кожного з названих податків і зборів визначається певними законами або іншими законодавчими актами, так наприклад всі питання щодо податку на додану вартість регулюється Законом України "Про податок на додану вартість" від 3.04.97 № 168/97-ВР, акцизний збір — " Інструкцією про порядок відрахування акцизного збору у випадку ввозу товарів суб’єктами зовнішньоекономічної діяльності на митну територію України" затвердженої Наказом Державної митної служби України" від 21.01.00, податок на прибуток — Законом України “Про оподаткування прибутку підприємств” від 16.06.97 р.

Податки є формою фінансових відносин між державою і членами суспільства з метою створення загальнодержавного централізованого фонду грошових ресурсів, необхідних для здійснення державою її функцій.

Таблиця 1. Структура доходів бюджету.

|

Доходи |

Питома вага в структурі доходів бюджету | |

|

1999р. |

2000р. | |

| ПДВ | 24,2% | 27,5% |

| Податок на прибуток підприємств | 13,7% | 15,8% |

| Податок на прибуток з громадян | 15,3% | 10,8% |

| Державні цільові фонди | 8,5% | 8,8% |

| Інші надходження | 15,3% | 7,9% |

| Надходження від приватизації | 2,1% | 6,7% |

| Акцизний збір | 8,2% | 5% |

| Власні надходження бюджетних структур | - | 4,7% |

| Платежі за використання природних ресурсів | 5,4% | 4% |

| Мито | 4,6% | 3,5% |

| Відрахування за транзит | 5,3% | 3% |

| Надходження від НБУ | - | 1,2% |

| Місцеві податки та збори | 1,2% | 1,1% |

За рахунок податків державний бюджет України формує більшу частину доходів держави, що дозволяє фінансувати програми соціального захисту населення, соціально-культурні заходи, науку та державні капітальні вкладення у розвиток галузей і структурну перебудову економіки. З державного бюджету передбачені асигнування на фінансування житлово-комунального та дорожнього господарства, оборони, будівництва житла для військовослужбовців, утримання правоохоронних і митних органів та податкових служб, органів законодавчої і судової влади, зовнішньоекономічної діяльності.

Система державного оподаткування повинна не просто залучати частину вартості внутрішнього національного продукту на формування доходів Державного бюджету, але й активно впливати на підвищення ефективності суспільного виробництва, заохочувати окремого виробника, господарюючі суб’єкти до інвестування коштів у різні галузі діяльності Таким чином, соціально-економічне значення податків та зборів полягає у формуванні централізованих державних фінансових ресурсів, які акумулюються у бюджетах різних рівнів і перерозподіляються по витратних статтях відповідно з бюджетним розписом.

Податкова система, що склалася в Україні передбачає поділ податків і зборів за економічним змістом на:

-

податки і збори від реалізації продукції, виконання робіт та надання послуг;

-

податки на доходи (прибуток);

-

різні види плати (за природні ресурси, майно, тощо);

-

надходження від зовнішньоекономічної діяльності;

-

збори держави за вчинення дій, видачу документів, що мають юридичне значення, тощо.

Якщо розглядати вплив на економічні показники діяльності підприємства як ознаку, то всі податки і збори можна поділити на такі три групи

I група — податки та збори, що включаються у вартість товарів, тобто це непрямі податки, а саме: ПДВ, акцизний збір, мито, митний збір.

Їх вплив на господарську діяльність суб’єктів підприємницької діяльності має опосередкований характер. Це ті податки та збори, що входять у ціну товарів. Формально їх платниками є господарюючі суб’єкти, як посередники у їх перерахуванні, а фактично податки та збори сплачують кінцеві споживачі (фізичні особи), що купують товари і послуги.

Проте не зважаючи на це вони все ж мають значний вплив на діяльність підприємства, оскільки збільшення ціни за рахунок їх нарахування призводить до зменшення попиту на товар, а це в свою чергу зменшує валові доходи підприємства.

Податок на додану вартість визначається як різниця між вартістю реалізованих товарів, робіт, послуг та вартістю матеріальних та нематеріальних витрат, віднесених до валових витрат. Об’єктом оподаткування податком на додану вартість є: операції платників податку з продажу товарів, виконання робіт, надання послуг, в тому числі операції з оплати вартості послуг за договорами оперативної оренди (лізингу) та операцій з передачі права власності на об’єкти застави позичальнику (кредитору) для погашення кредиторської заборгованості заставодавця. Базою оподаткування податком на додану вартість є вартість операцій з продажу товарів, яка визначається виходячи з їх договірної вартості (контрактної), визначеної за вільними або регульованими цінами, з урахуванням акцизного збору, ввізного мита, інших податків і зборів, за винятком податку на додану вартість, що включається в ціну товару. Платники податку визначають суму податку на додану вартість самостійно в розмірі 20% від бази оподаткування.

ПДВ виконує функцію регулювання системи посередників і доданої вартості створеної ними, а акцизний збір, митний збір і мито регулюють попит на окремі групи товари через свідоме збільшення ціни на них. Вплив на фінансово-господарську діяльність підприємств акцизного збору, мита і митного збору має й інші особливості.

--> ЧИТАТЬ ПОЛНОСТЬЮ <--