Реферат: Основные бюджетообразующие налоги

Объектом обложения для данного налога является валовая прибыль, уменьшенная или увеличенная в соответствии с положениями Закона Российской Федерации “О налоге на прибыль с предприятий и организаций”.

Валовая прибыль представляет собой суммы прибыли (убытка) от реализации продукции (работ, услуг), основных фондов и другого имущества предприятий, и доходов от внереализационных мероприятий, уменьшенных на сумму расходов по этим операциям .

Порядок определения валовой прибыли удобно представить в виде таблицы (см. табл. 6):

[Баландин А., Котко Е. Объект обложения налогом и порядок исчисления облагаемой прибыли. Экономика и жизнь. Бухгалтерское приложение. N 16 апрель 1998г., стр. 3 – 6.]

Таблица 6

Прибыль от реализации продукции (работ, услуг) определяется как разница между выручкой без налога на добавленную стоимость (НДС) и акцизов и затратами предприятия на производство и реализацию, включаемыми в себестоимость продукции .

Перечень таких затрат установлен Положением о составе затрат по производству и реализации продукции (работ, услуг), включаемых в себестоимость продукции (работ, услуг), и о порядке формирования финансовых результатов, учитываемых при налогообложении прибыли . Данное Положение утверждено постановлением Правительства Российской Федерации от 5 августа 1992 года с последующими изменениями и дополнениями.

Ставка налога на прибыль в последние годы претерпевала существенные изменения. В 1993 году она была единой - 32%. В 1994 году ставка и механизм взимания налога подверглись изменениям. Законодательно было установлено, что 13% прибыли предприятия поступает в федеральный бюджет. Региональные власти могут устанавливать налог в пределах 25%. В случае отсутствия со стороны региональных властей соответствующего решения налог на прибыль в региональный бюджет должен был взиматься по ставке 22%. То есть, произошло повышение налога на прибыль для предприятий с 32% в 1993 году до 35 - 38% в 1994 году.

В 1995 году были произведены новые изменения. Возможность законодательных органов субъектов Российской Федерации устанавливать налог на прибыль была ограничена ставкой 22%. В настоящее время фактически во всех регионах России общая ставка налога на прибыль для предприятий составляет 35% (13% - в федеральный бюджет, 22% - в бюджет субъекта федерации).

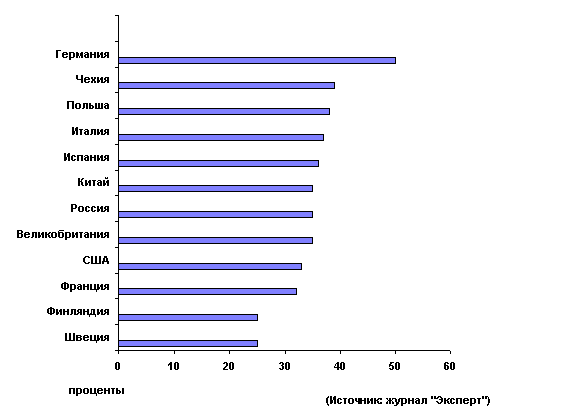

Основная (установленная для предприятий) российская ставка налога на прибыль (35%) вполне соответствует уровню других государств (см. рис. 19).

Рисунок 19. Ставки налога на прибыль в различных странах.

Например:

в Великобритании налог на доход (прибыль) корпораций взимается по ставке 33% (для прибыли свыше 1,5 миллионов фунтов стерлингов),

в Германии - по ставке от 46% до 50%,

в Швейцарии ставка федерального налога на доходы (прибыль) корпораций - от 3,63% до 9,8%, но к данным платежам добавляется налог на прибыль на кантональном (региональном) уровне - от 12% до 35%, таким образом, суммарная ставка получается несколько выше российской,

в США наблюдается примерно аналогичная картина: основная ставка федерального налога на прибыль - 34% (см. рис. 19), кроме того действует ставка на уровне штатов и городов. В результате, например, общий налог на прибыль компаний в Нью-Йорке составляет 47%.

Таблица 7

| Плательщики | Объекты налогообложения | Ставки | Корреспонденция счетов | Сроки уплаты налога | ||

| Дебет | Кредит | Авансовые платежи | Окончательный расчет | |||

|

· Юридические лица по законодательству РФ; · Филиалы и другие обособленные подразделения юридических лиц, имеющие самостоятельный расчетный счет, за исключением : · Предприятий любых организационно-правовых форм по прибыли от реализации произведенной ими сельскохозяйственной и охотохозяйственной продукции; · ЦБ РФ и его учреждений по прибыли, полученной от деятельности, связанной с регулированием денежного обращения; · Организаций, применяющих упрощенную систему налогообложения, учета и отчетности, с предельной численностью работающих (включая работающих по договорам подряда и иным договорам гражданско-правового характера) до 15 человек независимо от вида осуществляемой ими деятельности, включая численность работающих в их филиалах и подразделениях. |

Валовая прибыль юридического лица, уменьшенная (увеличенная) в порядке, установленном разделом 2 Инструкции ГНС N 37. Доходы в виде дивидендов по акциям. Доходы от долевого участия в других предприятиях. Доходы казино, игорных домов (мест), видеосалонов, от проката видео- и аудиокассет. Суммы превышения доходов над расходами бюджетных организаций, занимающихся предпринимательской деятельностью. |

До 35% - для предприятий и организаций; До 43% - по прибыли, полученной от посреднических операций, а также для бирж, брокерских контор, банков и других кредитных учреждений До 30% - для банков и страховых организаций с учетом особенностей, установленных в пункте 3.2. Инструкции ГНС N 37. 15% - с доходовв виде дивидендов по акциям. К-во Просмотров: 450

Бесплатно скачать Реферат: Основные бюджетообразующие налоги

| ||||