Реферат: Платежная система Российской Федерации 2

3. Платежи с предварительным депонированием средств (в банках плательщика или поставщика).

4. Платежи за счет средств банка с последующим получением возмещения от плательщика.

5. Путем зачета взаимных требований предприятий и перечисления сальдо не зачтенной суммы.

Источниками совершения платежа могут являться собственные средства предприятий, бюджетные ассигнования, кредиты других предприятий (в том числе образовавшаяся кредиторская задолженность) и кредиты коммерческого банка.

Степень полноты платежа предусматривает платеж в полной сумме (глобальный платеж), частичный платеж путем перечисления части суммы, оплату каждой конкретной услуги и поставки товара, укрупненный периодический платеж за поставляемые товары и оказанные услуги.

Время платежа предполагает такие варианты его совершения: до отгрузки товара и оказания услуг (предоплата, авансирование); оплату сразу после отгрузки продукции или одновременно с ней; оплату после получения и приемки товара покупателем; оплату товаров и услуг через определенный период времени, оговоренный в расчетном документе (вексель, расчетные документы с указанием конкретных сроков платежа после получения товара или расчетных документов за него). Разновидностью последней формы является консигнация, т.е. совершение платежа после реализации покупателем полученного от поставщика товара.

Степень гарантированности платежа определяется формами гарантий: депонирование средств в банке плательщика или поставщика, предоплата или авансирование поставщика, гарантия банка, банковский кредит, гарантия и поручительства третьих лиц.

Выбор той или иной формы безналичных расчетов должен учитывать конкретные условия деятельности предприятия, степень доверия к его партнерам, их удаленность, условия и время транспортировки груза, средства связи, место осуществление платежа и т.д. Правильный выбор формы расчетов с каждым контрагентом обеспечивает ускорение получения денежной выручки поставщикам, гарантированность ее получения, предотвращение непредусмотренного договором авансирования поставщика плательщиком. Для плательщика это означает обеспечение гарантии поставки, ускорение получение товара, недопущение непредусмотренного договорами авансирования поставщика.

В современных условиях рыночной экономики контрагенты могут самостоятельно выбирать формы безналичных расчетов, зафиксировав это договорах: в акцептную платежными требованиями), платежные поручения, аккредитивную, чековую, плановыми платежами, путем зачета взаимных требований, посредством факторинга.

|

|

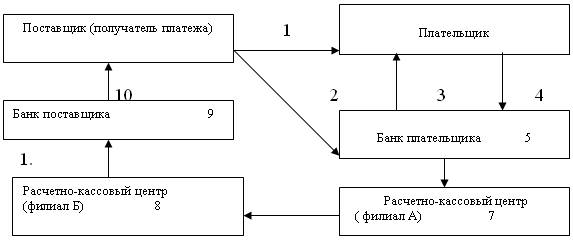

Рис 1.1.Схема документооборота при расчетах за товары и услуги платежными требованиями – поручениями

Механизм акцептной формы расчетов следующий:

1. Поставщик, отгрузив продукцию покупателю, оформляет комплект платежных требований (указывает количество дней, установленных в договоре для их акцепта) и при реестре в двух экземплярах сдает в банк инкассо с приложением товарно-транспортных документов, подтверждающих факт отгрузки.

2. Банк поставщика проверяет правильность оформление платежных требований и отправляет их по почте в банк плательщика.

3. Банк плательщика извещает покупателя используя при этом последний экземпляр платежного требования), помещает поступившие платежные требования в картотеку №1 (при предварительном акцепте, действующем в настоящее время) либо производит оплату платежных требований со счета плательщика (при последующем акцепте). При истечении срока акцепта и отсутствии отказа от акцепта покупателя банк изымает платежные требования из картотеки №1 и оплачивает с расчетного счета плательщика. В случае предъявления покупателем отказа от акцепта в установленный срок банк плательщика возвращает платежные требования без исполнения поставщику при предварительном акцепте) либо немедленно восстанавливает за счет своих средств списанную со счета плательщика сумму (при последующем акцепте, применявшемся раньше).

В случае отсутствия в день платежа средств на расчетном счете плательщика банк перемещает неоплаченные в срок платежные документы в картотеку №2 и оплачивает в установленной очередности при наличии средств на расчетном счете с начислением пени за каждый день просрочки в установленном размере с июля1992г прекращены начисления и списание пени за просрочку платежа банком со счета плательщика - эти вопросы решаются в порядке разрешения хозяйственных споров между предприятиями). С точки зрения укрепления расчетной дисциплины и ответственности за длительные неплатежи, наиболее приемлемо безакцептное списание пени за просроченные платежи при оплате расчетных документов.

4. Банк плательщика оплаченные платежные требования направляет через РКЦ ЦБ РФ в банк поставщика, списав предварительно средства со своего корреспондентского счета в РКЦ.

5. Банк поставщика, получив оплаченные платежные требования, зачисляет денежные средства на расчетный счет поставщика.

При отказе от акцепта (полном или частичном) плательщик оформляет заявление установленной формы (в трех экземплярах), скрепляет его оттиском печати и подписями должностных лиц. В заявлении об отказе от акцепта указывается основания (мотивы) отказа от оплаты, предусмотренные договором контрагентов, с обязательной ссылкой на пункт, номер, дату договора.

Первый экземпляр заявления об отказе от акцепта помещается в документы для банка плательщика. Третий экземпляр заявления возвращается плательщику в качестве уведомления о получении заявления об отказе от акцепта. Второй экземпляр возвращается вместе с платежным требованием (лежавшем в картотеке) в банк- эмитент для вручения поставщику-получателю средств.

Ответственность за необоснованный отказ от оплаты платежного требования несет плательщик, который разрешает все разногласия с получателем средств в порядке, предусмотренном законодательством. Банк не рассматривает претензий по существу отказа от оплаты.

Акцептная форма расчетов имеет ряд важных достоинств: обеспечивает взаимный контроль поставщика и покупателя за выполнением договорных обязательств и соблюдением платежной дисциплины; не требует авансирования плательщиком поставщика; обеспечивает пос