Реферат: Потребительское кредитование в России

5. Проблемы классификации. Необходима достоверная оценка потенциального заемщика, отсечение «плохих» заемщиков. Неверная классификация порождает проблему обеспечения возврата средств заемщиком в принудительном порядке.

6. Проблема залога. Механизм реализации залога – неудобное и дорогостоящее занятие. Отсутствие регистрации залога движимого имущества позволяет продать или повторно заложить недобросовестным заемщиком заложенное имущество. [4, стр.7]

Также существует проблема оценки реальных возможностей проблем поручителей, что связано с тем, что большинство российских банков решает вопрос снижения своих кредитных рисков путем простого переноса их на поручителей заемщика. При этом нередко поручителями, особенно при крупных размерах кредита, являются различные юридические лица (как крупные, так и средние и малые предприятия). В контексте будущих пластиков кредитов такая практика будет применяться повсеместно, поскольку удобно выдать заемщику пластиковую карточку, а в случае каких-либо затруднений с возвратом кредита востребовать его с поручителя – предприятия, на котором он работает. На первый взгляд это должно решить проблему, но если более широко рассмотреть вопрос, то данная кредитная политика не гарантирует успеха в той степени, на которую полагаются банки.

Исследовав основные проблемы кредитования физических лиц, можно предложить следующие пути их решения:

1. Для развития рынка образовательного кредитования необходимы:

· законодательная база предоставления финансовой помощи для всех желающих и способных получить образование;

· гарантия возврата кредита государством, позволяющая ему взять значительную часть рисков на себя.

2. В условиях конкуренции выиграет тот, кто минимизирует риски, достоверно определив, какой клиент «хороший», а какой «плохой», и предложит заемщикам более выгодные условия.

3. Банкам необходимо взять на вооружение передовые технологии и применять их для оценки потенциальных заемщиков. Благодаря этому можно будет не бояться предстоящей конкуренции на этом рынке. [4, стр.7-8]

Кредитоспособность клиента в мировой банковской практике фигурирует как один из основных объектов оценки при определении целесообразности и форм кредитных отношений. Способность к возврату долга связывается с моральными качествами клиента, его искусством и родом занятий, степенью вложения капитала в недвижимое имущество, возможность заработать средства для погашения ссуды и других обязательств. [4, стр.8]

На сегодняшний день существует несколько основных методик оценки кредитоспособности клиентов. Системы отличаются друг от друга количеством показателей, которые применяются в качестве составных частей общей оценки заемщика, а также разными подходами к характеристикам и приоритетностью каждого из них. [4, стр. 8-9]

Преимущества скоринговых моделей очевидны:

1) снижение уровня невозврата кредита, быстрота и беспристрастность принятия решений;

2) возможность эффективного управления кредитным портфелем;

3) отсутствие длительного обучения сотрудников кредитного департамента;

4) возможность провести экспресс-анализ заявки на кредит в присутствии клиента.

Однако, несмотря на положительные моменты, применение кредитного скоринга сопряжено с рядом трудностей. Одна из них заключается в том, что определение оценивающих характеристик производится только на базе информации о тех клиентах, которым банк уже предоставил кредит. Другая и наиболее значимая проблема состоит в том, что скоринговые модели строятся на основе выборки из числа наиболее «ранних» клиентов. Учитывая это, сотрудникам банка приходится периодически проверять качество работы системы и когда оно ухудшится, разрабатывать новую модель.

Следует отметить, что из анкеты-заявления, заполненной заемщиком, для оценки берутся порядка десяти характеристик, а остальные данные хранятся в статистической базе для дальнейшего обновления и анализа скоринга. На текущий момент российские банки оценивают такие характеристики, как доход, количество иждивенцев, наличие в собственности автомобиля (при этом различают автомобиль отечественного и иностранного производства, обязательно учитывая срок, прошедший с момента его выпуска), наличие земельного участка (рассматривается его площадь и удаленность от центра города), стаж работы, должность, образование. [4, стр. 9]

Практика массового применения скоринг-методик в российских условиях может привести к резкому росту невозвратов кредитов. Положительный опыт их успешного использования в экономически развитых странах был сформирован совершенно в иной экономической среде. В России в условиях отсутствия деятельности кредитных бюро, низкой кредитной культуры населения, единого информационного пространства в финансовой сфере массированное применение зарубежных скоринг-технологий без сомнения усилит кредитные риски розничного банковского бизнеса. В этой связи совершенствование методических подходов к оценке кредитоспособности индивидуальных заемщиков, адаптация имеющегося в этом вопросе зарубежного опыта к российским особенностям представляется весьма важной задачей. [4, стр. 6]

4. Состояние и перспективы отечественного рынка потребительского кредитования

За последние годы рынок потребительского кредитования России вырос в несколько раз. Объем кредитов, выданных физическим лицам в рублях, увеличился в 156 раз (с 10 591 млн. руб. в январе 1999 г. до 1 653 983 млн. руб. в декабре 2006 г.). Кредиты, выданные в иностранной валюте, увеличились в 31 раз (с 9 487 млн. руб. в январе 1999 г. до 301 401 млн. руб. в декабре 2006 г.).

Специалисты Центра экономических исследований ММИЭИФП[1] оценивают потенциал роста рынка в 2005 г. на уровне 115%: по их мнению, общий портфель потребительских кредитов к концу года вырастет до 1,33 трлн. руб. Таким образом, высокие темпы роста потребительского кредитования в России сохранятся и в течение 2006-2007 г., общий объем рынка может удвоиться. [5, стр. 2]

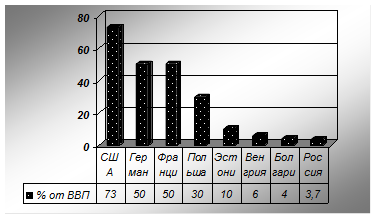

4.1 Факторы роста

Во-первых, рост реальных доходов населения увеличивает число платежеспособных потенциальных заемщиков. [3, стр. 28 ] По данным Банка России, денежные доходы населения за 7 лет выросли более чем в 7 раз (с 1 776 млрд. руб. – на 1 января 1999 г. до 13 552,5 млрд. руб. – на 1 января 2006 г.) [7] Более высокий уровень доходов обусловливает опережающий рост потребностей, которые выходят за узкие рамки платежеспособного спроса. В результате возникает внешне парадоксальная ситуация, когда с увеличением слоя зажиточных граждан усиливается потребность жить в долг. Для сравнения: задолженность по потребительским, в том числе ипотечным кредитам в США составляет 73% от ВВП, в Германии и во Франции – 50%, в странах Западной Европы – 50%, а в России – 3,7% от ВВП (см. рис. 2). Потенциал роста рынка потребительского кредитования в России, по оценкам ЦЭИ ММИЭИФП, составляет около 10% ВВП. Иными словами, в предстоящие годы следует ожидать утроение его объемов по отношению к ВВП. [3, стр. 28]

Рис. 2. Задолженность населения по потребительским кредитам

Кредитоспособность горожан за последние годы заметно выросла, что сделало потребительское кредитование для них более доступным. Ведь для того, чтобы взять небольшой потребительский кредит необходимо зарабатывать всего 250-300 долл. в месяц. Фактически это означает, что почти каждому работающему человеку, будь то в провинции или в Москве, со средними доходами такие займы доступны уже сейчас. [3, стр.28]

Во-вторых, в настоящее время ведется активная работа по совершенствованию соответствующей законодательной базы и созданию бюро кредитных историй, что также призвано уменьшить риски кредитования населения. (Правда, есть обоснованные опасения ряда экспертов о том, что появятся новые, ранее не характерные для экономики нашей страны риски, связанные с так называемым «человеческим фактором» лиц, обслуживающих работу кредитных бюро).

В-третьих, этому будет способствовать обострение здоровой конкуренции между финансовыми посредниками за наиболее прибыльные сегменты рынка банковских услуг. Известно, что, несмотря на достаточно высокие издержки по налаживанию технологий предоставления ссуд гражданам, доходность по этим операциям заметно выше, чем по другим видам кредитования. [3, стр. 28]

В-четвертых, увеличение кредитного потенциала банковской системы. Кредитный потенциал представляет собой способность ресурсной базы сохранять и увеличивать объемы кредитных вложений. [5, стр. 3]

Дополнительным стимулом развития потребительского кредитования для российских банков служит и то, что заметную активность в ритейловом бизнесе начали проявлять дочерние структуры иностранных банков (Citybank, Raiffeisenbank, BanqueSocieteGeneraleVostok) и др. Обладая большим практическим опытом, наработанным в собственных и третьих странах, имея сильные брендовые позиции и располагая мощной финансовой базой материнских банков, они начали активно развивать операции по кредитованию населения в России. Так, по оценке сбербанка России, всего за три года (с начала 2002 по конец 2004 г.) доля иностранных банков на рынке потребительского кредитования выросла с 1,8 до 6,5%, или почти на 1,5 ежегодно.