Реферат: Развитие безналичных форм расчетов на основе использования средств мобильной связи

Временной период

![]()

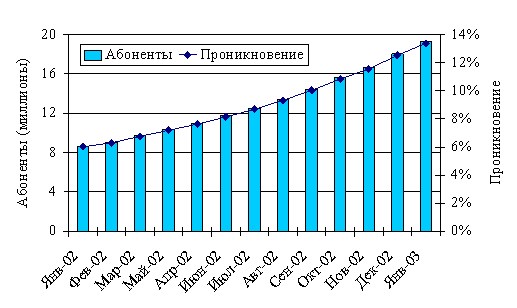

Рисунок 5 – Динамика роста абонентской базы компаний-операторов сотовой

радиотелефонной связи

В 2001 году число абонентов сотовой связи увеличилось с 3,4 до 7,8 млн. человек. В 2002 году операторам сотовой связи удалось привлечь 9,8 млн. новых абонентов – больше, чем за все предыдущие десять лет существования сотовой связи в России.

Количество региональных абонентов за прошедший год увеличилось более чем в три раза по сравнению с концом 2001 года и превысило 8,5 миллиона. Наиболее быстрорастущими регионами были Приволжский (194%), Уральский (169%) и Сибирский (168%). Количество пользователей сотовой связи в России за 2002 год увеличилось в два раза, составив примерно 18 млн. человек, т.е. примерно 10% от численности населения РФ (рисунок 6). Эта величина соизмерима с уровнем проникновения в странах Восточной Европы (вместе с тем ниже, чем в странах Западной Европы (70%), Японии (55%), США (45%), а также стран Балтии (от 15% до 35%)), при этом, например, в Москве число абонентов сотовой связи превысило с число абонентов фиксированной проводной связи [100].

![]()

![]()

![]()

Временной период

![]()

Рисунок 6 – Рост абонентской базы российских компаний-операторов сотовой

радиотелефонной связи с января 2002 года по январь 2003 года

Говоря о приросте подключений в январе текущего года, необходимо отметить, что общее число новых подключений превысило 1,25 миллиона абонентов (рисунок 7). Уровень проникновения сотовой связи в России на конец января достиг почти 13,4%. Уровень проникновения в Московской лицензионной зоне (Москва и московская область) перешагнул знаменательный рубеж в 50%.

В связи с экспансией сотовых операторов в регионы на 2002 год пришелся пик строительства «общероссийских сетей». Благодаря чему, в 2002 году «МТС» и «ВымпелКом» существенно увеличили свою региональную абонентскую базу: с 0,57 млн. и 0,20 млн. в конце 2001 года до 2,62 млн. и 1,37 млн. абонентов в конце 2002 года, соответственно. «МегаФон» продемонстрировал заметные результаты в Московской лицензионной зоне, а также увеличил объемы продаж в Приволжском, Северо-Кавказском и Уральском округах. К концу 2002 года он обслуживал почти 3 млн. абонентов по всей России, включая более 300 тыс. московских абонентов. Доля рынка «независимых» операторов (не входящих в «большую тройку») уменьшилась с 29% по состоянию на конец 2001 года до 18,9% по состоянию на 31 декабря 2002 года.

Временной период

Рисунок 7 – Динамика роста новых подключений

Приход новых игроков на региональные рынки связи увеличил там процент проникновения (таблица 3) и, соответственно, обострил конкуренцию, в результате чего цены на мобильную связь резко пошли вниз, активность операторов в плане привлечения новых абонентов возросла, и в итоге рынок получил без малого 10 млн. новых абонентов мобильной связи.

Таблица 3 – Десять зон с наибольшей долей сотового проникновения

(по состоянию на 31 января 2003 года)

Зоны |

Процент (доля) сотового проникновения |

| 1. Москва и Московская область | 51% |

| 2. Санкт-Петербург и Ленинградская область | 34% |

| 3. Краснодарский край | 20% |

| 4. Калининградская область | 19% |

| 5. Самарская область | 16% |

| 6. Республика Татарстан | 15% |

| 7. Новосибирская область | 14% |

| 8. Ярославская область | 11% |

| 9. Томская область | 11% |

| 10. Ставропольский край | 10% |

Таких темпов роста не предсказывали ни сами компании, ни аналитики телекоммуникационного рынка. К тому же общий доход предприятий отрасли в 2002 году составил 270 млрд. рублей, что почти на 40% больше, чем в 2001 году, когда в развитие своих сетей пришлось вложить: «МТС» – около $500 млн., «ВымпелКом» – $450 млн., «МегаФон» – почти $300 млн.

Также остается интересным вопрос о развитии рынка биллинговых систем1 для операторов сотовой связи, который поделен между тремя крупнейшими разработчиками («CBOSS», «Amdocs», «Петер-Сервис») и является одним из наиболее перспективных на рынке программного обеспечения для сетей сотовой связи в России, движимый происходящими на рынке сотовой связи процессами консолидации, развитием, введением дополнительных услуг и строительством сетей нового поколения. Доли рынка трех крупнейших разработчиков этих систем будут расти и в дальнейшем, благодаря стратегии использования унифицированной биллинговой системы во всех филиалах «федеральных» сетей. Рынок биллинговых систем в России распределен пропорционально обслуживаемых и их помощью абонентов, который более наглядно представлен на рисунке М.1 (приложение М).

Несмотря на вышеизложенные оптимистические показатели, у российских сотовых компаний есть и слабости. По данным МРА «Standard & Poor's», российские абоненты крайне нелояльны: на российском сотовом рынке самые высокие показатели перехода пользователей из одной сети в другую. Возникающая из-за этого необходимость стимулирования роста числа пользователей и привлечения новых абонентов нередко оборачивается повышенными затратами на расширение абонентской базы или расходами на удержание клиентов, что, в принципе, не так страшно, так как повышенная чувствительность к ценам наших граждан действительно создает проблему нелояльности, но это компенсируется тем, что стоимость привлечения российского абонента гораздо ниже чем за рубежом (например, расходы на привлечение одного абонента у «ВымпелКома» составляют порядка $25, а словацкому и голландскому оператору каждый клиент обходится в $70 и $137, соответственно).

Еще одной проблемой развития сотовых сетей выступают бизнес-риски, среди которых можно отметить следующие:

-

проблемы окупаемости проектов на региональных рынках, а также освоения массового рынка;

-

высокие капитальные затраты на организацию высокотехнологичных сетей для предоставления услуг связи;

-

ограничения, связанные с доступом к сетевым ресурсам действующих операторов, особенно телефонных компаний сетей связи общего пользования.

Также одной из основных проблем деятельности сотовых компаний являются актуальные вопросы ведения взаиморасчетов между операторами сотовых сетей и операторами, предоставляющими услуги связи фиксированным абонентам, а также принципы тарификации телефонных соединений (разговоров), предоставляемые фиксированным абонентам на сеть сотовых операторов, так как примерно 70% графика сотовых операторов относится к абонентам телефонной сети общего пользования (ТфОП).

Следует также отметить и такие особенности, как разные условия предоставления услуг операторами связи, а именно: один оператор предоставляет услуги по регулируемым тарифам, компенсирующим только затраты и в отдельных случаях небольшую рентабельность, а другой – по нерегулируемым тарифам, обеспечивающим высокую рентабельность. Кроме того, операторы сотовой связи большую половину своих доходов получают с использованием сети региональных операторов и магистральной сети общего пользования. Поэтому они непосредственно заинтересованы в поддержании и развитии этих сетей, а также увеличении объемов графика, в том числе исходящего от фиксированных абонентов сети связи общего пользования, так как входящие звонки к сотовым абонентам в большинстве случаев являются платными. Таким образом, принципы тарификации соединений (разговоров) от фиксированных абонентов к сотовым должны быть взаимоувязаны с порядком ведения взаиморасчетов.