Реферат: Стадии создания АС. Формирование требований к АС

Ведение аналитического учета по кредитным счетам, выверка с данными баланса и данными кредитного инспектора. Работа с клиентами по оформлению документов по ссудам, по погашению % ранее выданных ссуд.

5. Обследование информационных потоков.

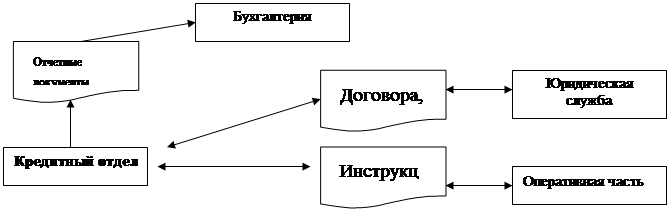

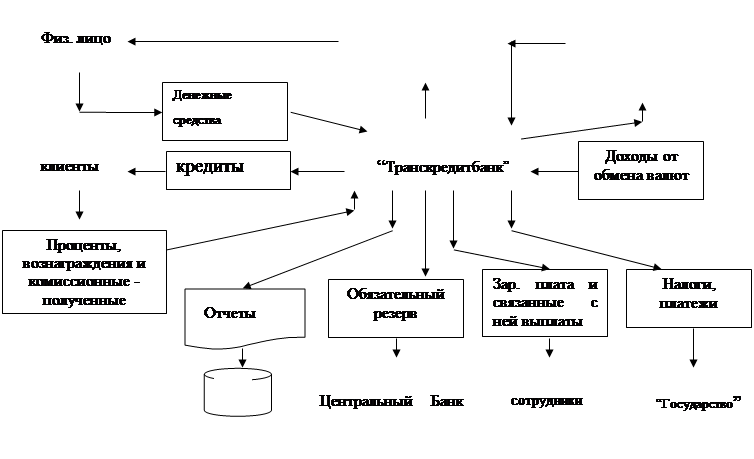

Информационные потоки в процессе кредитования представлены в виде обобщенных потоков информации (рис.3) и финансовых потоков (рис.4) .

Рис.3. Модель обобщенных потоков информации.

|

|

Рис.4.Финансовые потоки в “Транскредитбанке ”.

6. Обследование методов управления.

При выдаче ссуды заемщику производится комплексный анализ его кредитоспособности.

Оценка кредитоспособности заемщика производится для определения группы риска, к которой принадлежит заемщик, с целью обеспечения возвратности кредита. Эта оценка необходима для решения о выдаче кредита, так чтобы банк не понес убытки, а получил прибыль.

Если заемщиком выступает физическое лицо , то его платежеспособность определяется на основании справки с места работы о доходах и размере удержании, а также данные анкеты. При расчете платежеспособности из дохода вычитаются все обязательные платежи, указанные в справке и анкете (подоходный налог, взносы, алименты, компенсация ущерба, погашения задолженности и уплата процентов по другим кредитам, сумма обязательств по предоставленным поручительствам, выплат на погашение стоимости приобретаемых в рассрочку товаров и др.). Для этой цели каждое обязательство по представляемому поручительству принимается в размере 50% среднемесячного платежа по соответствующему основному обязательству .

Платежеспособность заемщика определяется по формуле .

Р=Др*К*Т

ДР - среднемесячный доход за 6 месяцев за вычетом всех обязательных платежей.

К – коэффициент в зависимости от величины ДР :

К=0.3 при ДР в эквиваленте до 500 долл. США ;

К=0.4 при ДР в эквиваленте от 501 до 1000 долл. США ;

К=0.5 при ДР в эквиваленте от 1001 до 2000 долл. США;

К=0.6 при ДР в эквиваленте свыше 2000 долл. США;

Т - срок кредитования (в месяцах ).

Для определения платежеспособности заемщика – предпринимателя вместо справки с места работы используется декларация о доходах, заверенная налоговой инспекцией.

Если в процессе анализа платежеспособности заемщика выявляются объективные предпосылки не сохранения уровня доходов в течение предполагаемого срока кредита (при неустойчивости положении организации, в которой заемщик работает, наличии в сумме дохода разовых негарантированных выплат), величина дохода корректируется в меньшую сторону.

Если заемщиком выступает юридическое лицо , то для определения его кредитоспособности проводятся количественный (оценка финансового состояния) и качественный анализ рисков, что необходимо для выявления возможности, размера и условий предоставления кредита.

Количественный анализ кредитоспособности заемщика. Оценка финансового состояния заемщика производится с учетом тенденций изменения его финансового состояния и факторов, влияющих на эти изменения. Для этого необходимо проанализировать динамику оценочных показателей, структуру статей финансовой политики предприятия.

При расчете показателей (коэффициентов) используется принцип осторожности, т.е. перерасчет статей актива баланса в сторону на основании экспертной оценки.