Реферат: Страховой рынок: состояние, перспективы

На сегодняшний день можно утверждать, что только третья группа видов страхования и ОСАГО представляют собой полноценные страховые операции.

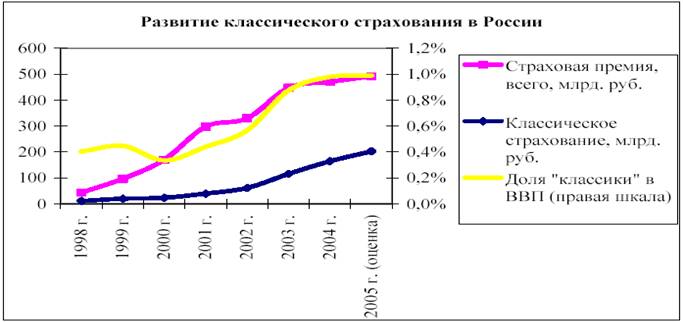

Все последние годы классическое страхование развивалось достаточно быстрыми темпами.

Доля «классики» в ВВП выросла за 5 лет с 0,3 до 1%, однако в последние полтора годарост замедлился. И в этом нет ничего необычного. В начальный период развития нового российского капитализма страхование мало кого интересовало – бизнес планировал операции на короткие сроки и основную опасность представляли риски, от которых невозможно застраховаться: нестабильность рынков, произвол чиновников, криминал и т.п. Относительная стабилизация экономики и общественной жизни в посткризисное время привела к тому, что планированиеопераций в бизнесе стало более долгосрочным, а страхуемые риски стали более значимыми длянаселения и предприятий. Страхование стало наверстывать отложенный спрос, с чем и связанускоренный рост сборов страховых премий с 2001 по 2003 год. Сегодня можно говорить, чтоотложенный спрос на страхование в российской экономике в целом исчерпан и оно заняло свое «справедливое» место в российской экономике. В дальнейшем страховой рынок будет развиваться в темпе роста экономики, а доля страхования в ВВП будет расти, но не слишком быстро.Российское страхование будет развиваться с зависимостью, работающей во всем мире – чембольше ВВП на душу населения, тем больше страховая премия.

1.3 Территориальная структура российского страхового рынка

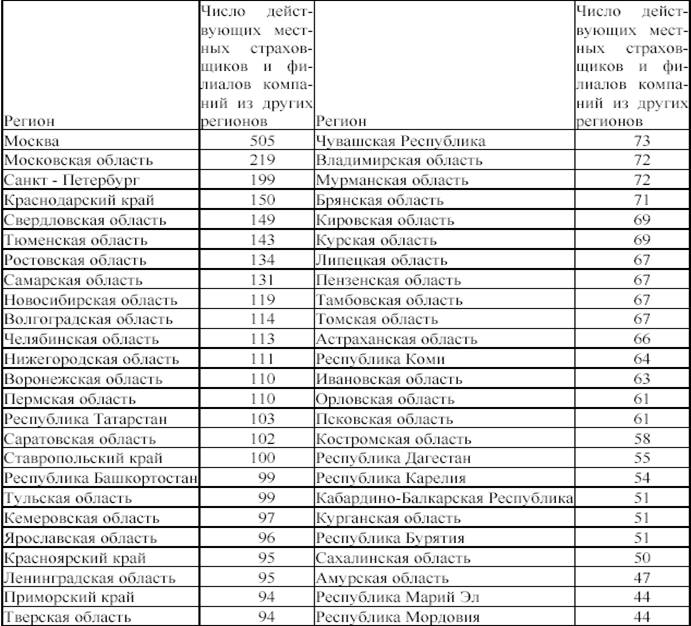

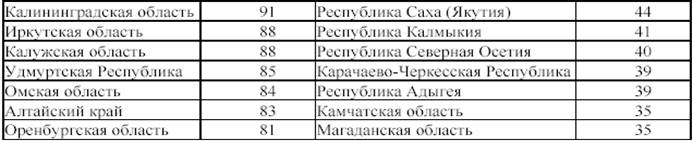

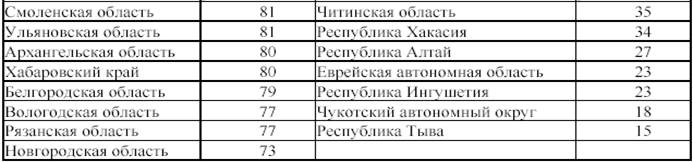

Присутствие местных страховщиков и филиалов компаний из других регионов представляет собой показатель развития местного страхового рынка – чем более привлекателен местный рынок, тем больше на нем концентрация страховых компаний. Наибольшее присутствие местных страховых компаний и филиалов страховщиков из иных регионов имеется в Москве, Московской области, Петербурге, а также Краснодарском крае, Свердловской и Тюменской областях. С этой точки зрения хуже всего дела обстоят в Республике Алтай, Еврейской автономной области, Ингушетии, на Чукотке и в Республике Тыва.

Территориальное проникновение страховых компаний

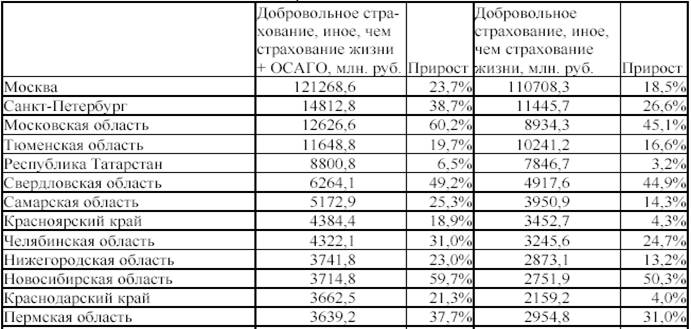

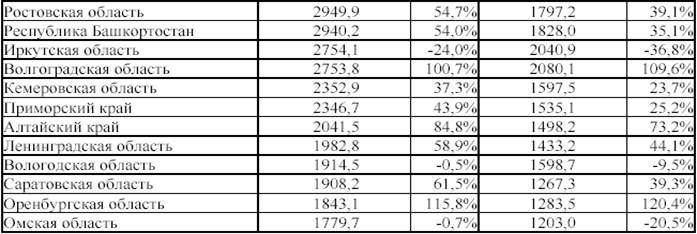

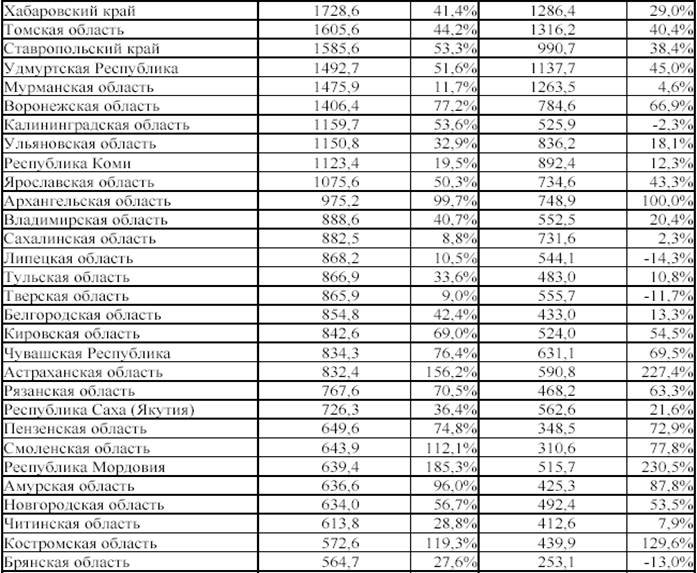

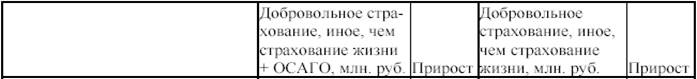

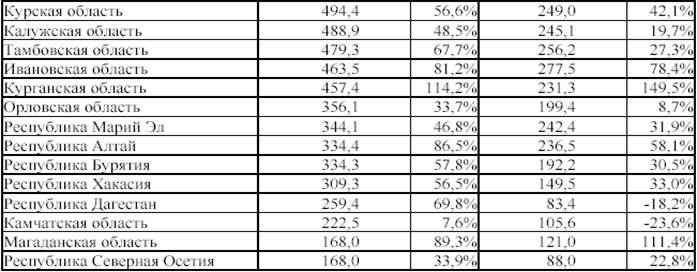

Если говорить о развитии страхового рынка в регионах, то наибольшие сборы премий по добровольному страхованию, иному, чем страхование жизни и ОСАГО приходятся на Москву и область, Петербург, Тюменскую область, Татарстан, а также Свердловскую и Самарскую области.

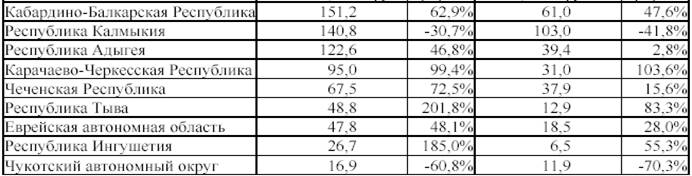

Региональные рынки и их динамика в 2004 г.

![]()

Важной тенденцией развития российского страхования в 2004 г. стало ускоренное развитие региональных страховых рынков по сравнению с центром: если в 2003 г. на Москву приходилось 47,8% общей премии по добровольному страхованию, иному, чем страхование жизни и ОСАГО, то в 2004 г. ее доля упала до 45,4%. С другой стороны, ряд крупных региональных рынков(Петербург, Московская и Свердловская области), продемонстрировали заметный рост сборов премии. Еще больших масштабов рост рынка достиг в регионах с меньшими сборами премий. Наибольшие темпы наращивания объемов страховых операций в 2004 году показали Республика Тыва, Мордовия, Ингушетия, Астраханская и Псковская области. Надо иметь ввиду, что объем региональных рынков в силу их относительно небольших размеров сильно зависит от крупных контрактов: один крупный договор страхования может заметноувеличить общий сбор премии, а прекращение действия такого договора – заметно сократитьего.

По итогам последних лет очевидно прослеживается связь между валовым региональным продуктом (ВРП) и сборами страховой премии – чем более промышленно развитым является регион, тем больше премии там собирают страховщики. При этом увеличение сбора премий опережает увеличение ВРП. Таким образом, экономическое развитие России прямо определяет будущее страхового рынка: чем быстрее будет развиваться национальная экономика, тем выше будуттемпы роста страхового рынка.

1.4 Отраслевая структура российского страхового рынка

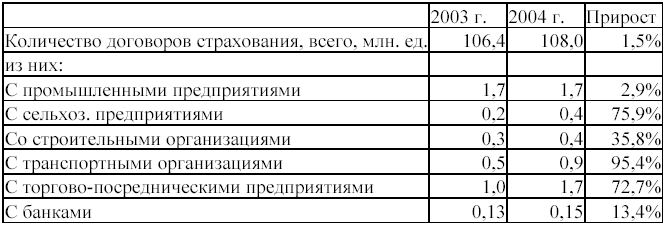

За 2004 год общее количество договоров страхования выросло на 1,5% и составило 108 млн. единиц. Надо отметить, что в 2004 г. произошло оживление деятельности страховых компаний по ряду направлений.

Динамика числа договоров страхования по ряду отраслевых сегментов

Так, заметно увеличилось число договоров с транспортными предприятиями, что объясняется активизацией работы по ОСАГО. Заметно увеличилось число действующих договоров с сельскохозяйственными предприятиями, строительными организациями, а также предприятиями оптовой и розничной торговли. В то же время число договоров с промышленными предприятиями осталось на прежнем уровне.

1.5 Мотивация потребителей и отношение к страхованию

Потребители приобретают страхование при выполнении трех условий.

1. Риски, от которых защищает страховой полис, должны быть значимыми для потенциального потребителя.

2. Страховой полис должен восприниматься потребителем как эффективная защита от экономических последствий неблагоприятных событий.

3. Желание защититься от риска при помощи страхового полиса должно быть в глазах потребителя большим, чем нежелание платить за страхование.

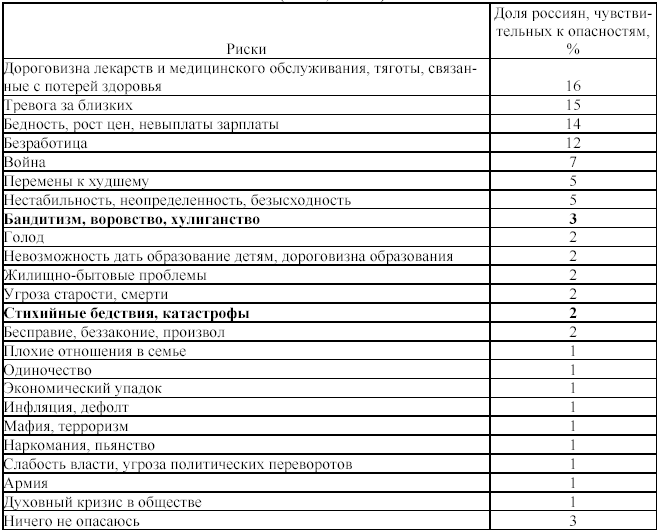

Прежде всего надо отметить, что страхи, от которых можно защититься при помощи страховых инструментов, не занимают первых мест в иерархии опасностей, значимых для населения. Как видно из следующей таблицы, страхуемые риски в сумме значимы только для 5% населения страны. Поэтому доминирование психологической мотивации к приобретению страховых услуг, в рамках которой страхование рассматривается как способ обеспечения чувства защищенности от опасностей, не может обеспечить роста объема страхового рынка.

Чувствительность населения к опасностям

(ФОМ, 2003 г.)