Реферат: Страховой рынок: состояние, перспективы

На протяжении многих лет российские потребители не считали страхование экономически эффективным способом борьбы с опасностями. Так, в 1999 г., согласно данным исследований, менее 22% населения рассматривали страхование как экономически обоснованный способ борьбы с опасностями. Однако в последнее время развитие страхового рынка и рост осведомленности населения о страховании привели к изменению ситуации. На сегодняшний день 33% населения придерживается мнения о высокой экономической эффективности страхования.

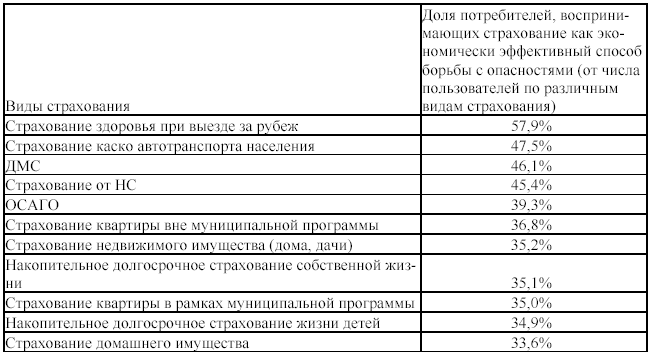

Наибольшее количество потребителей, высоко оценивающих экономическую эффективность страхования, приходится на страхование здоровья при выездах за рубеж, страхование каско автотранспорта, ДМС, страхование от НС и ОСАГО.

Отношение к экономической эффективности страхования

(по группам пользователей различных видов страхования)

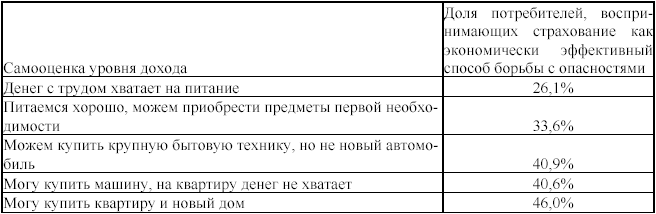

Отношение к экономической эффективности страхования

по имущественным группам потребителей

Как видно из таблицы, доля тех, кто рассматривает страхование как экономически выгодный способ борьбы с опасностями повышается с ростом доходов населения. Дело в том, что мере роста благосостояния увеличивается доля потребителей, имеющих опыт общения со страховыми компаниями, как в связи с защитой собственных интересов, так и в связи с профессиональной деятельностью. Растет уровень образованности респондентов – в высокодоходной группе больше тех, кто обладает высшим и послевузовским образованием, а значит, здесь шире распространены страховые знания. Соответственно, растет доля тех, кто справедливо оценивает свойства страховой системы, обеспечивающей потребителям экономически эффективную защиту от неприятностей.

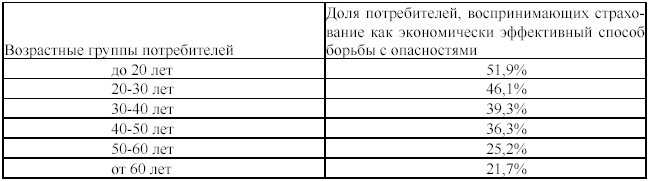

Высокая оценка экономической эффективности страхования характерна в основном для потребителей моложе 30 лет. Потребители, относящиеся к старшей возрастной группе, помнят о финансовых потерях, связанных с гиперинфляцией в начале 90-х годов – в частности, об обесценивании вкладов в накопительное страхование, компенсационные выплаты по которым начались относительно недавно. В связи с этим молодежь в большей степени положительно оценивает экономическую эффективность страховых инструментов, чем пожилые люди.

Отношение к экономической эффективности страхования

по возрастным группам потребителей

Надо помнить и о том, у среди лиц старшего возраста ниже средний уровень дохода, чем у более молодых потребителей. Поэтому возрастная специфика отношения к экономической эффективности страхования может быть проявлением имущественной зависимости, представленной выше.

Рост числа тех, кто оценивает страхование как экономически эффективный инструмент борьбы с опасностями, не может не радовать: чем больше их доля среди потребителей, тем больше спрос на страховые услуги. Таким образом, положительная динамика этой характеристики является основой дальнейшего роста страхового рынка.

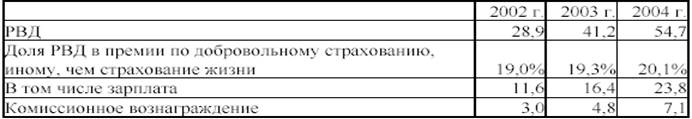

1.6 Экономика страхования

Конкуренция на российском страховом рынке в 2004 г. заметно обострилась. Об этом свидетельствует значительно опережение темпов роста расходов на ведение дела страховщиков над ростом премии. Так, премии по добровольному страхованию, иному, чем страхование жизни и ОСАГО выросли на 27%, а суммарные РВД по российскому страховому рынку – на 33%. Общий объем расходов на ведение дела составил 54,7 млрд. рублей. Доля оплаты труда в РВД выросла в 2004 г. до 43% от общего объема расходов против 40% годом ранее. Суммарная агентская комиссия по рынку увеличилась на 49%, достигнув 7,1 млрд. рублей.

Экономические показатели страховщиков

Таким образом, на лицо опережающий рост расходов страховщиков по сравнению со сборами премии. Это свидетельствует об ужесточении конкурентной борьбы на классическом страховом рынке. В стремлении увеличить свою долю, компании увеличивают инвестиции в инфраструктуру (сеть территориальных представительств, информационные технологии и т.п.), набирают персонал и увеличивают агентскую комиссию. В то же время, рост вложений в страхование имеет свой предел. Сравнение тенденций роста премий, выплат возмещения и РВД показывает, что уже в ближайшие год-два на классическом страховом рынке начнется снижение валового объема технического результата (премии за вычетом выплат и РВД). Страховщики, столкнувшись со снижением экономической эффективности бизнеса, будут вынуждены обратить основное внимание на управление издержками – сокращение потерь в связи со страховыми мошенничествами, минимизацию управленческих расходов и затрат на содержание инфраструктуры, сокращение стоимости продаж и т.п.

ГЛАВА 2

Страховой рынок в США, Великобритании и Германии

Американский страховой бизнес отличается огромным размахом и не имеет себе равных в мире. Американские страховые монополии контролируют примерно 50% всего страхового рынка индустриально развитых стран мира. В США работает свыше 8 тыс. компаний имущественного страхования и около 2 тыс. компаний по страхованию жизни.

Каждый штат имеет свое страховое законодательство и свой регулирующий орган (надзор). Единого федерального Закона о страховании и единого федерального органа по надзору за страховой деятельностью нет. Каждый штат выдвигает свои требования к минимальному уровню капитала, видам предлагаемого страхования, проводит ревизию подконтрольных страховых компаний, осуществляет общее регулирование страховой деятельности путем выдачи лицензии брокерам, агентам и самим страховым компаниям.

В США имеются два типа страховых компаний: акционерные общества и общества взаимного страхования. Государственных страховых фирм не существует. Акции акционерных обществ может приобрести как физическое, так и юридическое лицо. Исторически же в США страховые компании в основном были компаниями взаимного страхования, по размеру они традиционно меньше акционерных обществ.

Страховые компании осуществляют три типа страхования: 1) бекифиты (страхование жизни и здоровья, медицинское, пенсии, сберегательное и т.д.); 2) коммерческое (широкий спектр); 3) личное (подразумевается страхование строений, автомобилей и другого имущества граждан).

Законодательно предусмотрена специализация страховых компаний на проведении операций по страхованию жизни и имущества. Активы всех страховых компаний составляют примерно 1,6 трлн. долл. В среднем активы одной компании составляют 950 млн. долл., а на 12 крупнейших компаний приходится 45 млрд. долл. Страховая индустрия в США является единственной, которая не подпадает под антимонопольное законодательство.

Деятельность всех страховщиков США тщательно анализируется тремя консалтинговыми компаниями: A.M. Best, MoodyS, Standart & Poors, которые занимаются анализом состояния страховых фирм и ежеквартально издают каталоги по их работе. Они публикуют в печати официальные рейтинги страховых компаний по надежности для клиента и данные по состоянию их платежеспособности.

Отдельные компании, особенно брокерские, имеют специальные подразделения по анализу деятельности других компаний. При этом основными факторами, по которым производится анализ, являются: финансовое положение; выплаты по искам и уровень сервиса; безопасность и предотвращение потерь; гибкость в работе компании; стоимость услуг (минимальные тарифные ставки). В США широко используется электронный банк данных по всем страховым компаниям, что дает возможность распределить компании по риску, размерам премии и т.д.

Инвестиционные вложения имеют огромное значение для американских обществ по страхованию жизни. Однако еще важнее другое: огромные инвестиционные ресурсы превращают страховые компании в один из влиятельных внешних центров финансового контроля по отношению к промышленным корпорациям.

Организационно основу американских страховых компаний составляют акционерные общества и общества взаимного страхования («мьючуелз»). Существует институт андеррайтеров и страховых брокеров — страховых агентов или независимых брокерских фирм. Так, например, одно из крупнейших обществ по страхованию жизни — общество «Пруденшл» имеет 22 тыс. страховых брокеров. Из независимых брокерских фирм можно назвать «Марш-Макленан», «Александр энд Александр», «Фрек Холл», «Фред С. Джеймс» и др. Надо сказать, что на американском страховом рынке (в соответствии с общей мировой закономерностью) растет объем издержек.

Крупнейшая транснациональная компания по страхованию имущества «Стейт фарм мьючуэл отомобил иншуранс компани» по сбору премий занимала 1-е место не только в США, но и во всем мире. «Сигна» — одна из ведущих широко диверсифицированных страховых корпораций. «Америкэн интернэшнл групп» (АИГ) — одна из ведущих международных диверсифицированных страховых групп и крупнейший в США страховщик торговых и промышленных рисков. Страхование имущества и ответственность крупных торговых и промышленных фирм США дает объем страховой премии порядка 8 млрд. долл. в год. Иностранный бизнес американских монополий и деятельность зарубежных компаний в США и других странах — 2 млрд. долл. По страхованию жизни годовой сбор премии составляет 9 млрд. долл.

Страховой бизнес Великобритании на протяжении многих лет концентрируется в Лондоне как мировом финансовом центре. Крупнейший Лондонский международный страховой рынок обслуживает финансовые потоки ряда стран и компаний. Авторитет Лондонского международного страхового рынка опирается на значительный кадровый потенциал специалистов страхового дела, высокоразвитую инфраструктуру рынка, а также присутствие здесь широко известной за пределами Великобритании страховой корпорации «Ллойд». В Лондоне расположены представительства или дочерние структуры всех крупнейших страховых компаний мира. Здесь сконцентрированы также центральные офисы всех крупнейших международных страховых и перестраховочных брокеров. Работает старейшее (основано в 1760 г.) и наиболее авторитетное классификационное общество — Регистр судоходства «Ллойд». В Лондоне расположены штаб-квартиры ряда международных страховых организаций, а также некоторые структуры национального страхового рынка (институт Лондонских страховщиков, Институт дипломированных страховщиков и др.), деятельность которых носит международный характер.

Личное страхование в Великобритании сконцентрировано в специализированных страховых компаниях, пенсионных фондах, а также инвестиционных компаниях (строительных обществах), осуществляющих продажу недвижимости населению. За последние десять лет отмечается устойчивый рост сбора страховых платежей. Имущественное страхование среди населения представлено рядом традиционных видов. Среди них страхование легковых автомобилей в частной собственности, домашнего имущества, гражданской ответственности и др. Имущественное страхование также характеризуется устойчивыми темпами развития. Институциональная структура страхового рынка Великобритании представлена акционерными обществами, которые принадлежат их собственникам — акционерам; обществами взаимного страхования, которые принадлежат их страхователям; дружескими обществами; отделениями и представительствами иностранных страховых компаний.

Базовая структура Лондонского международного страхового рынка — корпорация «Ллойд» представлена 400 страховыми синдикатами, которые объединяют физических лиц — андеррайтеров, непосредственно осуществляющих страховой бизнес корпорации. Андеррайтеры несут неограниченную ответственность по обязательствам, вытекающим из условий заключенных ими договоров страхования в рамках синдиката. Динамичные и подвижные структуры синдикатов, имеющих выраженную специализацию по видам (классам) страхования, образуют экономическую среду международного страхового рынка в системе корпорации «Ллойд».

Функции органа государственного страхового надзора в Великобритании возложены на Департамент торговли и промышленности (DepartmentofTradeandIndustry, DTI), который возглавляется Государственным секретарем по торговле и промышленности. На практике повседневный страховой надзор осуществляет Страховой отдел Департамента торговли и промышленности. Деятельность страховых посредников в Великобритании в значительной степени также подлежит регулированию и лицензированию. Это в первую очередь относится в деятельности страховых и перестраховочных брокеров.

Особая структура английского страхового рынка — Управление по защите страхователей (PolicyholdersProtectionBoard), которое было создано в соответствии с Законом о защите прав страхователей 1975 г. (PolicyholdersProtectionAct, 1975). Кроме того, указанный закон обеспечил необходимые условия для создания особого компенсационного фонда страхователям, который формируется за счет денежных отчислений всех страховых компаний, имеющих лицензии и осуществляющих страховые операции в Великобритании.

Страховой рынок Германии характеризуется динамичным развитием. Ежегодный прирост объема поступления страховых платежей составляет в Германии 10%. Личное страхование в структуре национального страхового рынка занимает около 37%. Медицинское страхование, которое пользуется несколько меньшей популярностью, чем в других странах Западной Европы, составляет около 12% общего объема поступления страховых платежей. Имущественное страхование занимает 51% национального страхового рынка в Германии.

Сектор личного страхования в Германии испытывает растущую конкуренцию со стороны коммерческих банков, стремящихся организовать страховое обслуживание клиентуры через операционные залы коммерческих банков. В целом доходность операций в секторе страхового обслуживания физических лиц выше, чем в секторе страхового обслуживания юридических лиц. Сектор страхового обслуживания физических лиц занимает 87% германского страхового рынка, сектор страхового обслуживания юридических лиц — 13%. Дивиденды по акциям акционеров страховых компаний стабильны, но несколько ниже, чем в других странах Западной Европы. Объединение Германии наложило свой отпечаток на динамику развития страхового рынка.