Реферат: Сутність перестрахування

у рівномірному розподілі ризиків (перестраховик упевнений в тому, що ризики як більш, так і менш сприятливі, будуть розподілені рівномірно);

автоматичності приймання ризиків, що потребує значно менших витрат пов'язаних з обробкою ризиків;

можливості розвитку довгострокових відносин між сторонами:

гарантії підтримки перестраховика, яка надає більшої свободи цеденту щодо проведення страхових операцій.

В облігаторному перестрахуванні перестрахувальник має систематично висилати перестраховикові перелік ризиків, що потрапляють під перестрахування. Такий перелік у перестрахуванні називається бордеро. Коли діють облігаторні договори перестрахування, бордеро премій і бордеро збитків складаються регулярно. У такому разі відпадає необхідність надання додаткової інформації, що відбиває стан страхового портфеля цедента.

Зауважимо, проте, що облігаторне перестрахування не позбавлене й недоліків. Основна недосконалість цього методу така: коли ризик, що підлягає перестрахуванню, не підпадає під умови облігаторного договору або страхова сума за ризиком перевищує ліміт відповідальності за договором, тоді може виникнути потреба в додатковому договорі факультативного перестрахування.

Договір облігаторного перестрахування частіше укладається на не-визначений термін з правом взаємного розірвання шляхом повідомлення сторін щодо прийнятого рішення. Перестраховики багатьох країн надають перевагу облігаторному методу. У вітчизняному перестрахуванні поширенішим є факультативне перестрахування, оскільки облігаторна форма технічно складніша.

У практиці перестрахування інколи використовується поєднання методів перестрахування, так зване факультативно-облігаторне перестрахування.

При факультативно-облігаторному перестрахуванні компанія-це-дент передає чи залишає в себе ризики або їх частину. Перестраховик згідно з таким методом перестрахування зобов'язаний прийняти обумовлені договором ризики. Отже, факультативність передбачається для страховика (цедента), а облігаторність - для перестраховика.

Зрозуміло, що перестраховик, який укладає факультативно-обліга-торний договір, має повною мірою довіряти компанії-цеденту, оскільки його інтереси та збалансованість портфеля залежать від перестрахувальника. Тому перестраховик не завжди зацікавлений у факультативно-облігаторному договорі, віддаючи перевагу звичайній факультативній цесії, яка дає йому змогу всебічно проаналізувати кожний ризик.

Факультативно-облігаторне перестрахування використовується в особливо великих, небезпечних ризиках, у разі можливої кумуляції збитків, коли вичерпано місткість пропорційних договорів.

ФОРМИ ПРОВЕДЕННЯ ПЕРЕСТРАХУВАЛЬНИК ОПЕРАЦІЙ

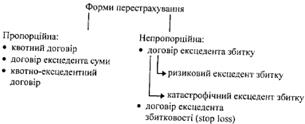

Існує безліч різних за формою перестраховувальних договорів. Немає стандартного, спільного для всіх страхових компаній договору.У кожному окремому випадку договори перестрахування мають своїпевні особливості, різняться частками участі у договорі, ставками премії, власним утриманням. Проте всі договори можна поділити на дві основні групи, що різняться системою розподілу ризиків між перестрахувальником і перестраховиком. До них належать пропорційна і непропорційна форми проведення перестрахувальник операцій (рис. 2.).

Рис. 2. Основні форми перестрахувального захисту

Пропорційна форма перестрахування передбачає часткову участь сторін у розподілі відповідальності. Відповідно до узгодженої частки участі в договорі між сторонами розподіляються страхові премії і збитки.

У пропорційному перестрахуванні розрізняють квотний договір перестрахування, договір ексцедента суми і квотно-ексцедентний договір. Крім того, використовуються різні системи чи модифікації цих форм.

Згідно з квотним договором перестрахування перестрахувальник зобов'язується передавати перестраховикові частку в усіх ризиках певного виду, а перестраховик зобов'язується приймати її. Частка участі в перестрахуванні може бути подана у відсотках від страхової суми або в абсолютному вираженні. Перестраховик має право встановлювати ліміти відповідальності за договором.

Наприклад, перстрахувальник має договір з квотою 80 %. Ліміт відповідальності перестраховика згідно з договором встановлено в 300 тис. ум. од. Якщо перестраховується ризик в 100 тис. ум. од., власне утримання становить 20 тис. ум. од., частка перестраховика — 80 тис. ум. од. Ризик в 400 тис. ум. од. розподіляється так: цедент — 80 тис. ум. од., перестраховик — 320 тис. ум. од. Але ліміт перестраховика за договором дорівнює 300 тис. ум. од., який він і приймає (20 тис. ум. од. лишилося за межами квотного договору).

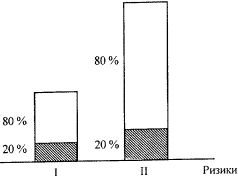

Розподіл ризиків і премій згідно з квотним договором схематично ілюструє рис. 3.

Рис.3. Розподіл ризиків і премій за квотним договором

Збитки у квотних договорах також розподіляються пропорційно до участі сторін у ньому. Якщо збиток за ризиком І становить 100 %, зрозуміло, що цедент заплатить 20 тис. ум. од., а перестраховик — 80 тис. ум. од. Збиток за ризиком II дорівнює 50 %. Тоді участь сторін у збитку така: цедент — 40 тис. ум. од.; перестраховик — 160 тис. ум. од,

Розподіл збитків згідно з квотним договором унаочнює рис. 4.

Рис. 4. Розподіл збитків за квотним договором

Квотний перестрахувальний договір має переваги, які більше стосуються компанії-цедента:

• на власному утриманні страховика лишається така частина відповідальності, яка повністю відбиває його фінансові можливості;

Частина VI. Перестрахування

квотний договір не потребує великих витрат з його обслуговування;