Реферат: Влияние инфляционных процессов на оценку инвестиционных проектов

1. Рост реальной нормы прибыли при снижении инфляции.

В случае, если вложения в проект растянуты во времени, цены на приобретаемые ресурсы и реализуемую продукцию под влиянием инфляции меняются с достаточно близкими темпами (для простоты мы приняли их равными). Тогда номинальный доход оказывается нечувствительным к инфляции и практически не меняется (линия п горизонтальна).

А поскольку инфляция снижается (на что указывает стрелка на нижней оси), то в силу выведенной выше зависимости уровень реальной доходности проекта при снижении инфляции начинает возрастать (линия г поднимается вверх).

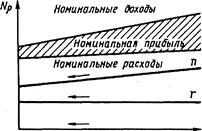

2. Стабильность реальной нормы доходности при снижении инфляции. Подобная ситуация графически представлена на рис. 1.

Рис. 1. Изменение доходности инвестиционного проекта при снижении инфляции и опережающем снижении номинальных доходов по сравнению с номинальными расходами по проекту

В случае, если в условиях затухающей инфляции цены на реализуемую продукцию снижаются быстрее, чем на приобретаемые ресурсы, номинальный доход начинает падать (линия n направлена вниз).

Но если темп инфляции падает в большей мере, чем разница в средних индексах снижения доходов и затрат, то в силу выведенной выше зависимости уровень реальной доходности проекта при снижении инфляции может остаться стабильным (линия г горизонтальна).

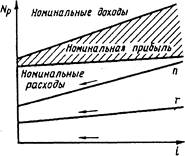

3. Снижение реальной нормы доходности при снижении инфляции. Такую ситуацию иллюстрирует рис. 2.

Рис. 2. Изменение доходности инвестиционного проекта при снижении инфляции и значительно более быстром снижении номинальных доходов по сравнению с номинальными расходами по проекту

В случае, если в условиях затухающей инфляции цены на реализуемую продукцию снижаются значительно быстрее, чем на приобретаемые ресурсы, номинальный доход начинает падать также ускоренными темпами (линия п направлена круто вниз).

И если темп инфляции падает в меньшей мере, чем разница в средних индексах снижения доходов и затрат, то в силу выведенной выше зависимости уровень реальной доходности проекта при снижении инфляции также начинает понижаться (линия r направлена вниз).

Это означает, что при макроэкономической ситуации, в которой имеются основания ожидать резкого снижения инфляции, предпочтение следует отдавать проектам, для которых инвестирование не концентрируется в начальный момент времени, а более растянуто во времени. При таком эшелонировании вложений на затратах в большей мере сказывается эффект снижения темпов роста цен и разрыв между динамикой дисконтированных затрат и дисконтированных результатов уменьшается. А следовательно, снижается и опасность убыточности проектов из-за сильной чувствительности к инфляции.

Методы учета инфляции при инвестиционном анализе

Учет инфляции в рамках инвестиционного анализа требует:

— отражения инфляционных ожиданий получателя инвестиций в проектировках денежных поступлений по намечаемому им к реализации проекту;

— использования коэффициентов дисконтирования, учитывающих инфляционные ожидания инвесторов.

При этом надо понимать, что, предоставляя средства, инвестор оговаривает свой доход в форме номинальных ставок, но сами эти ставки отражают его инфляционные ожидания, и потому они по природе ближе к реальным (эффективным) ставкам доходности, на которые ориентируется денежный рынок. Поэтому оценку возможности обеспечить такой уровень доходности надо вести на основе данных о будущих денежных потоках в текущих ценах, не корректируя их через базисные индексы цен для восстановления неизменной покупательной способности. В этом просто нет нужды, так как требуемые инвестором уровни доходности уже включают в себя подстраховку на потерю денежными средствами вследствие инфляции их покупательной способности.

Отсюда следует, что самое важное при разработке инвестиционного проекта в условиях высокой инфляции — правильно учесть инфляцию при прогнозировании денежных поступлений: недооценка их роста под влиянием повышения цен сделает проект незаслуженно неприемлемым, а переоценка может привести к большим трудностям в будущем с погашением обязательств перед инвесторами. Единственное, что может сделать в этой связи добросовестный разработчик инвестиционного проекта, — попытаться максимально достоверно оценить влияние возможной в будущем инфляции на каждый из элементов денежных поступлений.

Конечно, прогноз самой инфляции — дело чрезвычайно сложное и ненадежное, так как динамика цен определяется огромным количеством разнообразных факторов. В соответствующей литературе можно найти описания множества методов прогнозирования цен — от простейших, экспертных, до сложнейших, основанных на макромоделях и изощренных математических приемах. При этом, как показывает практика, надежность и точность прогнозов крайне слабо связаны со сложностью моделей прогнозирования, и порой экспертные прогнозы оправдываются не хуже, чем результаты сложных имитационных расчетов. Лучше всего не углубляться в эти дебри самим, а принять за основу прогнозы инфляции из нескольких независимых друг от друга источников, включая правительство и Центральный банк, — это даст тот диапазон возможных темпов инфляции, на который, скорее всего, ориентируются в своих инфляционных ожиданиях и инвесторы.

Вооружившись прогнозами инфляции, разработчик инвестиционного проекта должен затем сделать следующий шаг — классифицировать элементы будущих денежных поступлений по степени их «отзывчивости» на инфляционные процессы. Конечно, в каждом проекте такая классификация может сложиться по-своему, но тем не менее можно указать на некоторые типовые элементы денежных поступлений с различной реакцией на инфляцию.

Так, инфляция крайне слабо влияет на амортизационные отчисления, и, во всяком случае, это влияние носит не непрерывный, а дискретный характер, обнаруживаясь только тогда, когда правительство принимает решения о переоценке основных средств или изменении ставок амортизационных отчислений. Аналогичным образом влияние инфляции проявляется весьма слабо по тем элементам ресурсов, которые приобретаются на основе долгосрочных контрактов с тем или иным образом фиксированными ценами или покупаются на форвардных рынках с фиксацией цены на момент заключения контракта, а не на момент поставки. С этой точки зрения развитие в России фьючерсной биржевой торговли имеет огромное значение и для улучшения инвестиционного климата.

Некоторые элементы затрат, завися от инфляции, меняются тем не менее по несколько иным закономерностям. Например, обширная мировая практика свидетельствует, что при низкой и умеренной инфляции заработная плата обычно растет быстрее, чем цены, но отстает от них при высоких темпах инфляции. Причиной тому — объективная протяженность во времени процессов переговоров об изменении оплаты труда.

И наконец, есть элементы денежных потоков, которые двигаются в общем темпе инфляции. Это прежде всего цены тех ресурсов, которые покупаются в обычном порядке, а также цены на готовую продукцию.

Но если инфляция столь существенно сказывается на элементах расчетов при анализе инвестиций, то, естественно, возникает вопрос: а не надо ли менять в условиях высокой инфляции и сами методы оценки приемлемости инвестиций?Мы говорили об удобстве использования при оценке взаимоисключающих инвестиций такого инструмента, как эквивалентный аннуитет. Этот метод можно использовать и в условиях инфляции, если имеются основания полагать, что существенная инфляция сохранится на протяжении ряда лет. Напомним, что эквивалентный аннуитет можно определить как ежегодные денежные поступления в условиях перпетуитета (т. е. вложения средств в проект, срок жизни которого явно не ограничен, как бы условно-бесконечен), который будет иметь ту же чистую текущую стоимость (NPV), что и оцениваемый инвестиционный проект, если бы инвестиции по этому проекту повторялись в конце его реализации, и так до бесконечности.

По-иному эквивалентный аннуитет можно определить как текущую (современную) стоимость при постоянном повторении инвестиций, умноженную на требуемый уровень окупаемости k.

Путем преобразований, на которых мы не будем здесь останавливаться, можно показать, что при предпосылке стабильности темпа инфляции метод эквивалентного аннуитета остается приемлемым, хотя сама формула его определения изменится и примет вид:

ЕА = NPV 1 +[1+1/(1+kреал)^n-1)]*k

где kреал — это необходимая отдача инвестиций в реальных условиях инфляции, так как