Дипломная работа: Анализ ипотечного кредитования в ОАО "БИНБАНК"

Кредиты начали выдавать уже почти все российские банки. Ставки по кредитам действительно сокращаются. 2007 год стал для банков годом ипотечных кредитов. И дело не в политическом заказе со стороны национальных проектов. Главной причиной ипотечного роста стало увеличение средних доходов россиян. Это один из основных факторов влияния на развитие как экономики в целом, так и роста основных продуктов банковской линейки будет являться рост основных доходов населения страны.

Возможно с ростом доходов населения, ипотечный рынок станет более понятным, и россияне перестанут откладывать улучшение своих жилищных условий в долгий ящик. Имея возможность решить данную проблему при помощи ипотеки, население будет все охотнее пользоваться этим способом. Кроме того, усиливается конкуренция среди банков, в борьбу за заемщиков включаются все новые и новые игроки, что способствует улучшению условий кредитования – увеличиваются сроки кредитования, снижается первоначальный взнос, расширяются линейки ипотечных продуктов, медленно, но все же понижаются ставки по ипотечным кредитам.

• Рост конкурентной среды

В 2007 году изрядно прибавилось банков, решивших выдавать ипотечные кредиты. До недавнего времени этим занимались лишь наиболее крупные кредитные организации или банки, специально созданные для подобных проектов. В связи с востребованностью ипотеки все больше банков выходит на рынок со своими кредитными программами. Сегодня только в Москве о собственных программах заявляют порядка 100 банков, но реально поточным ипотечным кредитованием занимаются не более 15 из них.

По мнению специалистов, можно выделить трех явных лидеров – это Сбербанк, ВТБ 24 и КИТ Финанс. Безусловный лидер рынка – это Сбербанк. По различным оценкам Сбербанк за первые шесть месяцев 2006 года выдал ипотечных кредитов столько же, сколько все банки России, работающие на рынке ипотеки. Однако с последнее время доля лидера – Сбербанка – снизилась с 80% до 60%. И это при том, что его ипотечный портфель вырос с 2,5 до 3,7 млрд. дол. США.

На российский рынок медленно, но верно приходят западные банки. Понятно, что зарубежные банки придут с деньгами и развитыми технологиями, что естественным образом потеснит российские банки, заставив их все-таки обратиться к унифицированной системе ипотечного кредитования.

Увеличение количества банков, готовых выдать ипотечный кредит, безусловно, расширяет возможности населения этот кредит получить.

1.3 Тенденции рынка ипотечного кредитования

• Тенденция по снижению первоначального взноса

Одной из тенденций 2007 года стало снижение банками первоначального взноса, который заемщик должен иметь, чтобы купить квартиру (дом).

Например, в некоторых банках существует ипотечное предложение, где он вообще не требуется. На первый взгляд снижение первоначального взноса является следствием обострившейся конкуренции между банками в их борьбе за клиента. Однако, как показывает практика, снижение первоначального взноса в ипотечной программе скорее рекламный ход.

В свою очередь, стоит достаточно скептически отнестись к услуге 100%-ного кредитования. Ведь многие клиенты, которые не вложили собственные средства в приобретаемую по ипотеке квартиру, не дорожат покупкой так, как покупатели, заплатившие за нее, например 20%, а еще лучше – 30% стоимости. В этой связи в случае начала снижения цен на недвижимость «нулевые» квартировладельцы в первую очередь будут избавляться от кредитов, которые не смогут выплачивать, в отличие от тех клиентов, кто вложил собственные деньги и рискует ими. К тому же следуя опыту развитых стран, портфель подобных кредитов невозможно рефинансировать – инвесторы не соглашаются на подобные риски. Однако в условиях стабильного роста цен на недвижимость можно сказать, что банки, сделавшие ставку на программы без первоначального взноса не прогадали, поскольку с ростом цены залога увеличивается обеспеченность кредита.

• Постепенное снижение процентной ставки по кредитам

Тенденция, которая имеет явный позитивный характер непосредственно для заемщика: постепенное снижение процентной ставки по кредитам. Уже сейчас она в среднем составляет примерно 10–12% в иностранной валюте и 12–14% в рублях. А через два-три года ставки могут снизиться и до 7–8%. По крайней мере, об этом заявляют власти. Депутаты и эксперты рынка недвижимости говорят о необходимости такого понижения, ссылаясь на то, что только такие ставки сделают ипотеку по-настоящему доступной.

Однако есть сомнения в том, что банки можно в приказном порядке обязать не завышать ставки. Пока спрос на жилье будет находиться на нынешнем уровне, объективных причин для их быстрого снижения нет.

Более того, следует учитывать и нынешний уровень инфляции в России, ведь банки просто не могут выдавать кредиты ниже их себестоимости. Соответственно, ставки будут снижаться, только при условии снижения темпов инфляции. Еще одной причиной, обуславливающей нынешний уровень ставок по ипотечным кредитам – сложности в привлечении банками долгосрочного финансирования, особенно в свете американского ипотечного кризиса, разразившегося в 2 квартале 2007 года, позже также перекинувшегося и на страны Европы. Тем не менее, общее снижение ставок все равно будет происходить, в первую очередь за счет усиления конкуренции и постепенного ввода нового жилья. Ежегодное снижение ставок продолжится (в пределах 2%) и без всякого депутатского вмешательства.

Перечисленные выше тенденции рынка ипотечного кредитования являются основой в развитии конкуренции между кредитными продуктами банков. Конечно, с точки зрения продуктового ряда, объемов выданных ипотечных кредитов и доли приобретенного жилья через ипотеку, Российская федерация еще существенно отстает от США или европейских стран, однако сами технологии, модернизация процессов, стандарты обслуживания – все это позволяет говорить об ипотеке как о якорном продукте розничного банковского рынка. В этом смысле наш рынок движется в том же направлении, в котором двигались все развитые рынки. Разнообразие условий – важный момент, ведь ипотека – продукт, который потребителям нужно оценивать по совокупности основных параметров.

1.4 Тенденции рынка недвижимости в Москве

• Стабилизация цен на жилье в Москве

Последние несколько лет участники рынка жилья регулярно рапортовали о повышении цен на жилую недвижимость в российской столице.

Пик роста цен (и концентрация прогнозов относительно дальнейшего развития событий) пришелся на весну 2006 г., а вслед за этим, после сезона отпусков, рост цен на вторичном рынке московского жилья практически остановился. За 2007 год рост цен на вторичное жилье составил примерно 70–75%. Наиболее высокие темпы роста демонстрировало дешевое жилье. В частности:

• Однокомнатные квартиры – подорожали на 75–80%.

• Квартиры в монолитных и кирпичных домах – подорожали на 80%

• Жилье бизнес-класса, представленное сталинскими домами – подорожало на 45–50%

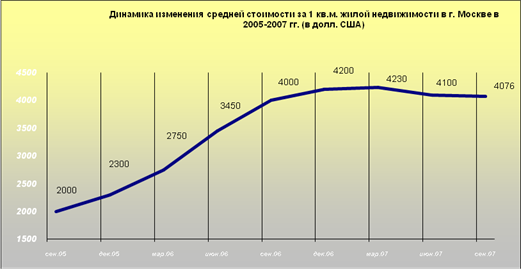

Пик роста цен пришелся на зимние и весенние месяцы, в тоже время с мая темп подорожания замедлился, а с лета 2007 года на вторичном рынке наблюдалась стагнация цен (рис. 2).

Рис. 2 По данным ресурса www.irn.ru

В начале 2007 года средняя цена 1 кв. метра вторичного жилья составляла 4200 дол. США. В ликвидных объектах – однокомнатных квартирах в шаговой доступности от метро, а также в малометражных квартирах – 1 кв. метр стоил дороже.

Средняя стоимость монолитных квартир, как и кирпичных, составляла 5000 дол. США за 1 кв. метр, сталинки стоили около 4500 дол. США за 1 кв. метр, а цена 1 кв. метра квартир в панельных домах приближалась к 3600 дол. США.