Дипломная работа: Финансовое состояние организации

2. в условиях инфляции происходит необъективное отражение во временном интервале результатов хозяйственной деятельности;

3. финансовая отчетность несет информацию лишь на начало и конец отчетного периода, и поэтому невозможно достоверно оценить изменения, происходящие в течение этого периода.

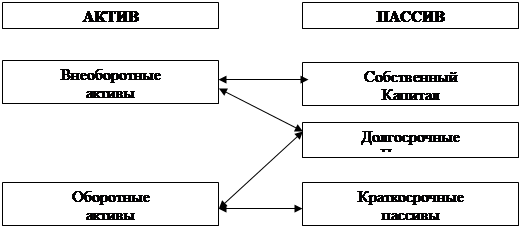

Еще один важный аспект анализа структуры баланса – это определение взаимосвязей между активом и пассивом баланса, так как в процессе хозяйственной деятельности идет постоянная трансформация отдельных элементов актива и пассива баланса (рис. 1.3).

Рис. 1.3. Взаимосвязь между активом и пассивом баланса

Каждая группа пассива функционально связана с определенной частью актива баланса. Например, краткосрочные кредиты предназначены для пополнения оборотных средств.

Некоторая часть долгосрочных обязательств финансирует как оборотные, так и внеоборотные активы. Такое взаимодействие наблюдается и в случае погашения внешних обязательств.

Соотношение собственных, заемных и привлеченных средств организации зависит от различных факторов, обусловленных внутренними и внешними условиями деятельности и выбранной финансовой стратегией. К числу важнейших факторов могут быть отнесены:

· процентные ставки за пользование кредитами и займами;

· изменение объема деятельности организации, которое вызывает необходимость сокращения или увлечения потребности в привлечении заемных средств;

· накопление излишних или слабо используемых запасов товарно-материальных ценностей, устаревшего оборудования, отвлечение средств в дебиторскую задолженность сомнительного характера с высоким фактором риска и др.

Более высокие темпы роста источников собственных средств, как правило, с положительной стороны оценивают формирование капитала организации. Увеличение доли собственного капитала (3 раздел баланса) за счет любого из истом анализа является определение фактического наличия собственных оборотных средств, как в абсолютном, так и в относительном измерении. Существует два подхода к их измерению:

· на основе данных первого и третьего разделов бухгалтерского баланса, как разность между итогом третьего раздела (капитал и резервы) и итогам первого раздела (внеоборотные активы);

· текущие активы (оборотные средства) – текущие краткосрочные обязательства.

Следует отметить в виду, что не во всех ситуациях оправдана высокая доля собственных средств в финансировании оборотных средств. При быстрой оборачиваемости оборотных средств и фиксированной процентной ставки за кредиты целесообразно привлечение в значительных размерах заемных средств, а собственные средства могут быть направлены на расширение хозяйственной деятельности или вложение в ценные бумаги, уставной капитал. Доля заемных средств в общей сумме источников средств должна составлять в сфере услуг и торговле – 60-70%.

Следует подробно оценить динамику и структуру заемных средств, особенно краткосрочных, привлекая при необходимости данные об их движении. При этом обращают внимание на резкий рост наиболее опасных для финансового состояния видов задолженности: перед бюджетом, по социальному страхованию и обеспечению, и др. целесообразно сопоставить не только абсолютные суммы, но и темпы роста дебиторской и кредиторской задолженности. Они должны уравновешивать друг друга.

Для аналитических исследований и качественной оценки динамики финансового состояния организации рекомендуется объединить статьи баланса в отдельные специфические группы.

Цель – создание агрегированного баланса, который используется для определения важных характеристик финансового состояния организации и расчета ряда основных финансовых коэффициентов. При этом актив включает в себя иммобилизованные и мобильные средства, а пассив – собственные средства, долгосрочные и краткосрочные обязательства.

1.3 Методика анализа финансового состояния организации

В условиях массовой неплатежеспособности и применениям ко многим организациям процедур банкротства (признания неплатежеспособности) объективная и точная оценка финансового состояния приобретает первостепенное значение. Главным критерием такой оценки являются показатели платежеспособности и степень ликвидности организации. Понятия платежеспособности и ликвидности близки, но не торжественны [10.c.140].

Платежеспособность организации определяется его возможностью и способностью своевременно и полностью выполнять платежные обязательства, вытекающие из торговых, кредитных и иных операций денежного характера. Платежеспособность влияет на формы и условия коммерческих сделок, в том числе на возможность получения кредита.

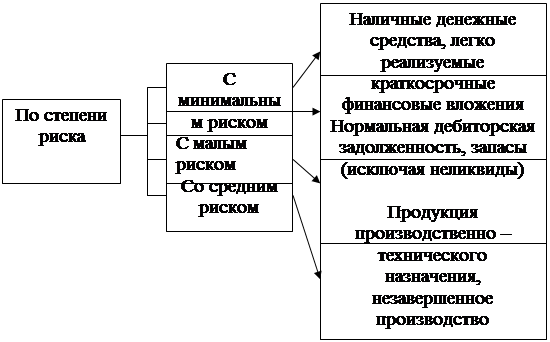

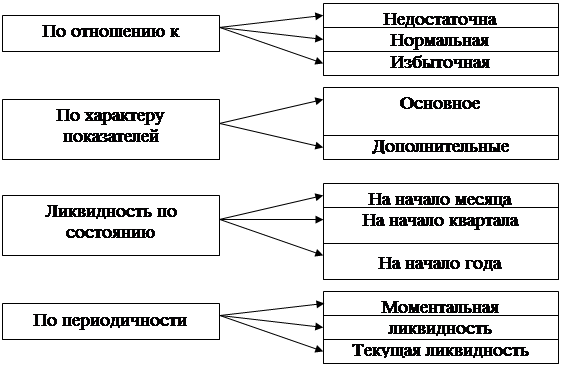

Ликвидность организации определяется наличием у нее ликвидных средств, к которым относятся наличные деньги, денежные средства на счетах в банках и легко реализуемые элементы оборотных ресурсов. Ликвидность отражает способность организации в любой момент совершать необходимые расходы. Для более глубокого анализа необходима детальная классификация категорий ликвидности по различным признакам (рис.1.4).

Рис. 1.4. Классификация категорий ликвидности

Некоторые из категорий рассмотрим более подробно:

· нормальная ликвидность. Организации должны стремиться выполнять нормативы ликвидности на минимально допустимом уровне, поскольку это позволяет им сочетать необходимую ликвидность с высокой прибыльностью организации. При этом организации могут воспользоваться как официальными нормативами, так и оптимальными значениями ликвидности, рассчитанными экспертным путем.

· избыточная ликвидность – снижает эффективность деятельности, препятствует рациональному ресурсопотреблению. Обычно она выражена в излишних запасах и резервах и говорит о неумелом управлении активами.

По периодичности выделяют следующие категории ликвидности: