Дипломная работа: Оценка эффективности инвестиционного проекта на примере ОАО Саянскхимпласт

(ЛС)i- ликвидная стоимость инвестиций через i лет после начала осуществления проекта;

Ri – величина дисконта через i лет после начала осуществления проекта.

Следует иметь в виду, что ликвидная стоимость инвестиций дисконтируется, то есть приводится ко времени начала проекта. Теоретически показатели интегральной и чистой текущей стоимости должны совпадать на момент окончания амортизационного цикла, когда ликвидная стоимость инвестиций станет равной 0.

Метод внутренней нормы рентабельности

С формальной точки зрения метод внутренней нормы рентабельности (ВНД, англ. аббревиатура IRR от internalrateofreturn) является обратным методу чистой текущей стоимости. Суть его состоит в том, что методом последовательного приближения определяется такая величина дисконта, при которой чистая текущая стоимость за данный период равна 0.

На первый взгляд, методы чистой текущей стоимости и внутренней нормы рентабельности могут показаться абсолютно взаимозаменяемыми, обеспечивающими один и тот же результат. Однако это не совсем так. Разница между двумя методами заключается в следующем.

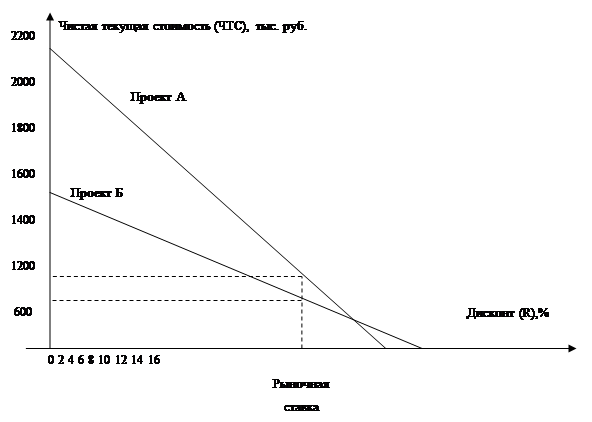

Внутренняя норма рентабельности в отличие от чистой текущей стоимости не увязана напрямую с критерием максимизации благополучия фирмы. Если необходимо ответить на вопрос, инвестировать или нет средства в данный проект, исходя из минимально возможной целевой нормы прибыли (такого минимального допустимого размера дисконта, при котором чистая текущая стоимость за период будет больше 0 и/или которые является минимально допустимым значением для внутренней нормы рентабельности), то можно использовать показатель (ЧТС или ВНД). Когда же речь идет об альтернативном решении, т.е. о выборе между двумя и более проектами, то эти два показателя могут вступить в противоречие [22].

Таким образом, более высокая чистая текущая стоимость по проекту А достигается за счет большей величины «взвешенных» по срокам иммобилизации ресурсов инвестора (экстенсивный путь получения прибыли), а лучший показатель внутренней нормы рентабельности по проекту Б характеризует более высокую отдачу на единицу иммобилизованных средств (интенсивный путь получения прибыли).

Рис. 1.1. Схема зависимости величины текущей стоимости от величины дисконта (противоречие между чистой текущей стоимостью и внутренней нормой рентабельности)

Иными словами, показатель чистой текущей стоимости характеризует величину массы прибыли на инвестированный капитал, а показатель внутренней нормы рентабельности – величину нормы прибыли на инвестированный капитал. Следовательно, внутренняя норма рентабельности и чистая текущая стоимость при всей их взаимозависимости характеризуют разные аспекты привлекательности проекта для потенциального инвестора и поэтому обязательно должны одновременно фигурировать в финансово-экономическом обосновании и бизнес-плане инвестиционного проекта [29].

Таким образом, использование трех перечисленный методов позволяют получить комплексную оценку эффективности инвестиций, в которой каждый используемый показатель характеризует отдельный аспект финансовых результатов проекта для инвестора:

- Метод чистой стоимости позволяет оценить массу прибыли на инвестированный капитал;

- Метод интегральной текущей стоимости дает количественное выражение совокупной полезности инвестиций;

- Метод внутренней нормы рентабельности характеризует норму прибыли на инвестированный капитал.

Внутреннее единство трех данных методов, позволяющее рассматривать категорию эффективности инвестиций в нескольких плоскостях в зависимости от приоритетов инвестора и возможных сценариев развития проекта.

Итак, в контексте эффективности проекта, инвестора интересуют следующие основные вопросы:

- Какую общую сумму денежных средств он получит за весь период полезной службы вложенных им инвестиций, в том числе в разрезе различных сроков реализации проекта (показатель чистой текущей стоимости);

- Какую общую сумму денежных средств он получит от инвестиций, если по каким-либо причинам проект будет прекращен на промежуточной стадии и объект незавершенного строительства придется продавать (показатель интегральной текущей стоимости);

- Какова сравнительная отдача на единицу инвестиционных ресурсов по сравнению с существующими альтернативными вложениями средств (показатель внутренней нормы рентабельности);

- Остается ли проект прибыльным при увеличении рыночной процентной ставки по привлеченным инвестиционным ресурсам; каков верхний предел этого увеличения (показатель внутренней нормы рентабельности).

Анализ эффективности проекта позволяет оценить возможный интервал их изменения при различных условиях реализации проекта. Вероятностные характеристики используются для:

- Принятия инвестиционных решений,

- Ранжирования проектов,

- Обоснования рациональных размеров и форм резервирования и страхования.

Применяя тот или иной метод анализа риска, следует иметь в виду, что кажущаяся высокая точность результатов может быть обманчивой и ввести в заблуждение аналитиков и лиц, принимающих решение [14].

1.2 Экономическая эффективность проекта и ее показатели

Экономическая эффективность является одной из важных категорий, характеризующих результативность деятельности предприятия и возможность реализации того или иного проекта, направленного на улучшение его работы. В самом общем виде, экономическую эффективность можно определить как отношение полученных результатов к произведенным затратам или потребленным ресурсам:

![]() (1.3)

(1.3)

Экономическая эффективность – величина относительная. Абсолютной величиной, выражающей какой-либо полезный результат, является экономический эффект. Из определения экономической эффективности видна двойственная природа этой категории: она определяется по отношению к затратам или к ресурсам, что создает определенные сложности при её практических расчетах. В качестве ресурсов предприятия выступают: основные фонды, оборотные фонды, труд, природные и финансовые ресурсы. Затраты же характеризуют меру потребления того или иного вида ресурса в определенный момент времени. Но различные виды ресурсов расходуются неравномерно (имеют различную скорость оборота в производственном процессе), что затрудняет их перевод в затраты. Так, например, основные фонды используются на предприятии в течение длительного периода времени, не изменяют натурально-вещественную форму и переносят свою стоимость на себестоимость продукции постепенно, частями по мере их износа. Оборотные фонды, наоборот, потребляются в каждом производственном цикле и сразу переносят свою стоимость на себестоимость готовой продукции. Так как ресурсы сложно перевести в затраты и точно определить по каждому виду ресурса количество и скорость оборота, то оценку экономической эффективности осуществляют с помощью показателей, базирующихся как на затратном, так и на ресурсном подходах.