Дипломная работа: Оценка эффективности инвестиционного проекта строительство парогазовой установки мощностью 410 МВт

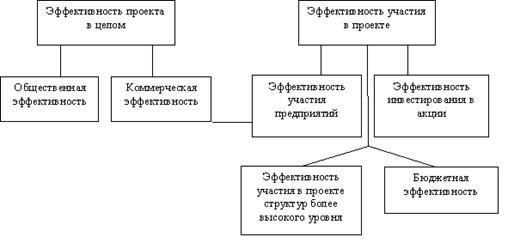

В настоящее время можно считать общепризнанным выделение следующих видов эффективности инвестиционных проектов.

Эффективность проекта в целом оценивается для презентации проекта и определения в связи с этим привлекательности проекта для потенциальных инвесторов.

Общественная эффективность характеризует социально-экономические последствия осуществления проекта для общества в целом, т.е. она учитывает не только непосредственные результаты и затраты проекта, но и "внешние" по отношению к проекту затраты и результаты в смежных секторах экономики, экономические, социальные и иные внеэкономические эффекты.

Общественную эффективность оценивают лишь для социально значимых инвестиционных проектов, затрагивающих интересы не одной страны, а нескольких.[18]

Коммерческая эффективность проекта характеризует экономические последствия его осуществления для инициатора, исходя из весьма условного предположения, что он производит все необходимые для реализации проекта затраты и пользуется всеми его результатами. Считается, что коммерческая эффективность характеризует с экономической точки зрения технические, технологические и организационные проектные решения.

Наиболее значимым является определение эффективности участия в проекте. Ее определяют с целью проверки реализуемости инвестиционного проекта и заинтересованности в нем всех его участников. Эффективность участия оценивают прежде всего для потенциальных акционеров.Этот вид эффективности называют также эффективностью для акционерного капитала по проекту.[12]

Эффективность участия в проекте включает и такие виды, как эффективность участия в проекте структур более высокого уровня (финансово-промышленных групп, холдинговых структур), бюджетная эффективность инвестиционного проекта (эффективность участия государства в проекте с точки зрения расходов и доходов бюджетов всех уровней).[26]

Рисунок 1.3 - Виды эффективности инвестиционных проектов[18]

Основные методы оценки эффективности инвестиционных проектов

Различают две группы методов оценки инвестиционных проектов:

1) простые или статические методы;

2) методы дисконтирования.

Простые или статические методы базируются на допущении равной значимости доходов и расходов в инвестиционной деятельности, не учитывают временную стоимость денег. К простым относят: а) расчет срока окупаемости; б) расчет нормы прибыли. Норма прибыли показывает, какая часть инвестиционных затрат возмещается в виде прибыли. Она рассчитывается как отношение чистой прибыли к инвестиционным затратам.[16]

Дисконтированные методы оценкиэффективности инвестиционного проекта характеризуются тем, что они учитывают временную стоимость денег. При экономической оценке эффективности инвестиционного проекта используются широко известные в мировой практике показатели:

• приведенная стоимость (PV );

• чистая приведенная стоимость (NPV );

• срок окупаемости (PBP );

• внутренняя норма доходности (IRR );

• индекс рентабельности (прибыльности) (PI ).

Приведенная стоимость(PV ). Задача любого инвестора состоит в том, чтобы найти такое реальное средство, которое принесло бы в конечном итоге доход, превосходящий расходы на его приобретение. При этом возникает сложная проблема: деньги на приобретение реального средства необходимо расходовать сегодня (в момент t= 0), отдачу же инвестиция обычно дает не сразу , а по прошествии какого-то промежутка времени (в момент t= 1). Следовательно, для решения поставленной задачи необходимо определить стоимость реального средства с учетом отдаленности во времени будущих поступлений (доходов) от его использования. В общем случае, чтобы найти приведенную стоимость PV любого средства (реального или финансового), используемого в течение определенного холдингового (инвестиционного) периода, необходимо величину ожидаемого потока дохода от данного средства (С ) умножить на величину 1/(1+r ):

PV= Ch * 1/ (1+ r ) (1.1)

где r определяет доходность наилучшего альтернативного финансового средства с таким же холдинговым периодом и аналогичным уровнем риска. Величину: 1/(1+r) называют фактором дисконта (коэффициентом дисконтирования). Доходность альтернативного финансового средства r называется нормой (ставкой) дисконта. Ставка дисконта определяет издержки упущенной возможности капитала, поскольку характеризует, какую выгоду упустила фирма, инвестировав деньги в реальные активы, а не в наилучшее альтернативное финансовое средство. Чтобы определить целесообразность приобретения реального средства стоимостью C 0 руб., необходимо:

а) оценить, какой поток дохода Сn за весь холдинговый период он ожидает от реального средства;

б) выяснить, какая ценная бумага с таким же холдинговым периодом имеет тот же уровень риска, что и планируемый проект;

в) определить доходность r этой ценной бумаги в настоящее время;

г) вычислить приведенную стоимость PV планируемого потока дохода Cn путем дисконтирования будущего потока доходов:

PV= Cn/ (1+ r ) (1.2)

д) сравнить инвестиционные затраты С 0 с приведенной стоимостью PV :