Дипломная работа: Оценка эффективности инвестиционного проекта строительство парогазовой установки мощностью 410 МВт

если PV < C 0, то приобретать не надо;

если PV = C 0, то реальное средство можно и покупать, и не покупать (то есть с экономической точки зрения инвестирование в реальное средство не имеет никакого преимущества в сравнении с вложением денег в ценные бумаги или в другие объекты).[6]

Чистая приведенная стоимость (NPV). Целесообразность приобретения реального средства можно оценивать с помощью чистой приведенной стоимости (NPV), под которой понимают чистый прирост к потенциальным активам фирмы за счет реализации проекта. Иными словами, NPV определяется как разность между приведенной стоимостью

PV средства и суммой начальных инвестиций С0 :

NPV =Σ (Cn /(1+r)n ) – C0 (1.3)

Срок окупаемости (РВР ). Срок окупаемости проекта – это период, в течение которого происходит возмещение первоначальных инвестиционных затрат, или же это количество периодов (шагов расчета, например, лет), в течение которых аккумулированная сумма предполагаемых будущих потоков доходов будет равна сумме начальных инвестиций. Как правило, фирма сама устанавливает приемлемый срок окончания инвестиционного проекта, например k шагов. Этот срок определяется фирмой на основании своих собственных стратегических и тактических установок: например, руководство фирмы отвергает любые проекты длительностью свыше 5 лет, поскольку через 5 лет фирму планируется перепрофилировать на выпуск иных изделий. Когда срок k окончания альтернативных проектов определен, то срок окупаемости оцениваемогопроекта можно найти, если подсчитать, за какое количество шагов расчета m сумма денежных потоков С1+С2+…+Cm будет равна или начнет превышать величину начальных инвестиций С0. Иными словами, для определения срока окупаемости проекта необходимо последовательно сравнивать аккумулированные суммы доходов с начальными инвестициями. Согласно правилу срока окупаемости, проект может быть принят, если выполняется условие: m ≤ k.[6]

Внутренняя норма доходности (IRR ).Представляет собой расчетную ставку дисконтирования, при которой чистая приведенная стоимость проекта равна нулю. Внутренняя норма доходности находится путем решения следующего уравнения:

NPV= C0 +C1 /(1+IRR)+C2 /(1+IRR)2 +…+Cn /(1+IRR)n (1.4)

Такое уравнение решается методом итерации. Для расчета IRR можно воспользоваться специально запрограммированными калькуляторами или программами для ЭВМ. Правило внутренней нормы доходности: принимать необходимо те проекты, у которых ставка дисконта (то есть издержки упущенной возможности капитала) меньше внутренней нормы доходности проекта (r < IRR ).

Под индексом рентабельности (PI)понимают величину, равную отношению приведенной стоимости ожидаемых потоков денег от реализации проекта к начальной стоимости инвестиций:

PI = PV/ C 0 (1.5)

Правило индекса рентабельностизаключается в следующем: принимать необходимо только те проекты, у которых величина индекса рентабельности превосходит единицу. При оценке двух или нескольких проектов, имеющих положительный индекс рентабельности, следует останавливать выбор на том, который имеет более высокий индекс рентабельности. Индекс рентабельности показывает, сколько получает инвестор на вложенный рубль. Эффективность ИП оценивается в течение расчетного периода – инвестиционного горизонта от начала проекта до его ликвидации. Начало проекта обычно связывают с датой начала вложения средств в проектно-изыскательские работы. Расчетный период разбивают на шаги расчета, представляющие собой отрезки времени, в рамках которых производится агрегирование данных для оценки денежных потоков и осуществляется дисконтирование потоков денег. Шаги расчета принято

нумеровать (шаг 0, шаг 1, шаг 2, и т.д.). Длительность шагов расчета измеряется в годах или долях года, их последовательность отсчитывается от фиксированного момента t 0 = 0, принимаемого за базовый. Из соображений удобства, за базовый обычно принимается момент начала или конца нулевого шага. Если проводится сравнение нескольких проектов, то рекомендуется выбирать для них одинаковый базовый момент. Когда базовый момент совпадает с началом нулевого шага, момент начала шага под номером m обозначается tm, если же базовый момент совпадает с концом шага 0, то через tm обозначают конец m-го шага расчета. Продолжительность разных шагов может быть различной.

Таблица 1.1 - Характеристика основных методов оценки эффективности проекта

| Название показателя | Другие его употребляемые названия | Английский аналог названия | Алгоритм расчета |

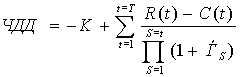

| Чистый дисконтиро-ванный доход (ЧДД) |

Чистая текущая стоимость (ЧТС); Чистая современная стоимость (ЧСС) | Net Present Value (NPV) |

где К – первоначальные инвестиции; R(t) – приток денег в t году; С(t) – отток денег в t году; T – продолжительность жизненного цикла; ЕS – норма дисконта. |

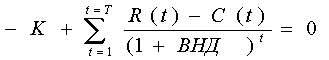

| Внутренняя норма доходности (ВНД) | Внутренняя норма окупаемости (ВНО); внутренняя норма рентабельности | Internal Rate of Return (IRR) |

ВНД – единственный положительный корень уравнения:

|

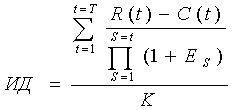

| Индекс доходности (ИД) | Индекс рентабельности (ИР) | Profitability Index (PI) |  |

|

Срок окупаемости: а) без учета дисконтиро-вания; б) с учетом дисконтиро-вания | Период окупаемости | Pay-back period (РР) | Срок окупаемости – минимальный отрезок времени, по истечении которого ЧДД становится и остается неотрицательным. |

Источники финансирования инвестиционных проектов

Стратегия финансирования проекта заключается в применении в определенной последовательности схем финансирования исходя из индивидуальных особенностей проекта и влияющих на него факторов.

,

,