Дипломная работа: Оценка финансового состояния предприятия на примере ОАО Нефтекамский механический завод

- состояние, структура и изменение долгосрочных активов;

- наличие, структура текущих активов в сферах производства и обращения, причины и последствия их изменения;

- ликвидность и качество дебиторской задолженности;

- платежеспособность и финансовая гибкость;

- эффективность использования активов и окупаемость инвестиций [10, с. 69].

Финансовый анализ является прерогативой высшего звена управленческих структур предприятия, способных влиять на формирование финансовых ресурсов и на потоки денежных средств. Эффективность и неэффективность частных управленческих решений, связанных с определением цены продукта, размера партии закупок сырья или поставок продукции, заменой оборудования или технологии, должна пройти оценку с точки зрения общего успеха предприятия, характера его экономического роста и роста общей финансовой устойчивости [6, с. 18].

Использование анализа финансового состояния помогает обнаружить слабые стороны предприятия (источники возможного возникновения финансовых проблем в будущем), а также выявить его сильные стороны, на которые следует опираться в дальнейшей деятельности. Помимо этого он позволяет дать сравнительную и сопоставительную оценку финансового состояния предприятия во времени или по отношению к другим предприятиям [7, с. 52].

Методы анализа и его результаты не обладают абсолютной точностью, поскольку подобная оценка всегда относительна [18, с. 108].

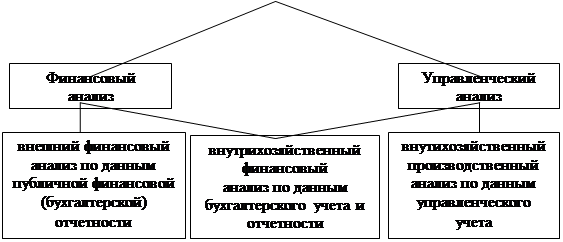

Финансовый анализ делится на внутренний и внешний. Направления анализа представлены на рисунке 1.2.

АААА

|

Рисунок 1.2 – Направления анализа хозяйственной деятельности

Внутренний анализ проводится службами предприятия [39, с. 15]. Его цель – обеспечить планомерное поступление денежные средств и разместить собственные и заемные средства таким образом, чтобы получить максимальную прибыль и исключить банкротство.

Важнейшей задачей внутреннего анализа является оценка ситуации, определяющей возможность получения внешнего финансирования. Для этого изучается общая потребность предприятия в финансовых ресурсах, в том числе заемных, степень делового риска, результаты переговоров с собственниками капитала [6, с. 94].

Внешний анализ осуществляется инвесторами, поставщиками материальных и финансовых ресурсов, контролирующими органами на основе публикуемой отчетности. Его цель – установить возможность выгодного вложения средств, чтобы обеспечить максимум прибыли и исключить потери [21, с. 94]. Внешний анализ имеет следующие особенности:

- множественность субъектов анализа, пользователей информацией о деятельности предприятия;

- разнообразие целей и интересов субъектов анализа;

- наличие типовых методик, стандартов учета и отчетности;

- ориентация анализа только на внешнюю отчетность;

- ограниченность задач анализа при использовании только внешней отчетности;

- максимальная открытость результатов анализа для пользователей информации о деятельности предприятия [37, с. 286].

Практика финансового анализа уже выработала методику анализа финансовых отчетов [21, с. 94].

В зависимости от поставленных задач финансовый анализ может осуществляться в следующих видах:

- экспресс-анализ (предназначен для получения общего представления о финансовом положении компании на базе форм внешней бухгалтерской отчетности);

- комплексный финансовый анализ (предназначен для получения комплексной оценки финансового положения компании на базе форм внешней бухгалтерской отчетности, а также расшифровок статей отчетности, данных аналитического учета, результатов независимого аудита) [22, с. 34];

- финансовый анализ как часть общего исследования бизнес-процессов компании (предназначен для получения комплексной оценки всех аспектов деятельности компании – производства, финансов, снабжения, сбыта и маркетинга, менеджмента, персонала) [14, с. 355];

- ориентированный финансовый анализ (для решения приоритетной финансовой проблемы компании, например) [22, с. 34].

В зависимости от заданных направлений выделяют следующие основные методы анализа:

- сравнительный (горизонтальный, вертикальный, трендовый, внутрихозяйственный, межхозяйственный) [21, с. 94];

- факторный – анализ влияния отдельных факторов (причин) на результативный показатель;

- анализ относительных показателей (финансовых коэффициентов) – расчет числовых отношений различных форм отчетности, определение взаимосвязей показателей и др.