Дипломная работа: Роль и значение рынка лизинга в деятельности авиапредприятий

2. Мелким и средним предприятиям проще получить контракт по лизингу, чем ссуду. Некоторые лизинговые компании даже не требуют от арендатора никаких дополнительных гарантий, так как предполагается, что обеспечением сделки является само оборудование. При невыполнении арендатором своих обязательств лизинговая компания сразу же забирает свое имущество

3. Лизинговое соглашение более гибко, чем ссуда, поскольку предоставляет возможность выработать удобную для покупателя схему финансирования. Ссуда всегда предполагает ограниченные сроки и размеры погашения. Лизинговые платежи по договоренности сторон могут быть ежемесячными, ежеквартальными и т.д., а суммы платежей - отличаться друг от друга. Ставка может быть фиксированной и плавающей. Иногда погашение может осуществляться после получения выручки от реализации товаров, произведенных на оборудовании, взятом в лизинг, или может быть прокомпенсировано встречной услугой, что позволяет предприятиям без резкого финансового напряжения обновлять производственные фонды. Арендная плата относится на издержки производства и снижает у лизингополучателя налогооблагаемую прибыль

4. Платежи по лизингу ведутся из суммы прибыли от используемого оборудования и не подлежат налогообложению, так как являются арендной платой. Банк может изменять размер взносов, чтобы улучшить использование финансовых ресурсов арендатора. Сумма платежей по лизингу фиксируется при подписании договора и не зависит от колебаний валютного курса и изменений банковского процента по долгосрочному кредитованию

5. При международных лизинговых операциях арендатор получает налоговые льготы страны арендодателя, что проявляется в снижении выплат, а также дополнительные услуги (в основном при оперативном лизинге) арендодателя или его представителей (техническое обслуживание и ремонт арендуемого оборудования, консультации по его эксплуатации, передача ноу-хау, поставка запчастей и пр.)

6. С помощью лизинга арендатор имеет возможность защитить себя от риска морального износа

7. Возможность участия в масштабных экономических мероприятиях, осуществляемых арендодателем

8. Разнообразие источников финансирования.

Недостатки:

1. Если это финансовый лизинг, а научно-технический прогресс делает изделие устаревшим, тем не менее, арендные платежи не прекращаются до конца контракта

2. Стоимость лизинга больше ссуды, но нельзя забывать, что риск устаревшего оборудования ложится на арендодателя, а потому он берет большую комиссию для компенсации

3. Классическая покупка и финансирование будут стоить меньше, если у арендатора есть возможность использовать преимущества при уплате налогов, связанные с капиталовложением (за исключением специальных лизингов, объединяющих в себе все эти преимущества)

4. Отсутствие возможных прибылей в случае перепродажи

5. Психологические проблемы и проблемы национального суверенитета, а также проблемы, связанные с тем, что арендатор не является собственником.

1.4.2. С точки зрения лизингодателя

Преимущества:

1. Риск устаревания оборудования целиком ложится на арендодателя. Арендатор имеет возможность постепенного обновления своего парка оборудования

2. Большая безопасность: права собственника лучше признаются и их легче применять, чем права ипотечного кредитора

3. Лизинг позволяет арендодателю пользоваться выгодами при уплате налогов, которые связаны с инвестициями

4. Арендодатель проводит операции по остаточной стоимости от даваемого в аренду имущества

5. Предоставление арендаторам лучших финансовых условий по сравнению с классическим клиентом.

Недостатки:

1. Арендатор не выигрывает на повышении остаточной стоимости оборудования (в частности из-за инфляции)

2. Довольно сложные схемы, включающие большое количество участников

Если предприниматель имеет выбор - либо купить оборудование с помощью ссуды, либо взять его в лизинг, - то ему необходимо сравнить затраты по каждому способу кредитования. В таких случаях неизбежно возникает вопрос о принципе, исходя из которого производится это сравнение, так как платежи одинаковых размеров, но различающиеся во времени, совсем не однозначны. Таким принципом становится финансовая эквивалентность платежей. Эквивалентными считают такие платежи, которые, будучи приведенными к одному и тому же моменту времени, равны. Процесс приведения называют дисконтированием, а полученную сумму чистой текущей стоимостью.

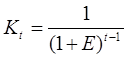

В мировой практике при определении чистой текущей стоимости платежей используется следующая форма дисконтирования:

![]()

где ТС - текущая стоимость;

БС - будущая стоимость;

Кt - коэффициент дисконтирования;

где Е - норматив приведения ко времени (процент дисконтирования);

t - номер года расчетного периода.

Чтобы сравнить два варианта финансирования, надо в каждом подсчитать чистую текущую стоимость и учесть при этом:

- налоговые льготы в каждом случае;

- если объект не является собственностью, то нельзя использовать амортизационные льготы;