Дипломная работа: Страхование жизни в России

Страховщиками признаются юридические лица любой организационно-правовой формы, предусмотренной законодательством РФ, созданные для осуществления страховой деятельности (страховые организации и общества взаимного страхования) и получившие в установленном Законом порядке лицензию на осуществление страховой деятельности на территории РФ.

Закон, регулируя правовой статус участников страхового обязательства, предусматривает и необходимую в условиях рынка посредническую деятельность - это деятельность страховых агентов, страховых брокеров.

Чтобы понимать любой договор по страхованию жизни, необходимо иметь информацию относительно шести главных черт полисов: продолжительность договора страхования, условия оплаты премий, выплата пособий или страховой суммы, наличие сберегательного компонента, наличие компонента защиты и дивидендов.

1. Продолжительность договора страхования жизни – максимальный промежуток времени продолжительности действия страховки.

Может быть указана почти любая продолжительность. Имеются однолетние договоры, пятилетние, десятилетние, двадцатилетние, тридцатилетние, договоры, которые действуют до 65- или 85-летия застрахованного. Полисы, которые действуют до исполнения 100 лет застрахованному, называются "пожизненными", или бессрочным страхованием.

2. Пособие при наступлении страхового случая, или страховая сумма в связи со смертью – сумма, подлежащая оплате в связи с произошедшим событием.

3. Страховая премия – сумма, уплаченная плательщиком премии страховой компании. В некоторых договорах, премия постоянна в продолжительности всего периода действия контракта. В некоторых полисах, однако, премиальные увеличиваются, и в некоторых полисах премиальные уменьшаются. Почти любая премиальная модель возможна.

Премии могут оплачиваться один раз в год (ежегодные), два раза в год (полугодовые), четыре раза в год (ежеквартальные) или двенадцать раз в год (ежемесячные).

4. Сберегательный компонент или выкупная сумма - текущая стоимость полиса. Некоторые полисы страхования жизни предусматривают денежную стоимость, которая является суммой, выплаченной владельцу полиса, когда премиальные платежи прекращены, и контракт расторгнут. Такие полисы, считается, содержат сберегательный компонент. Количество денежной стоимости определено в полисе.

5. Компонент защиты. Так как пособие подлежит оплате в связи со смертью застрахованного и так как денежная стоимость доступна владельцу полиса, в то время как застрахованный жив, сумма защиты страхования жизни в полисе может рассматриваться как разность между пособием в связи со смертью и денежной стоимостью полиса на то время, когда застрахованный жив. Если в полис включено пособие в связи со смертью, которое является постоянным, и денежная стоимость которого увеличивается устойчиво через какое-то время, компонент защиты может рассматриваться как устойчиво уменьшающаяся во времени стоимость.

6. Дивиденды. Некоторые договоры предполагают участие застрахованного в прибылях страховой компании. Такие договоры считаются "участвующими". Это означает, что страховая компания обязуется производить оплату периодических (обычно ежегодных) "дивидендов" владельцу полиса.

1.2 Экономические основы страхования жизни [12, 13]

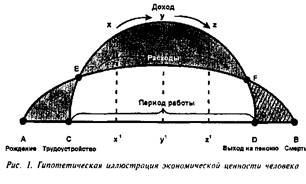

При заключении контракта по страхованию жизни и определении страховой суммы, необходимо помнить, что экономическая ценность человека как производителя дохода имеет тенденцию к уменьшению с течением некоторого времени. И, несмотря на то, что его или ее доходы, могут продолжать расти, время, в течение которого этот человек сохраняет производительность, сокращается. Каждый рассматриваемый год с получением дохода означает, что все меньше этого дохода будет получено в будущем, т.к. экономическая ценность человека — нереализованная трудоспособность, представленная врожденными способностями и приобретенной квалификацией. Поэтому с течением времени его/ее ценность должна сокращаться, в то время как потенциальный доход превращается в реальный. Этот принцип проиллюстрирован графиком на рис. 1. (На графике—сверху вниз: доход, расходы, занятость. На оси абсцисс – слева направо: рождение, трудовая деятельность, уход на пенсию, смерть.)

Линия АВ означает жизненный путь человека от рождения (А) до смерти (В). Дуга АВ представляет расходы на самообеспечение и, в течение всех лет трудовой деятельности, выплаты подоходного налога. Кривая CD —трудоспособность. В течение периода АС индивидуум не получает дохода, однако присутствуют расходы на самообеспечение, что образует на графике треугольник АЕС. Заработок начинается в точке С. Область CD, расположенная выше дуги АВ, представляет доходы, превышающие и налоговые выплаты, и средства для самообеспечения. Точка D отмечает начало пенсионного возраста, а зона DFB символизирует второй важный период жизни, когда расходы на жизнь превышают доходы.

Рис. 1. Гипотетическая иллюстрация экономической ценности человека

Из графика видно, что ценность человеческой жизни достигает пика в точке Е, когда производитель дохода получает чистую прибыль. Вобласти, где линия хх' пересекает дуги, уровень дохода заметно повысился, однако потенциальный будущий доход сократился. Заработный потенциал наблюдает свой спад в уу' и zz'; в точке F он падает до нуля.

Эти диаграммы теоретически иллюстрируют экономические основы трех категорий страхования жизни. Первая представлена фигурой АЕС (зависимое положение). Втечение этого периода потребности человека удовлетворяются за счет его родителей или иных лиц, ответственных за него. Инвестиции, вложенные в развитие ребенка, его образование и воспитание могут составлять значительную сумму, особенно если ребенок учился в частной школе. Разнообразные исследования показывают, что расходы на воспитание ребенка до 18 лет составляют от 1,5 до 3,5 ежегодного дохода родителей. При уровне сегодняшних цен расходы могут быть даже выше. В то время как большинство родителей рассматривают расходы как часть родительской обязанности и ответственности и законно не считают это инвестиционными расходами, сами расходы есть не что иное, как солидная страховая стоимость. Эта стоимость может вполне логично послужить одной из основ для страхования ребенка – довольно большого сегмента среди услуг по страхованию жизни.

Вторая категория страхования на диаграмме представлена дугой CD над дугой АВ. Излишек дохода, представленный данной областью на графике, является источником для обеспечения потребностей иждивенцев получателя дохода и в случае смерти кормильца приведет к серьезным потерям для семьи. Часть этих доходов направляется на взносы в пользу страхования имущества или ответственности, а другая часть откладывается как сбережения на старость, но долю на поддержание семьи в будущем целесообразно инвестировать в страхование жизни для капитализации. Это можно осуществить с помощью семейного страхования или персональной программы.

Наконец, пенсионные расходы представлены фигурой DFB. Хотя недостаток финансовых средств может быть частично восполнен государственной программой социального страхования, а также пенсионными планами, экономией и индивидуальными сбережениями, но наиболее реалистичным источником для покрытия нехватки дохода, как показывает мировая практика, считаются страхование жизни и страхование пенсии. Необходимая часть дохода может быть восстановлена через групповое страхование жизни. Тем не менее, для долгосрочных целей человеку не следует полагаться на групповое страхование жизни и на сумму, большую чем резервы, которые будут созданы на случай нетрудоспособности или смерти застрахованного, удостоверившись какая часть группового страхования будет являться покрытием на эти случаи.

Страхование жизни в деловом мире имеет несколько целей, однако большую часть данных услуг можно разделить на следующие группы:

1. Страхование высококвалифицированных кадров. Наиболее схожим (прямым) применением принципов страхования в деловой сфере является страхование высококвалифицированных кадров (ключевых фигур в бизнесе). Целью данного страхования является компенсировать фирме потерю доходов (убытки), связанных со смертью ключевого руководителя или служащего.

2. Страхование с целью гарантии возврата кредитных сумм. Страхование жизни позволяет улучшить репутацию и доверие к фирме двумя следующими путями: повышая уровень кредитоспособности и делая возможным предоставление гарантий.

3. С целью продления бизнеса. В мировой практике достаточно распространенной формой организации бизнеса является создание простого товарищества, что в соответствии с требованиями закона означает его роспуск при изменениях в его членстве. Следуя данному правилу, смерть главного имущественного партнера ведет к роспуску общества, а оставшиеся партнеры становятся распорядителями имущества, ответственными за выплату доли имущества покойного. Ликвидация фирмы, однако, почти неизменно ведет к сильному сокращению доходов, т.к. имущество стоит лишь малую долю от ее реальной стоимости. В целях избежания данной тупиковой ситуации, партнеры все чаще прибегают к заключению соглашения "покупка — продажа". Такое соглашение обязывает оставшихся партнеров покупать долю умершего партнера по цене, установленной в предварительном соглашении, и передать соответствующие доли оставшимся партнерам. Каждый партнер застрахован на сумму своей доли в партнерстве, и либо общество, либо другие партнеры владеют страховкой.

4. План доходности для работников. Планы доходности для работников обеспечивают три типа доходов, которые можно получить благодаря страхованию:

страховые пособия по нетрудоспособности, включая возмещение дохода, а также компенсацию медицинских, хирургических и больничных расходов;

страховые пособия в связи со смертью застрахованного;

пособия по старости.

Эти планы относятся, соответственно, к коллективному страхованию здоровья, групповому страхованию жизни, а также пенсионному обеспечению, включая групповое страхование по единому страховому договору.