Контрольная работа: Аналіз вітчизняної практики адміністрування податків

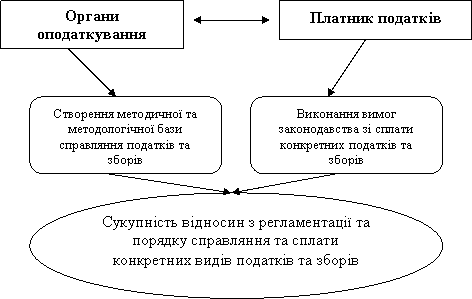

Рис.2.1. Схема адміністрування податків

Адміністрування процесів оподаткування є прерогативою органів оподаткування та забезпечується комплексом взаємовідносин із платниками податків, пов’язаних із функціонуванням цих органів та виконанням поставлених перед ними завдань.

Рис. 2.2. Схема адміністрування процесів оподаткування

Сукупність відносин між органами оподаткування та платниками податків при забезпеченні системи виконання функцій податків в існуючих умовах господарювання і складають суть адміністрування процесів оподаткування.

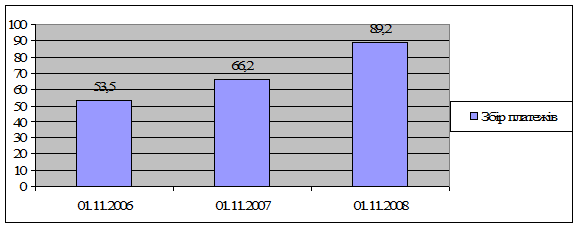

До загального фонду Державного бюджету України податковими органами за 10 місяців 2009 року забезпечено 89 195,9 млн. грн., планові показники Міністерства фінансів України виконані на 103,7 відсотка (+ 3 157,1 млн. грн.). Понад минулорічний факт забезпечено 22 989,6 млн. грн. надходжень, або на 34,7 відсотка більше.

|

Рис. 2.3. Динаміка збору платежів до загального фонду державного бюджету за 2006-2008 роки, млрд. грн.

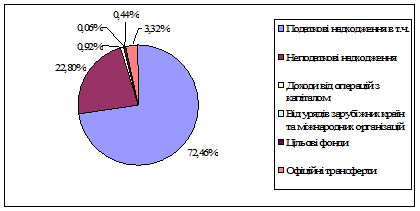

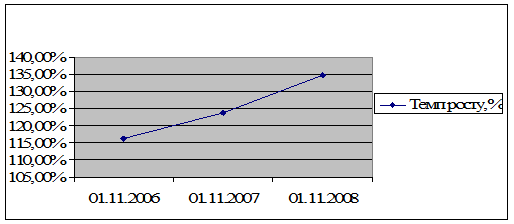

Зазначені результати досягнуто завдяки покращенню адміністрування податків, підвищенню рівня податкової віддачі платників. Темпи росту надходжень податку на прибуток у 2008 році досягли 150,3%. до аналогічного періоду 2007 року (у 2007 році – 134,1%, у 2006 році – 99,3%). Збір податку на додану вартість у жовтні порівняно із середньомісячним зріс на 555 млн. грн., акцизного збору – на 198 млн. гривень. Питома вага надходжень місцевих бюджетів зросла із 40,6% у 2008 році до 45,3% у 2009 році, що дозволило суттєво зміцнити фінансову основу органів місцевого самоврядування. На основі даних Міністерства фінансів України можна дослідити структуру доходів Державного бюджету за 2007, 2008роки та ІІІ квартали 2009 року (табл.2.1.). Основним джерелом доходів Державного бюджету є податкові надходження – 72,46%, що видно з рисунку 2.4., з яких податок на прибуток підприємств, податок на додану вартість, акцизний збір та ввізне мито у загальній структурі доходів Державного бюджету за 2008 рік становлять 20,48%, 39,74%, 5,47% та 5,15% відповідно.

Таблиця 2.1. Структура доходів Державного бюджету за 2007, 2008 роки та ІІІ квартали 2009 року

| Показники | 2007 | 2008 | 2009* |

| Доходи | 165942,1 | 231686,3 | 148916,9 |

| Податкові надходження в т.ч. | 116670,8 | 167883,3 | 101816,2 |

| Податок на прибуток підприємств | 33964,8 | 47456,3 | 23411,6 |

| Податок на додану вартість | 59382,8 | 92082,6 | 56027,5 |

| Акцизний збір із вироблених в Україні товарів | 8990,4 | 10125 | 12134,1 |

| Акцизний збір із ввезених на територію України товарів | 1495,5 | 2553 | 2667,8 |

| Ввізне мито | 9588,9 | 11932,8 | 4584,2 |

| Неподаткові надходження | 42114,7 | 52817,6 | 40624,1 |

| Доходи від операцій з капіталом | 1,769,9 | 2125,3 | 739,8 |

| Від урядів зарубіжних країн та міжнародних організацій | 104,5 | 135,2 | 98,6 |

| Цільові фонди | 930,5 | 1022,7 | 478,2 |

| Офіційні трансферти | 4351,7 | 7702 | 5159,9 |

* За ІІІ квартали 2009 року

У порівнянні з відповідним періодом 2008 року збільшились надходження з акцизного збору із вироблених та ввезених в Україну товарів на 3 968,3 млн. грн. (+ 70 %.), збору податку на додану вартість – 170,4 млн. грн. (+ 0,5 %.), збору за спеціальне водокористування – 92,0 млн. грн. (+ 21,4 %.), платежів за користування надрами – 62,3 млн. грн. (+ 8,3 %.), частини прибутку, що вилучається до бюджету – 44,8 млн. грн. (+ 7,4 %.).

Рис. 2.4. Структура доходів Державного бюджету за 2008 рік

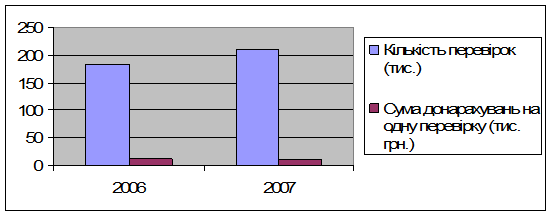

Результати обстеження ключових показників діяльності ДПС указують на підвищення кількості виїзних аудитних первірок юридичних осіб, які проводяться аудитними підрозділами. Кількість таких аудитів збільшилася з 183,323 2006 року до 210, 803 2007 року. У цей же період, кількість аудитних перевірок приватних підприємців зменшилася на 5,635.

Рис.2.4. Динаміка збору платежів до загального фонду Державного бюджету за 2006-2008 роки, %

Донарахування податкових сум стосовно юридичних осіб після таких перевірок складає 10,000 грн. на одну перевірку. 2006 року, обсяг загального донарахування становив приблизно понад 13,000 грн. на одну перевірку (рис.2.6.). Кількість штрафних санкцій також зменшилась, з 2 мільярдів грн. 2006 року до майже 1,5 млрд. грн. 2007 року (табл.2.2.). Це є серйозною і негативною динамікою. Виїзні аудитні перевірки є інструментом контролю та моніторингу, який вимагає найбільше ресурсів, а також, потенційно, є найпотужнішим інструментом у рамках діяльності податкової адміністрації, спрямованої на забезпечення виконання зобов’язань, передбачених податковим законодавством.

Таблиця 2.2.Результати проведення перевірок юридичних осіб

| Показник | 2006 | 2007 | Відхилення |

| Кількість перевірок (тис.) | 183,323 | 210,803 | 27,48 |

| Сума донарахувань на одну перевірку (тис. грн.) | 13 | 10 | -3 |

| Сума штрафних санкцій ( тис. грн.) | 2000000 | 1500000 | -500000 |

Чимало з цих аудитних перевірок було проведено для перевірки заявок на відшкодування ПДВ, і що це є передбаченою вимогою Закону України про ПДВ. Проте, цифрові дані ключових показників діяльності ДПС показують, що збільшення кількості виїзних аудитних перевірок не обов’язково є продуктивним. Обсяг донарахувань може зменшуватися, хоча, ймовірно, більша кількість аудитів посилює застереження. Необхідно запровадити систему звітності, де платники податків додавали б інформацію про своїх контрагентів (постачальників і покупців) стосовно загального обсягу обігу та загальної суми вхідного та вихідного ПДВ упродовж звітного періоду. Однак, цю систему можна використовувати лише як інструмент управління ризиками, а не як інструмент повного звіряння. Система подає сигнали щодо відбору аудиту у випадку невідповідностей. Результат перевірки на відповідність не обов’язково означає, що було перевірено заявку на відшкодування ПДВ. Інші розбіжності, які потенційно, слід оглядати, можуть бути не виявлені. Ця система може сприяти виправленню ситуації з ПДВ.

Отже, потрібно застосовувати систему звітності за ПДВ тільки як механізм відбору для аудиту, автоматизовану допомогу для спрямування декларацій з ПДВ у вірний коридор контролю, де вони трактуватимуться згідно з загальними принципами, визначеними в системі управління ризиками.

Рис.2.6. Результативність проведення перевірок

Також ДПС має посилити роботу для запровадження загальнонаціональної функції ризико-орієнтованого відбору для аудиту. Одним із основних принципів роботи щодо управління процесом справляння податків є перевірка випадків високого ризику та фіскальної значущості. Це є необхідним для того, щоб знизити рівень ухилення від сплати податків, стягувати податкові суми та вселяти довіру серед інших платників податків щодо спроможності податкової адміністрації здійснювати справедливий контроль. Про ефективність адміністрування процесів оподаткування можливо говорити лише, якщо буде забезпечено зрозумілу для платників податків систему як стягнення податків та зборів, так і їх конкретного використання на користь тих самих платників податків. Рівень розвитку національної економіки ставить перед суб’єктами податкових відносин різні завдання, які потребують коригування залежно від зміни внутрішніх економічних відносин, зовнішніх чинників, змін умов господарювання та фінансово-господарського стану суб’єктів господарювання, інших складових частин ринкових відносин. Безсистемність податкового законодавства, значна кількість і частота внесення змін та доповнень до нормативно-правових актів значно ускладнює роботу контролюючих органів із забезпечення виконання платниками податків податкових зобов’язань та негативно позначається на діяльності суб’єктів підприємництва, а також знижує привабливість національної економіки для іноземних інвесторів, зокрема внаслідок обмежених можливостей щодо формування їх власної політики на середньо- та довгостроковий період. У зв’язку з цим економічні ризики залишаються досить високими. Унаслідок неякісного викладення норм податкового законодавства, зокрема відсутності єдиної термінології, неоднозначно застосовуються терміни, що значно збільшує ризик виникнення конфліктів між платниками податків та контролюючими органами. Окремим проблемним питанням є неузгодженість податкового та галузевого законодавства, про що свідчить надання чисельних податкових пільг без імплементації у відповідні закони з питань оподаткування.

Недостатньо обґрунтоване зменшення ставок податку на додану вартість і податку на прибуток підприємств без відповідної компенсації втрат бюджету за рахунок коштів, що надійшли від сплати податків, пов’язаних із вилученням до бюджету надприбутків від видобутку та використання природних ресурсів та акцизних зборів, значною мірою спричиняє напруження під час формування дохідної частини бюджету. Так, підходи до справляння платежів за спеціальне використання природних ресурсів застаріли, що зумовлює зменшення з 2000 року їх частки в доходах зведеного бюджету, а також у вартості товарної продукції (близько 1 відсотка), нераціональне використання природно-ресурсного потенціалу. Внаслідок безсистемного, без достатнього наукового обґрунтування перегляду нормативів платежів порушуються економічно доцільні співвідношення між такими нормативами. Встановлення нижчих ставок акцизного збору, ніж у європейських країнах та сусідніх країнах, не сприяє обмеженню споживання населенням алкогольних напоїв та тютюнових виробів. Система місцевих податків і зборів (обов’язкових платежів) перевантажена неефективними податками і зборами (обов’язковими платежами), витрати на адміністрування яких перевищують суму їх надходжень до місцевих бюджетів. Так, надходження від зборів за видачу ордера на квартиру, з власників собак, за участь у бігах на іподромі, за виграш на бігах на іподромі, за право проведення кіно- і телезйомок, за проведення місцевого аукціону, конкурсного розпродажу і лотерей, збору з осіб, які беруть участь у грі на тоталізаторі на іподромі, в 2008 році становили 0,8 млн. гривень при податкових надходженнях до місцевих бюджетів без урахування міжбюджетних трансфертів 59281,4 млн. гривень. Питома вага таких податків у загальній сумі надходжень від місцевих податків і зборів (обов’язкових платежів) становить 0,1 відсотка, в доходах місцевих бюджетів від податкових надходжень — 0,001 відсотка. У цілому кошти від сплати місцевих податків і зборів (обов’язкових платежів) забезпечують лише 0,6 відсотка надходжень до місцевих бюджетів.

Окремою проблемою є застосування спрощеної системи оподаткування суб’єктів малого підприємництва, яке спричинило:

· створення несприятливих умов для розвитку ринкової конкуренції у підприємницькому середовищі з перенесенням податкового навантаження на суб’єктів господарювання, які застосовують загальну систему оподаткування, та фізичних осіб — споживачів товарів і послуг;

· незаінтересованість суб’єктів малого підприємництва у зміні свого статусу, що уповільнює їх розвиток, зростання обсягів діяльності та призводить до дроблення деяких середніх підприємств;

· створення умов для застосування схем уникнення оподаткування внаслідок нечіткого законодавчого врегулювання спрощеної системи оподаткування;

· використання суб’єктів малого підприємництва – платників єдиного податку під час застосування схем мінімізації податкових зобов’язань підприємств, які застосовують загальну систему оподаткування.