Контрольная работа: Антикризисное управление финансами предприятия

Исходные данные:

выручка от реализации продукции- 1200 т.р.

переменные издержки- 576 т.р.

балансовая прибыль- 200 т.р.

чистая прибыль- 120 т.р.

Определяем валовую маржу

ВМ=1200-576=624 тыс. руб.

Постоянные затраты составят

ПЗ=624-200=424 тыс. рб.

В практических расчётах для определения силы воздействия операционного или производственного рычага применяют отношение так называемой валовой маржи - это разница между выручкой от реализации и переменными затратами:

![]()

В нашем примере: ![]()

Это означает, что при возможном увеличении выручки от реализации на 1%, прибыль возрастёт на 1%*3,12 = 2,6%, при понижении на 10% прибыль снижается на 10%* 3,12 = 31,2%.

Вывод: сила воздействия операционного рычага указывает на степень предпринимательского риска, чем больше сила воздействия операционного рычага, тем больше предпринимательский риск.

Порог рентабельности – это такая выручка от реализации, при которой предприятие уже не имеет убытков, но ещё не имеет и прибылей. Валовой маржи в точности, хватает на покрытие постоянных затрат, а прибыль равна нулю.

Порог рентабельности = постоянные затраты/валовую маржу в относительном выражении

ТБ= 424/ (624/1200)= 424/0,52=815 тыс. Руб.

Т.е безубыточный объем продаж составит 815 тыс. руб.

Существуют различные способы расчета финансового левериджа.

![]() ,

,

где ![]() - уровень финансового левериджа;

- уровень финансового левериджа;

ПР - общая прибыль предприятия; 200 тыс. руб.

ЧП - чистая прибыль; 120 тыс. руб.

Об.пл. - обязательные платежи из чистой прибыли, 200-120=80 тыс. руб.

![]() - ставка налога на прибыль в процентах, 24%

- ставка налога на прибыль в процентах, 24%

Уфл= 200/(120-80)*(100-24)/100)=6,58%

Это означает, что при возможном увеличении прибыли на 1%, чистая прибыль возрастёт на 1%*6,58 = 4,75%, при понижении на 10% прибыль снижается на 10%* 6,58 = 65,8%.

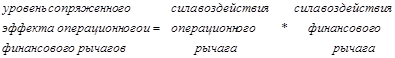

Формулу сопряжённого эффекта операционного и финансового рычагов: