Контрольная работа: Изучение операций на рынке производных финансовых инструментов

где Fl— фьючерсная цена в момент tl;

F2 — фьючерсная цена в момент t2

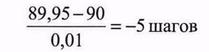

Выигрыши-потери инвестора по сделке подсчитываются следующим образом:

![]()

Пример. Инвестор купил два фьючерсных контракта по цене 90. Через несколько дней он закрыл свои позиции по цене 89, 95. Шаг цены — один базисный пункт, цена шага 2, 49 ф. ст., Цена изменилась на

Потери инвестора составили

![]()

После сделанных выше предварительных замечаний рассмотрим в качестве примера фьючерсный контракт на трехмесячный стерлинговый депозит, который предлагается на Лондонской Международной Бирже Финансовых Фьючерсов (ЛИФФЕ).

Условия контракта

Срок — три месяца.

Номинальная стоимость — 500 тыс. ф. ст.

Начальная маржа — 750 ф. ст.

Нижний уровень маржи равен начальной марже.

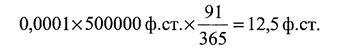

По контракту на дату поставки покупатель должен разместить в определенном банке на открытом ему продавцом трехмесячном депозите 500 тыс. ф.г. Условия контракта предоставляют покупателю также право осуществить взаиморасчет с продавцом деньгами. Существуют четыре месяца поставки — март, июнь, сентябрь и декабрь. Днем поставки считается первый рабочий день после последнего торгового дня. Последний торговый день — это третий вторник месяца поставки. Максимально возможное отклонение цены в течение торгового дня от котировочной цены предыдущего дня составляет 100 базисных пунктов. Цена шага равна:

По данному контракту возможны три варианта действий инвестора. Рассмотрим их последовательно.

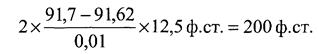

I. Вкладчик приобрел два контракта по цене 91, 62 и через 15 дней продал их по цене 91, 65. Его доход за отмеченный период составил:

![]()

После завершения операции ему возвращается 1500 ф. ст., которые он внес в качестве начальной маржи. Доходность его сделки составила за 15 дней

![]()

Эффективный процент в расчете на год равен:

![]()

II. Инвестор купил два контракта по цене 91, 62 с целью получить на день поставки два депозита. В последний торговый день продавец организует все необходимое для открытия двух депозитов в одном из банков, которые принимаются ЛИФФЕ. В день поставки покупатель переводит 1 млн. ф. ст. в выбранный банк. В последний торговый день расчетная палата объявляет цену поставки, то есть цену, по которой будут произведены окончательные взаиморасчеты между сторонами. Данная цена определяется следующим образом. В последний торговый день между 930 и 1100 палата наугад выбирает из имеющегося у нее списка банков 16 банков, предлагающих трехмесячные депозиты. Из сделанной выборки она исключает три самые высокие и низкие ставки по депозитам, а на основе оставшихся ставок вычисляет среднюю арифметическую. Цена поставки определяется как 100 минус полученная котировочная ставка. Допустим, что определенная вышеуказанным способом котировочная ставка равна 8, 3%, тогда

![]()

В результате роста цены контракта (91, 7) покупатель в качестве переменной маржи должен получить выигрыш в размере:

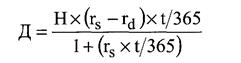

Кроме того, ему возвращается 1500 ф. ст. начальной маржи. В соответствии с полученной котировочной ставкой стерлинговый депозит, на который покупатель переводит деньги, должен принести ему доходность 8, 3%. Однако реальная ставка в выбранном банке может отличаться от данной величины. Допустим, она составляет 8, 25%. Тогда покупатель должен получить от продавца дополнительную сумму денег, чтобы доходность на его инвестиции равнялась 8, 3%. Данная сумма определяется по формуле:

где Д— сумма доплаты;