Контрольная работа: Изучение операций на рынке производных финансовых инструментов

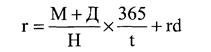

rd— ставка по выбранному депозиту;

t — число дней, на которые открыт депозит;

Н — номинал депозита.

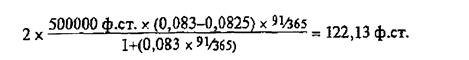

В нашем примере покупатель дополнительно должен получить от продавца

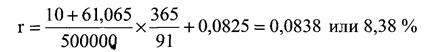

Когда инвестор приобретал депозит, то он преследовал цель обеспечить себе процентную ставку на уровне 8, 38%. Проверим, получил ли вкладчик требуемый уровень доходности на свои инвестиции. Для этого воспользуемся следующей формулой:

где r — доходность операции М— сумма переменной маржи.

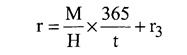

III. Покупатель выбирает вместо поставки взаиморасчет с продавцом деньгами. В этом случае ему выплачивается переменная маржа, равная 200 ф. ст., и возвращается начальная маржа. Как и в предыдущем варианте инвестор обеспечил себе возможность получить доходность по сделке, равную 8, 38%. Данный результат можно проверить по формуле

Задание 2

Объясните, каким образом связана фьючерсная цена с ценой базового актива на рынке спот? Как может быть определена действительная стоимость?

Решение:

Цены фьючерсных контрактов устанавливаются в процессе торговли. Цены фьючерсов при этом завися от цены активов на рынке спот. В момент заключения контракта эти цены различаются. Разница между фьючерсной ценой и ценой актива на рынке спот называется базисом контракта.

Цена фьючерса – справедливая цена

Рассмотрим взаимосвязь фьючерсной цены и соответствующей облигации, допущенной к поставке.

Трейдер, желающий приобрести облигации в будущем, может либо купить фьючерсный контракт сегодня, уплатив только часть стоимости, а именно дополнительную маржу, либо приобрести сегодня облигацию на спот рынке и держать ее. В последнем случае возникает необходимость произвести затраты в виде полной стоимости облигации, однако, они могут быть возмещены получением купонного дохода (НКД). С другой стороны, фьючерсная позиция не требует ни финансовых затрат, ни наличия реальных длинных спот-позиций на рынке.

Следовательно, для поддержания на рынке равновесия цена фьючерса должна определяться так, чтобы покупка фьючерсов и непосредственно облигаций приводила к одинаковому результату. Теоретически должно быть невозможно провести безрисковую прибыльную операцию на спот и срочном рынке (проведение таких операций называется арбитраж).

Ниже приводится сравнение этих двух инвестиционных стратегий:

| Время | Период | Приобретение фьючерса: инвестиции/стоимость | Покупка облигации на спот рынке: Инвестиции/стоимость |

| Сегодня | Открытие фьючерсной позиции (никаких денежных затрат) | Приобретение облигации (рыночная цена плюс НКД) | |

| Период обращения фьючерса | Инвестирование сэкономленных свободных средств на денежном рынке | Получение купона (если имеется) и инвестирование соответствующей суммы на денежном рынке | |

| Время поставки |

Стоимость портфеля: Облигации (приобретенные по цене фьючерса) + доход от инвестиций | Стоимость портфеля: Стоимость облигации включая НКД + все полученные купоны + все проценты, полученные на сумму инвестированных купонов |

Учитывая факторы, приведенные ниже, цена фьючерса получается из следующего соотношения (формула, приведенная здесь, является упрощенной; в частности, не принимаются во внимание: конверсионный коэффициент, процент, полученный по инвестированному купону, различия в условиях заимствования и размещения средств, различия в принятых в проффесиональной среде соглашениях о способе исчислении периодов времени):

Цена фьючерса = Цена на спот рынке + Стоимость фондирования – Доход от спот-позиции

Математически это можно представить так (обратите внимание, что количество дней в году зависит от правил соответствующего рынка).

Затраты на поддержание позиции и базис

Разница между доходами от спот-позиции (купонный доход) и стоимостью фондирования считается затратами на поддержание позиции (“cost of carry”). Цена фьючерса может быть также представлена как:

Цена облигаций, допущенных к поставке = Цена фьючерса + Затраты на поддержание позиции

Базис – это разница между ценой облигаций на спот рынке (цена облигаций, допущенных к поставке) и ценой фьючерса. Тогда: