Контрольная работа: Контрольна робота з Інвестиційного менеджменту

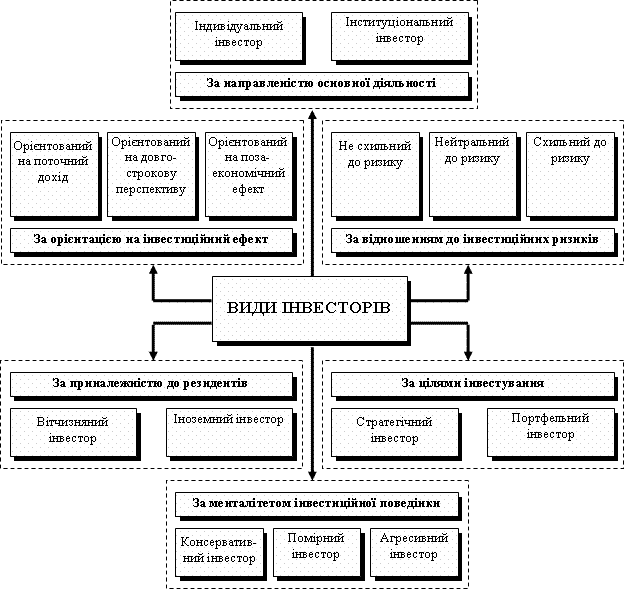

Рис. 1. Класифікація інвесторів за основними ознаками

Розглянемо побудову класифікацій інвесторів, що є частиною загального плану за систематизації різних трактувань раціональності поведінки інвесторів, прийнятих в економіці.

Класифікація інвесторів за інституціональнім ознакам:

— інституціональні інвестори — банки, фонди;

— приватні інвестори — фізичні особи, що беруть участь в інвестиційних процесах.

Класифікація інвесторів за професійним рівнем і коректності намірів:

¾ професіонали — професійні компанії чи приватні особи, що володіють спеціальними знаннями і кваліфікацією в області прийняття інвестиційних рішень і керування інвестиціями, і приймаючі рішення на базі чітко сформульованих інвестиційних пріоритетів;

¾ непрофесіонали — великі чи дрібні нефінансові компанії з неясними критеріями прийняття інвестиційних рішень, що не мають у своїй організаційній структурі чіткої системи прийняття інвестиційних рішень і контролю над їхньою ефективністю. На жаль, багато великих українських компаній є типовими непрофесійними інвесторами. В особливому ступені це відносилося до періоду приватизацій;

¾ мародери — компанії із сумнівними цілями, що здійснюють викуп акцій через банкрутство з подальшим висновків активів підприємства. Даний тип інвесторів одержав сильний розвиток в Україні у зв’язку з недосконалістю законодавства про банкрутство.

Типи інвесторів за інвестиційними пріоритетами:

1. Стратегічні інвестори — зацікавлені в керуванні бізнесом. Їм цікаві потенційні фактори і ресурси, що підсилюють їхню стратегічну позицію (ринки збуту, ланки виробничих процесів і т.д.). Як правило, це банки і великі ФПГ чи промислові підприємства.

2. Стратегічні інвестори — орієнтовані, зокрема , на створення інвестиційно-привабливого бізнесу для портфельних інвесторів і організацій, що кредитують.

3. Портфельні (фінансові) інвестори — зацікавлені в динаміці росту вартості при мінімізацій ризиків. Даних інвесторів, у першу чергу, цікавить потенціал росту вартості бізнесу (пакетів акцій). Портфельні інвестори, як правило, не втручаються в керування об’єктами інвестицій, у той час як фонди прямих інвестицій здобувають значні пакети акцій підприємств із метою контролювати свою ефективність.

4. Портфельні (інституціональні) інвестори — будучи зацікавлені, насамперед , у динаміку росту вартості і мінімізацій ризиків, цей тип інвесторів висуває наступні вимоги до бізнесу:

¾ прозорість;

¾ пріоритети, мети і стратегія;

¾ забезпечення „виходу” із проекту для портфельного інвестора.

Що може забезпечити відповідність бізнесу цим вимогам:

— реструктуризація власне бізнесу, активів, системи керування;

— розробка стратегій розвитку бізнесу;

— розробка механізмів виходу з проекту.

Організації, що кредитують — зацікавлені в мінімізацій термінів повернення коштів та мінімізацій ризиків. По-перше, їх цікавить платоспроможність компаній. Організації, що кредитують — будучи зацікавленими, насамперед, у мінімізацій терміну повернення коштів та мінімізацій ризиків, цей тип інвестора висуває наступні вимоги до бізнесу (проектам):

— якісне пророблення проекту, причому не тільки з погляду економіки, але і ринку, а також організацій;

— стабільне положення компаній на ринку, стабільність ринку;

— застава, гарантії.

У специфічних вітчизняних умовах у сфері злиттів і поглинань більшість проектів є ризиковим, відповідно, інвестори, що фінансують дану проектну діяльність, відносяться до категорій інвесторів прямих інвестицій.

При класифікацій інвесторів (фізичних осіб) необхідно враховувати особливості психології та розходження підходів до проведення операцій інвесторів. Фізичних осіб, що проводять операцій на фондовому ринку, можна розділити на наступні групи:

— професійні спекулянти;