Контрольная работа: Рынки производных финансовых инструментов

![]()

где d — котировка векселя на базе дисконта или ставки доходности из расчета на год.

Например, ставка дисконта равна 10%. Тогда фьючерсная цена составит: 100 — 10 = 90% от номинала.

На момент заключения фьючерсного контракта цена векселя определяется по формуле

где t 2 — период времени с момента заключения контракта до погашения векселя; r 2 — непрерывно начисляемая ставка без риска для периода времени.

Как видно, расчет по указанной формуле практически ничем не отличается от дисконтирования будущих денежных поступлений в настоящее время, т.е. текущей стоимости ( presentvalue ), т.е. Р V

Поскольку по векселю доход выплачивается только при погашении, то для определения фьючерсной цены воспользуемся формулой оценки будущих денежных поступлений.

Тогда:

где r f — форвардная ставка для периода t 2 – t 1 или 90 дней.

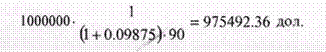

При ставке, равной 9;875% на 90 дней, фьючерсная цена векселя на момент покупки составит:

Следовательно, если сегодня инвестор приобретет вексель за 975492 дол., то через 90 дней получит 1 млн дол. Доход инвестора будет равен:

![]()

Необходимо особое внимание уделить котировке фьючерсных цен, приводимой в специальной финансовой прессе, так как существует определенная взаимосвязь. Например:

![]()

где P — котировка фьючерсной цены; F — фьючерсная цена.

Для вышеприведенного примера фьючерсной цены котировка в прессе будет отражена как

![]()

где в уравнении выражение 4 (100 - 97,59) или 4 (100 - F ) в формуле (11.32) есть не что иное, как d в формуле (11.29).

Разность (100 - F ) — это ставка дисконта из расчета 90 дней. Соответственно, ставка дисконта, принимаемая в расчете, будет равна:

![]()

Чтобы по котировке фьючерсной цены определить расходы инвестора на приобретение векселя, необходимо выполнить обратную операцию. Тогда

![]()

где 0,25 — коэффициент, характеризующий отношение 90/360, т.е. срок погашения векселя.

Если, к примеру, остается до погашения 89 или 91 дней, то коэффициент соответственно равен 0,2472 или 0,2528.

Задача 2

Текущее значение индекса «Стандард & Пурс-500» равно 1200. Ожидается, что ставка дивиденда акций в индексе за следующие шесть месяцев составит 4%. Шестимесячная безрисковая ставка процента равна 6% годовых. Какова теоретическая цена шестимесячного фьючерсного контракта на данный индекс?

Решение: