Контрольная работа: Страховий ризик

Дуже важливою для філософського та загальноекономічного розуміння ризику є теорія Ф. Кнайта, згідно якої ризик – це результат будь-якої діяльності, який можна виміряти за допомогою методів теорії ймовірності й закону великих чисел. Якщо подібних розрахунків виконати неможливо, то даний результат діяльності є непевністю. За концепцією цього американського економіста ризик пов’язується з невизначеністю, яка є джерелом виникнення прибутку, і яку можна технічно виміряти й оцінити за допомогою методу пробабілістичних (імовірнісних) розрахунків.

Крім того, ризик може бути представлений через логічну ймовірність, яка базується на пізнанні законів природи та суспільства, через статистичну ймовірність, яка відображає збір, накопичення, аналіз та систематизацію статистичних даних. В господарській та фінансово-економічній діяльності суб’єкта, як зазначено у Фінансовому словнику, під ризиком розуміють «усвідомлену можливість небезпеки виникнення непередбачених втрат очікуваного прибутку, майна, грошей у зв’язку з випадковими змінами умов економічної діяльності, несприятливими обставинами. Вимірюють частотою, ймовірністю виникнення того чи іншого рівня втрат.»

Слід підкреслити, що досить повним та сучасним є визначення ризику в навчальному посібнику «Фінансовий менеджмент» за редакцією проф. Г.Г. Кірейцева: «Під ризиком слід розуміти можливість виникнення збитку внаслідок дії в переважній більшості зовнішніх факторів, які при оцінці ситуації (перед прийняттям рішення) були невідомі та вплив яких може змінити ймовірність досягнення бажаного результату». Якщо перевести поняття ризику в площину фінансових категорій, можна сказати, що ризик – це ймовірність виникнення збитків, втрат або недоотримання прибутку порівняно з прогнозним варіантом.

Фактор ризику та необхідність покриття можливого збитку в результаті його прояву викликає потребу в страхуванні. Історично склалась уява про ризик як категорію, що лежить в основі страхування. Проте, сьогодні страхування включає в себе різні галузі наукових знань та практичного досвіду про природу явищ. Тому в розуміння терміну «ризик» в літературі вкладається різне смислове навантаження та зміст. До того ж ризик не є сталою категорією та постійною величиною. Він весь час міняється, що пов’язано із змінами в розвитку науки по його аналізу та оцінці, в трансформації економічних систем, а також обумовлено низкою інших факторів. З огляду наявності об’єктивних передумов появи відмінностей у визначенні ризику, безглуздо ставити задачу вибору найбільш «правильного» його визначення. І, як вказує Л. Цвєткова досліджуючи трактування поняття «страховий ризик», розумніше за все прийняти ту концепцію, яка використовується в даній сфері діяльності в якості базової.

Отже, під «страховим ризиком» розуміють прогнозний збиток об’єкту страхування в результаті настання страхової події.

Сучасна теорія ризику в страхуванні, як зазначає М.С. Клапків та І. С. Ткаченко, виступає в ролі самостійного теоретичного економіко-математичного обґрунтування оптимальності страхового підприємництва. Отже, виходячи з розуміння сутності ризику, дуже важливим є можливість його оцінити, виміряти, адже умовою виникнення страхових відносин є наявність ризику, можливість визначення рівня його небезпеки.

Для оцінки ризику в страховій практиці використовують різноманітні спеціальні методи, які постійно розвиваються та вдосконалюються. Найбільш поширеними є наступні:

- метод індивідуальних оцінок;

- метод середніх величин;

- метод процентів.

Метод індивідуальних оцінок є одним з методів експертної оцінки, що побудовані на використанні професійного досвіду та інтуїції спеціалістів. Даний метод відноситься до великої групи абстрактно-логічних методів дослідження. Метод індивідуальних оцінок у вимірюванні ризику використовується страховиком тоді, коли неможливо порівняти даний ризик з середнім типом ризику, коли можна зробити тільки довільну його оцінку в залежності від професіоналізму, досвіду та суб’єктивного погляду експерта.

Середні величини дозволяють виразити типові розміри ознак, що варіюють, якісно однорідних явищ та виміряти їх коливання навколо середнього рівня розвитку. Метод середніх величин є одним із статистичних методів дослідження, і в оцінці ризику передбачає розмежування окремих ризикових груп на більш дрібні підгрупи, з метою створення аналітичної бази для визначення ризику за певними відповідними ризиковими ознаками.

Метод процентів також відноситься до групи методів статистичного аналізу, і в системі оцінки ризику представляє собою сукупність плюсових та від’ємних відхилень від середнього ризикового типу наявної аналітичної бази. Дані відхилення виражаються в процентах або в промілях від середнього ризикового типу.

Використовуються також економетричні, статистичні методи оцінки й аналізу ризиків, методи вербального аналізу тощо. Важливо підкреслити, що сучасних умовах вітчизняні та зарубіжні вчені володіють значним інструментарієм для оцінки та відстеження ризику, застосовують актуарні розрахунки, моніторинг, комплексне моделювання страхових процесів, емпіричний досвід, методи експертних оцінок, асоціацій та аналогій, експертиз тощо.

Для оцінки та аналізу ризиків необхідно їх класифікувати за відповідними ознаками в типи, види, групи тощо. Проте, в сучасних умовах в страхуванні не існує чітко розробленої класифікації ризиків. В законодавчій та нормативній літературі також немає класифікації та поділу ризиків за видами, проте міститься вимога виконання актуарних (математичних) розрахунків при визначенні страхових тарифів, в основу яких покладена вартісна оцінка ризиків.

2. Класифікація страхових ризиків

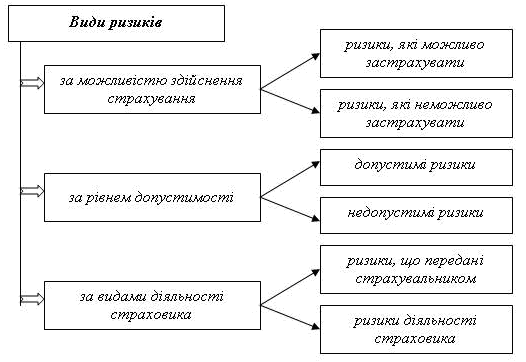

Узагальнюючи погляди вчених та практиків можна запропонувати наступну класифікацію ризиків з позиції страхування (рис. 1.)

Рис. 1 Класифікація ризиків у страхуванні

Найбільш поширену групу складають ризики, які можливо застрахувати. Страховий ризик – це такий ризик, який піддається вимірюванню, оцінці з позиції ймовірності настання страхової події та кількісних характеристик можливого збитку.

Основні критерії страхового ризику:

- ризик повинен бути можливим;

- ризик повинен мати випадковий характер;

- випадковість ризику повинна співвідноситись з певною сукупність споріднених об’єктів;

- настання страхового випадку, як реалізація ризику, не повинно бути пов’язаним з волевиявленням страхувальника чи зацікавленої особи;

- факт настання страхового випадку невідомий у часі та просторі;

- страхова подія не повинна мати обсяги катастрофічного лиха;

- наслідки реалізації ризику повинні бути об'єктивно виміряні й оцінені.

Крім того, страхові ризики класифікуються за різними ознаками, насамперед:

- за джерелом небезпеки (ризики прояву стихійних сил та цілеспрямованої дії людини);