Курсовая работа: Анализ эффективности инвестиционных проектов и проблемы оптимизации капиталовложений

Таблица 3.1.

Потери в NPV в случае отсрочки анализируемых проектов

| Проект | NPV в году 1 | Дисконтирующий множитель при r=10% | NPV в году 0 | Потеря в NPV | Величина отложенных на год инвестиций | Индекс возможных потерь |

| А | 2,51 | 0,9091 | 2,28 | 0,23=2,51-2,28 | 30 | 0,0077=0,23/30 |

| В | 2,68 | 0,9091 | 2,44 | 0,24 | 20 | 0,0120 |

| С | 4,82 | 0,9091 | 4,38 | 0,44 | 40 | 0,0110 |

| D | 1,37 | 0,9091 | 1,25 | 0,12 | 15 | 0,0080 |

Индекс возможных потерь показывает величину относительных потерь, если исполнение проекта отложено на год. Наименьшие потери при этом будут по проекту А, затем, соответственно, по проектам D, C, B. Таким образом, портфель первого года должен включить в себя 100 % проекта В и 87,5 % проекта С; оставшуюся часть проекта С и проекты А и Dследует включить в портфель второго года (см. табл. 3.2).

Таблица 3.2.

Анализ оптимизации портфеля инвестиций

| Проект | Величина инвестиций | Часть инвестиций, включаемая в портфель, % | NPV |

| а) инвестиции в году 0 | |||

| В | 20 | 100,0 | 2,68 |

| С | 35 | 87,5 | 4,22=4,82*0,875 |

| Всего | 55 | 6,90 | |

| б) инвестиции в году 1 | |||

| С | 5 | 12,5 | 0,22=4,38*0,05 |

| А | 30 | 100,0 | 2,28 |

| D | 15 | 100,0 | 1,25 |

| Всего | 3,75 |

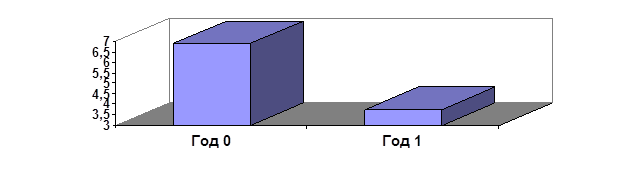

Соотношение чистого приведенного дохода по годам графически представлено на рис. 3.1.

Рис. 3. 1. Соотношение чистого приведенного дохода по годам

Рис. 3. 1. Соотношение чистого приведенного дохода по годам

Суммарный NPV при таком формировании портфелей за два года составит 10,65 тыс. грн. (6,90 + 3,75), а общие потери составят 0,73 тыс. грн. (2,51 + 2,68 + 4,82 +1,37 -10,65) и будут минимальны по сравнению с другими вариантами формирования портфелей.

На первый взгляд, в портфель нужно включить все проекты с максимальным значением NPV. Такое решение является самым простым, но не обязательно оптимальным.

В зависимости от того, поддаются дроблению рассматриваемые проекты или нет, возможны различные способы решения данной задачи. Рассмотрим их последовательно.

Составим оптимальный инвестиционный портфель, если рассматриваемые проекты поддаются дроблению.

Наиболее оптимальная структура бюджета капиталовложений представлена в таблице 3.3.

Таблица 3.3.

Оптимальная структура капиталовложений

| Проект | Величина инвестиций | Часть инвестиций, включаемая в портфель, % | NPV |

| В | 20 | 100,0 | 2,68 |

| С | 35 | 87,5 | 4,22 |

| Всего | 55 | 6,90 |

Можно проверить, что любое другое сочетание ухудшает результаты - уменьшает суммарный NPV. В частности, проверим вариант, когда проект С, как имеющий наивысший NPV, в полном объеме включается в портфель (см. табл. 3.4).

Таблица 3.4

Проект С, включенный в портфель полностью

| Проект | Величина инвестиций | Часть инвестиций, включаемая в портфель, % | NPV |

| С | 40 | 100,0 | 4,82 |

| В | 15 | 75,0 | 2,01 |

| Всего | 55 | 6,83 |

Таким образом, действительно была найдена оптимальная стратегия формирования инвестиционного портфеля.

Если рассматриваемые проекты дроблению не поддаются, оптимальную структуру бюджета капиталовложений определяют перебором всех возможных вариантов сочетания проектов и расчетом суммарного NPV для каждого варианта.

Комбинация, максимизирующая суммарный NPV, будет оптимальной.

Составим оптимальный инвестиционный портфель, если верхний предел величины вложений составляет 55 тыс. грн. и проекты не поддаются дроблению.

Возможны следующие сочетания проектов в портфеле: А+В, A+D, B+D, C+D. Рассчитаем суммарный NPV для каждого варианта (см. табл. 3.5).

Таблица 3.5

Сочетания проектов в портфеле и их NPV

| Вариант | Суммарные инвестиции | Суммарный NPV |

| А + В | 50 (30 + 20) | 5,19 (2,51 + 2,68) |

| А + D | 45(30+15) | 3,88 (2,51 + 1,37) |

| В + D | 35(20+15) | 4,05 (2,68 + 1,37) |

| С + D | 55(40+15) | 6,19 (4,82 + 1,37) |

Итак, оптимальным является инвестиционный портфель, включающий проекты С и D.

При условии, что предприятие имеет возможность инвестировать до 55 тыс. грн. и рассматриваемые проекты поддаются дроблению, оптимальным будет портфель, включающий в себя 100 % проекта В и 87,5 % проекта С. Если проекты не поддаются дроблению, то оптимальным является инвестиционный портфель, включающий проекты С и D.

ВЫВОДЫ И ПРЕДЛОЖЕНИЯ

Показатель чистого приведенного дохода характеризует современную величину эффекта от будущей реализации инвестиционного проекта.

В отличие от показателя NPV индекс рентабельности является относительным показателем. Он характеризует уровень доходов на единицу затрат, т.е. эффективность вложений.

Экономический смысл критерия IRR заключается в следующем: IRR показывает максимально допустимый относительный уровень расходов по проекту.