Курсовая работа: Анализ привлекательности инвестиционного проекта на примере строительства жилищного комплекса "Гарибальди" и последующей его продажи

Одним из видов доходов при реализации проекта жилого комплекса «Гарибальди» являются доходы от продажи жилья.

Таблица 3

| Средняя продажная цена 1 мІ | ||||||||||||||||||||||||||||||

| $ США | ||||||||||||||||||||||||||||||

| 3 075,00 | ||||||||||||||||||||||||||||||

| Сроки | II кв 2004 г. | III кв 2004 г. | IV кв 2004 г. | I кв 2005г. | II кв 2005 г. | |||||||||||||||||||||||||

| 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | 11 | 12 | 1 | 2 | 3 | 4 | 5 | 6 | |||||||||||||||

| Общая S реализации, мІ | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 1969 | 1969 | 1969 | 1969 | 1969 | 1969 | ||||||||||||||

| Стоимость 1 мІ, $ | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 2800 | 2850 | 2900 | 2950 | 3000 | 3050 | ||||||||||||||

| Выручка от продаж, $ | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 5 513 200,00 | 5 611 650,00 | 5 710 100,00 | 5 808 550,00 | 5 907 000,00 | 6 005 450,00 | ||||||||||||||

| III кв 2005 г. | IV кв 2005 г. | У | ||||

| 7 | 8 | 9 | 10 | 11 | 12 | |

| 1 969,00 | 1 969,00 | 1 969,00 | 1 969,00 | 1 969,00 | 1 969,00 | 23 628,00 |

| 3100 | 3150 | 3200 | 3250 | 3300 | 3350 | - |

| 6 103 900,00 | 6 202 350,00 | 6 300 800,00 | 6 399 250,00 | 6 497 700,00 | 6 596 150,00 | 72 656 100,00 |

При расчете поступлений от продажи квартир были сделаны следующие прогнозы:

· Продажи начинаются начиная с 11-го месяца с начала проекта;

· Продажи осуществляются в течении 12 месяцев равными долями от возможного объема продаж.

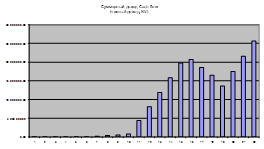

Финансовый план (денежные потоки) проекта «Гарибальди» изображен на рис. 2

Рис. 2 Денежные потоки

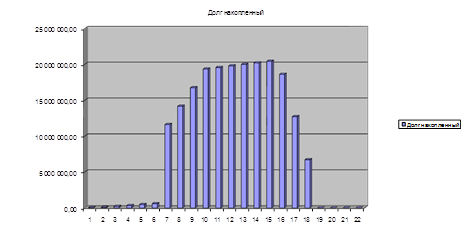

Динамика изменения суммарного денежного потока ( NV ) представлена на рис.3.

рис. 3 Чистый доход

Финансирование проекта

Для финансирования проекта предполагается привлечь заемные средства в сумме около 31985794,6$.

Предполагается, что заемные средства будут привлечены в виде кредитной линии (доллары США) на срок до 2 лет по ставке 14% годовых, с ежемесячным начислением процентов. Возврат заемных средств предполагается на 19 месяце с начала реализации проекта, при этом кроме уплаты основного долга предполагается выплатить 2075616,86$ в виде процентов по кредиту.

3. Показатели эффективности проекта

Основные показатели инвестиционного проекта, к коим несомненно относится проект строительства и последующей продажи квартир в жилом доме по адресу г. Москва, ул. Гарибальди, представлены в таблице 4 (коэффициент дисконтирования принимался 19%).

Таблица 4. Показатели эффективности проекта

| № | Показатель эффективности | Значение |

| 1 | Чистый дисконтированный доход (NPV), $ | 21476305,43 |

| 2 | Учетная норма рентабельности (ARR) | 350,73% |

| 3 | Срок окупаемости проекта (PBP), месяцев | 19 |

| 4 | Дисконтированный срок окупаемости проекта (DPBP), месяцев | 20 |

| 5 | Индекс прибыльности (PI) | 62,30% |

Качественный анализ

В связи с тем, что проект имеет всю необходимую исходно-разрешительную документацию качественный анализ рисков проекта был сведен к выявлению наиболее значимых факторов, которые могут оказать влияние на осуществление проекта. К таковым факторам были отнесены:

· Падение цен на квартиры вследствие усиления конкуренции на рынке элитной недвижимости или негативного влияния проектов-конкурентов;

· Удорожание строительства вследствие роста цен на материалы и услуги.

Количественный анализ

Количественный анализ рисков проекта был проведен методом анализа чувствительности проекта при негативном влиянии наиболее значимых факторов. В таблице 5 представлены результаты анализа чувствительности.

При определении критических значений параметров риска основным критерием был возврат заемных средств в полном объеме.

Таблица 5

| № | Параметр | Изменение, % | NPV, $ | NV, $ | PBP, мес. |

| Базовый вариант | |||||

| нет риска | 21 476 305,43 | 25 617 220,95 | 19 | ||

| Варианты после наступления рисков | |||||

| 1 | Удорожание строительства | 10% | 19 599 144,21 | 23 649 079,23 | 20 |

| 2 | Падение цен на квартиры | 10% | 17 498 796,91 | 21 137 171,94 | 20 |

| 3 | Падение цен на квартиры и удорожание строительства | 10% | 15 616 822,81 | 19 169 030,22 | 20 |

Заключение

В условиях рыночной экономики возможностей для инвестирования довольно много. Вместе с тем любое предприятие имеет ограниченные свободные финансовые ресурсы, доступные для инвестирования. Поэтому встает задача оптимизации инвестиционного портфеля. Весьма существен фактор риска. Инвестиционная деятельность всегда осуществляется в условиях неопределенности, степень которой может значительно варьировать. Нередко решения принимаются на интуитивной основе.

Основой анализа был выбран показатель рентабельности собственного капитала. Расчет производится в несколько этапов. На первом этапе предполагается освобождение этого показателя от случайных влияний текущего года, с целью повышения объективности используемых для дальнейших расчетов данных. Усреднение, как способ повышения объективности, отчасти оправдывает себя, а главное дает некоторую формализацию расчетов. Вместе с тем он не всегда оправдан и иногда может вводить в заблуждение, так как он не учитывает случайных отклонений факторов за предыдущие периоды. На втором и третьем этапах суть анализа заключается в поиске резервов роста определенной на первом этапе рентабельности собственного капитала.

Анализ развития и распространения динамических методов определения эффективности инвестиций доказывает необходимость и возможность их применения для оценки инвестиционных проектов. Тем более важен динамический анализ инвестиционных проектов в деятельности финансового института, ориентированного на получение прибыли и имеющего многочисленные возможности альтернативного вложения средств.

Список использованной литературы

1. Маркарьян Э. А. Инвестиционный анализ – Издательский центр «МарТ», 2003г.

2. Ковалев В. В. Финансовый анализ. – Москва, Финансы и статистика, 1996.