Курсовая работа: Аспекти розвитку та функціонування банківської установи

Дані про прибуток АТ «Брокбізнесбанк» можемо розглянути у Звіті про фінансові результати (Додаток Є-Ж)

Зведемо дані Звіту у таблицю.

Таблиця 3.1. Розрахунок прибутку до оподаткування у 2010 році (тис. грн.)[26]

| Найменування статті | Сума |

| Чистий процентний дохід | 397 690 |

| Чистий комісійний дохід | 185 412 |

| Результат від переоцінки інших фінансових інструментів, які обліковуються за справедливою вартістю з визнанням результату переоцінки у фінансових результатах | 11 635 |

| Результат від торгівлі іноземною валютою | 47 746 |

| Знецінення цінних паперів на продаж | 1 062 |

| Результат від продажу цінних паперів на продаж | 12 284 |

| Резерви за зобов’язаннями | 1 070 |

| Інші операційні доходи | 13 567 |

| За вирахуванням: | |

| Результату від торгових операцій з торговими цінними паперами | 890 |

| Результату, який виникає під час первісного визнання фінансових активів за % ставкою, вищою або нижчою, ніж ринкова | 12 635 |

| Результату від переоцінки об’єктів інвестиційної нерухомості | 682 |

| Результату від переоцінки іноземної валюти | 8 162 |

| Резервів під заборгованість за кредитами | 265 654 |

| Адміністративних та інших витрат | 353 001 |

| Прибуток до оподаткування | 29 442 |

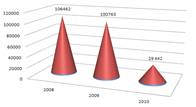

Графічно на основі Додатків Є-Ж наведемо динаміку прибутку Банку до оподаткування[26].

Рис. 3.1. Прибуток Банку до оподаткування протягом 2008-2010 рр. (тис. грн.)

З графіку бачимо, що протягом 2008-2009 рр. він був 106462 тис. грн. та 100763 тис. грн. відповідно. Далі спостерігаємо невтішну ситуацію – Банк отримав прибуток до оподаткування 29442 тис. грн., що менше за попередній період на 71351 тис. грн. Це сталося в результаті переоцінки іноземної валюти.

Банк здійснює облік податків на підставі даних податкового обліку, який здійснюється на підставі вимог податкового законодавства України. Податковий облік здійснюється Банком за рахунками восьмого класу «Управлінський облік».

У Банку виникають постійні податкові різниці внаслідок того, що певні витрати не враховуються при оподаткуванні, а певні доходи не оподатковуються. Тимчасові різниці пов’язані з різними методами визнання доходів та витрат, а також з балансовою вартістю певних активів.

Витратами на податок на прибуток є сума поточних витрат з податку на прибуток та відстроченого податку на прибуток. Поточні витрати на податок на прибуток залежать від обсягів оподаткованого прибутку Банку за рік. Ставка податку на прибуток складає 25 відсотків від об’єкта оподаткування. З прийняттям Податкового кодексу [10] ставка податку на прибуток змінилась – з 1 квітня 2011 року вона становитиме 23%, з 1 січня 2012 року – 21%, з 1січня 2013 року – 19%, з 1 січня 2014 року – 16%.

Банк є платником консолідованого податку на прибуток. З метою узгодження фінансового та податкового обліку проводиться розрахунок та відображення в бухгалтерському обліку відстрочених податкових зобов’язань та відстрочених податкових активів. Наведемо у таблиці значення податку на прибуток за 2008-2010 рр. (згідно даних Додатків Є-Ж).

Таблиця 3.2. Податок на прибуток Банку за фінансовим та податковим обліком за 2008-2010 рр. (тис. грн.)[25]

| Роки | Прибуток до оподаткування | Податок на прибуток за фінансовим обліком |

Обліковий податок на прибуток |

| 2008 | 106462 | 36454 | 26615,5 |

| 2009 | 100763 | 32977 | 25190,75 |

| 2010 | 29442 | 11582 | 7360,5 |

Різниця між фінансовим та податковим обліком утворилась за рахунок постійних та тимчасових різниць в активах та пасивах.

В основі банківської діяльності лежить торгівля фінансовими ресурсами. Банки дешевше купують грошові кошти і продають їх дорожче, здійснюючи на свій страх і ризик активні операції. Високі прибутки банк отримує, як правило, від високоризикових операцій, проведення яких за несприятливих умов може підірвати його фінансову стійкість і навіть призвести до неплатоспроможності.

У зв’язку з цим, відповідно до Закону України «Про банки і банківську діяльність» [3] банки зобов’язані формувати резерви на покриття збитків від активних операцій відповідно до нормативно-правових актів Національного Банку України.

На виконання даної норми закону розроблені та діють Положення про порядок розрахунку резерву на відшкодування можливих збитків банків від операцій з цінними паперами[14], Положення про порядок формування і використання резерву для відшкодування можливих втрат за кредитними операціями банків [16] та Положення про порядок формування і використання банками резерву для відшкодування можливих втрат від дебіторської заборгованості[15]. На сьогодні у процесі своєї фінансово-господарської діяльності банки зобов’язані створювати три види страхових резервів: на відшкодування можливих втрат за придбаними цінними паперами, для відшкодування можливих втрат за кредитними операціями та для відшкодування можливих втрат від дебіторської заборгованості.

Згідно із Законом України «Про оподаткування прибутку підприємств» [9] банки зобов’язані створювати страхові резерви для відшкодування можливих втрат по основному боргу (без процентів та комісій) за всіма видами кредитів, а також гарантій, порук, придбаних цінних паперів, інших активних банківських операцій, які відносяться до їх господарської діяльності.

Створення страхових резервів в Україні стимулюється шляхом віднесення коштів, сплачених до цих фондів, до складу валових витрат. Відповідно до Закону України «Про Національний банк України» [8] резерви для покриття можливих фінансових ризиків створюються за рахунок доходу до оподаткування. Аналогічна норма міститься також в Законі України «Про оподаткування прибутку підприємств»[9]. Згідно з ним суми коштів, внесені банками до страхових резервів, включаються до валових витрат.

Основним напрямом використання отриманого Банком прибутку є реінвестиції на збільшення статутного капіталу банку шляхом збільшення на 0,56 грн. номінальної вартості кожної акції банку з 10,36 грн. до 10,92 грн., що належали акціонерам банку зареєстрованим в реєстрі власників простих іменних акцій банку на початок строку виплати дивідендів, згідно Рішення Загальних зборів акціонерів банку «Про збільшення розміру статутного капіталу банку за рахунок реінвестиції дивідендів» від 25.05.2010 року.

Розподілений прибуток характеризує частину сформованого прибутку, що на даний момент вже розподілена й не використана в процесі господарської діяльності. Нерозподілений прибуток – це частина чистого прибутку, яка залишається у розпорядженні підприємства після виплати доходів власникам у вигляді дивідендів, формування резервного капіталу, поповнення статутного капіталу та використання на інші потреби.

4. Управління оборотними активами банківської установи: матеріальними запасами, дебіторською заборгованістю, грошовими коштами. Управління необоротними активами

Активи являють собою ресурси, які перебувають у розпорядженні банку і використання яких веде до збільшення економічних вигід у майбутньому. До них відносять усі існуючі матеріальні цінності, нематеріальні активи та кошти, що належать банку на певну дату.

За останні п’ять років Банк здійснював придбання та відчуження активів (табл. 4.1.)

Таблиця 4.1. Доходи та витрати від операцій з активами банку за 2006-2010 рр. (тис. грн.)[25]

| 2006 | 2007 | 2008 | 2009 | 2010 | |

| Надходження | 68315 | 47862 | 196230 | 118008 | 59795 |

| Вибуття | 4133 | 80810 | 3273 | 14724 | 2432 |

Отже, за результатами таблиці можемо зробити висновок, що Банком було відчужено більше активів, ніж придбано. Лише у 2007 році АТ «Брокбізнесбанк» придбав більше активів, ніж відчужив.

Основні засоби, щодо яких є передбачені чинним законодавством обмеження на володіння, користування, або такі, що вилучені з експлуатації для продажу, станом на кінець дня 31.12.2010р. у балансі Банку не обліковуються.

Основні засоби та нематеріальні активи, що надані в заставу станом на 31.12.2010р. обліковуються у балансі Банку в сумі 478 605 тис. грн.