Курсовая работа: Доходи та витрати комерційного банку

Вплив цих факторів на рівень процентної плати за користування банківськими позичками є взаємозв'язаним, тому важко визначити кількісне значення кожного з них, але враховувати їх у сукупності доцільно.

Визначення розмірів процентних ставок досить складний процес для банків, тому що потрібно враховувати всі зазначені вище фактори та, щоб за даними ставками діяльність банків була максимально ефективною та приносила йомуприбуток.

Отже, існуєнеобхідність дослідження питань, пов'язаних зі спрощенням розрахунків розмірів процентних ставок та оптимізацією розмірів» банківських відсотків, за якими б діяльність банку була найбільш ефективною та прибутковою.

Для визначення фінансового стану банків НБУ використовує систему рейтингу банків, що має назву CAMEL. Для визначення рейтингу банку за цією системою, розраховується дужо багато різних показників, що робить її досить громіздкою й складною. Тому є доцільним подальше удосконалення відомих методів та розробка нових методик рейтингової оцінки, які були б простіші у використанні.

Відомо, що найбільшу питому вагу вдоходах банку займають його процентні доходи, а основу прибутку банку складає його чистий процентний дохід, що визначається як різниця між процентними доходами і процентними витратами, тобто, величина чистого процентного доходу визначається в такий спосіб:

ЧПрД = А * %а - II* %п, (1)

• де ЧПрД - чистий процентний дохід; А - загальна величина активних операцій, що приносять банку процентний дохід; П - загальна величина пасивних операцій банку, що складають його процентні витрати; %а - прибутковість банку за всіма активними операціями, що приносять йому процентний дохід, або середньозважена відсоткова ставка за сукупним кредитним портфелем; %п - прибутковість клієнтів банку за всіма його пасивними операціями, що складає процентні витрати банку, або середньозважена відсоткова ставка за сукупним депозитним портфелем. Отже, можна зробити висновок, що основними факторами, що впливають на розмір чистого процентного доходу, є %а і %п.

Отже, для оптимізації необхідно визначити взаємозв'язок між цими двома факторами, тобто треба визначити таку величину %а (при заданій %п),при якій, на величину %а впливає %п, тому що величина %п визначає розміри процентних витрат, які необхідно покрити процентними доходами. Для того, щоб залучити кошти, банк здійснює певні витрати, а також передбачає деяку норму прибутку. Отже можна припустити, що залежність між %а і %п може мати вид:

%а = Ь0 + Ь * %п, (2)

де b0 і b1 - коефіцієнти, які враховують фактори, що впливають на %а.

За станом на 01.01.2004 НБУ, у відповідності з системою рейтингової оцінки банків CAMEL, виділив 4 групи банків. Кожна група буде мати свою структуру доходів і витрат, показники рентабельності і ліквідності, тому можна припустити, що для кожної групи банків запропонована вище модель (1) буде мати свій вигляд.

Для того, щоб максимізувати прибуток банку, розрахуємо оптимальну %п для даної %п, використовуючи запропоновану модель,а також статистичні дані,представлені в таблицях 1 та 2. Номера банків з 1 до 5 - належать до 1-ї групи, з 6 до 10 - до 2-ї, з 11 до 15 - до 3-ї, з 16 до 20 -до 4-ї групи.Відповідно до методу найменших квадратів, для кожної групи банків розрахуємо коефіцієнти Ь0і Ь1 за допомогою системи рівнянь:

![]()

Таблиця 1.

Статистичні дані по банкам за станом на 01.01.2004

| № | № рейт. | Банк | Чист.проц.дохід дохід | П | А | % | % а |

| 1 | 3 | Промінвестбанк | 141757 | 6469554 | 5770245 | 7,3 | 15,8 |

| 2 | 5 | Укрсоцбанк | 236795 | 4528238 | 3690948 | 8,2 | 16,5 |

| 3 | 7 | Укрсиббанк | 174909 | 3294859 | 3284732 | 10,7 | 16,1 |

| 4 | 6 | Укрексім | 258490 | 3384766 | 2962242 | 6,3 | 15,9 |

| 5 | 1 | "Аваль" | 461749 | 8918609 | 8163885 | 9,1 | 15,6 |

| 6 | 24 | "Хрещатик" | 29541 | 830295 | 803889 | 12,6 | 16,7 |

| 7 | 12 | Правекс - банк | 44527 | 1460079 | 1287471 | 11,4 | 16,4 |

| 8 | 17 | "Форум" | 50634 | 1011864 | 1006510 | 11,1 | 16,2 |

| 9 | 22 | "Укрпромбанк" | 34049 | 868449 | 912510 | 13,3 | 16,4 |

| 10 | 23 | Вабанк | 33512 | 832414 | 798371 | 12,1 | 16,8 |

| 11 | 47 | "Ажіо" | 22049 | 295356 | 352733 | 12,0 | 16,3 |

| 12 | 28 | "Біг Енергія" | 27796 | 598474 | 633265 | 12,8 | 16,5 |

| 18 | 44 | "Таврика" | 20597 | 347211 | 358989 | 11,0 | 16,4 |

| 14 | 37 | Альфа-банк | 11975 | 365235 | 446267 | 16,6 | 16,3 |

| 15 | 36 | "Київ" | 23832 | 396515 | 469664 | 13,9 | 16,8 |

| 16 | 73 | Промекономбанк | 7490 | 177504 | 195197 | 14,0 | 16,6 |

| 17 | 87 | "Золоті ворота" | 4697 | 133270 | 144144 | 14,2 | 16,4 |

| 18 | 90 | Реал банк | 6923 | 129364 | 155163 | 14,6 | 16,6 |

| 19 | 88 | Ікар - банк | 7478 | 129281 | 153592 | 14,2 | 16,8 |

| 20 | 100 | Агробанк | 6700 | 109545 | 122986 | 12,4 | 16,5 |

Таблиця 2.

Статистичні дані по банкам за станом на 01.04.2004

| № | № рейт. | Банк | Чист.проц. дохід | П | А | %п | %а |

| 1 | 3 | Промінвестбанк | 113256 | 6952543 | 6391888 | 12,7 | 15,6 |

| 2 | 5 | Укрсоцбанк | 53945 | 4576909 | 4045131 | 12,8 | 15,8 |

| 3 | 7 | Укрсиббанк | 56665 | 3584688 | 3412708 | 13,3 | 15,6 |

| 4 | 6 | Укрексім | 56038 | 3761051 | 3297397 | 12,0 | 15,4 |

| 5 | 1 | "Аваль" | 107388 | 9524413 | 8758279 | 12,8 | 15,2 |

| б | 24 | "Хрещатик" | 8699 | 763427 | 742786 | 13,9 | 15,5 |

| 7 | 12 | Правекс-банк | 13503 | 1239816 | 1109064 | 12,7 | 15,4 |

| 8 | 17 | "Форум" | 18610 | 1153040 | 1185442 | 14,4 | 15,6 |

| 9 | 22 | "Укрпромбанк" | 21561 | 1080080 | 1159978 | 15,0 | 15,8 |

| 10 | 23 | Вабанк | 10237 | 819883 | 747048 | 13,1 | 15,7 |

| 11 | 47 | "Ажіо" | 6087 | 232444 | 254483 | 14,5 | 15,6 |

| 12 | 28 | "Біг Енергія" | 5956 | 629448 | 691154 | 16,4 | 15,8 |

| 13 | 44 | "Таврика" | 7703 | 345689 | 392322 | 15,8 | 15,9 |

| 14 | 37 | Альфа-банк | 5449 | 462913 | 464276 | 14,8 | 15,9 |

| 15 | 36 | "Київ" | 6188 | 534766 | 519785 | 14,5 | 16,1 |

| 16 | 73 | Промекономбанк | 2176 | 163099 | 159753 | 14,3 | 16,0 |

| 17 | 87 | "Золоті ворота" | 1570 | 242482 | 240619 | 14,9 | 15,7 |

| 18 | 90 | Реал банк | 1963 | 128288 | 152808 | 17,3 | 15,8 |

| 19 | 88 | Ікар-банк | 2091 | 116203 | 132954 | 16,5 | 16,0 |

| 20 | 100 | Агробанк | 2959 | 126197 | 146527 | 16,1 | 15,9 |

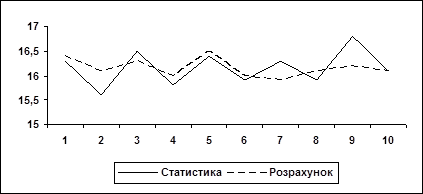

У результаті рішення системи для коленої групи банків були одержані залежності %а під %н:

- для 1 групи: %а = 16,554 - 0,076 • %n ;

- для 2 групи: %а = 18,939 - 0,223 • %n;

- для 3 групи: %а = 17,510- 0,095 • %n;

- для 4 групи: %а = 18,961 - 0,184 • %n.

Отримані результати можна пояснити такимчином: відповідно до офіційної статистики значення середньозважених процентних станок по портфелю кредитні і депозитів у цілому по банківській системі України на 01.01.2004 складали 16,1 і 7,9% відповідно, а па 01.04.2004 - 15,5 і 8,1 відповідно. Тобто, у цілому по банківській системі разом зі зростанням процентних станок по депозитам відбувалося зменшення процентних станок по кредитам. Звідси і вийшла зворотна залежність між % а і % п, що знайшла своє відображення у запропонованій моделі.

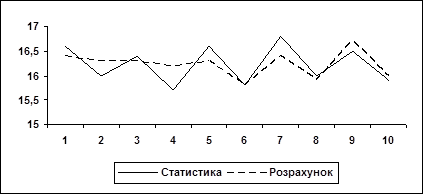

Далі були зроблені розрахунки для кожної групи банків %а на підставі наявних статистичних даних щодо %п. При цьому приховувалося, що розрахункова %а не повинна бути менше облікової станки НБУ. яка на цей час складала 7%. Крім того, для кожної моделі, щоб оцінити її адекватність, були розраховані мат очікування (М), середньоквадратичне відхилення (?) і стандартне відхилення (V). Результати розрахунків представлені у таблицях 3 - (і, крім того, для кожної групи банків були побудовані графіки відхилений розрахункових даних від статистичних (рис. 1 -4), які свідчать, що отриману модель залежності %а від %п для кожної групи банків можна вважати прийнятною.

Таблиця 3.

Зіставлення розрахункових і статистичних даних для банків 1 групи

| № банка | дата | № | %п | % а | %ар |

| 1 | 01.01.2004 | 1 | 7,3 | 15,8 | 15,999 |

| 01.04.2004 | 2 | 12,7 | 15,6 | 15,583 | |

| 2 | 01.01.2004 | 3 | 8,2 | 16,5 | 15,926 |

| 01.04.2004 | 4 | 12,8 | 15,8 | 15,577 | |

| 3 | 01.01.2004 | 5 | 10,7 | 16,1 | 15,733 |

| 01.04.2004 | 6 | 13,3 | 15,6 | 15,540 | |

| 4 | 01.01.2004 | 7 | 6,3 | 15,9 | 16,074 |

| 01.04.2004 | 8 | 12,0 | 15,4 | 15,636 | |

| 5 | 01.01.2004 | 9 | 9,1 | 15,6 | 15,859 |

| 01.04.2004 | 10 | 12,8 | 15,2 | 15,572 | |

| М | 10,5 | 15,75 | 15,75 | ||

| S | 0,366 | 0,199 | |||

| d | 0,287 | ||||

Таблиця 4.

Зіставлення розрахункових і статистичних даних для банків 2 групи

| № банка | дата | № | %п | %а | %ар |

| 6 | 01.01.2004 | 1 | 12,6 | 16,7 | 16,128 |

| 01.04.2004 | 2 | 13,9 | 15,5 | 15,832 | |

| 7 | 01.01.2004 | 3 | 11,4 | 16,4 | 16,395 |

| 01.01.2004 | 4 | 12,7 | 15,4 | 16,111 | |

| 8 | 01.01.2004 | 5 | 11,1 | 16,2 | 16,463 |

| 01.04.2004 | 6 | 14,4 | 15,6 | 15,724 | |

| 9 | 01.01.2004 | 7 | 13,3 | 16,4 | 15,972 |

| 01.04.2004 | 8 | 15,0 | 15,8 | 15,602 | |

| 10 | 01.01.2004 | 9 | 12,1 | 16,8 | 16,245 |

| 01.04.2004 | 10 | 13,1 | 15,7 | 16,029 | |

| М | 13,0 | 16,05 | 16,05 | ||

| s | 0,513 | 0,279 | |||

| d | 0,402 | ||||

Таблиця 5.

Зіставлення розрахункових і статистичних даних для банків З групи

| № банка | дата | № | %п | %а | % ар |

|

11 | 01.01.2004 | 1 | 12,0 | 16,3 | 16,4 |

| 01.04.2004 | 2 | 14,5 | 15,6 | 16,1 | |

| 12 | 01.01.2004 | 3 | 12,8 | 16,5 | 16,3 |

| 01.04.2004 | 4 | 10,4 | 15,8 | 16,0 | |

|

13 | 01.01.2004 | 5 | 11,0 | 16,4 | 16,5 |

| 01.04.2004 | 6 | 15,8 | 15,9 | 16,0 | |

|

14 | 01.01.2004 | 7 | 16,6 | 10,3 | 15,9 |

| 01.04.2004 | 8 | 11,8 | 15,9 | 16,1 | |

|

15 | 01.01.2004 | 9 | 13,9 | 16,8 | 16,2 |

| 01.04.2004 | 10 | 14,5 | 10,1 | 16,1 | |

| М | 14,2 | 16,16 | 16,16 | ||

| s | 0,366 | 0,176 | |||

| d | 0,279 | ||||

Таблиця 6.

Зіставлення розрахункових і статистичних даних для банків 4 групи

| № банка | дата | № | %п | %а | %ар |

| 16 | 01.01.2004 | 1 | 14,0 | 16,6 | 16,4 |

| 01.04.2004 | 2 | 14,3 | 16 | 16,3 | |

| 17 | 01.01.2004 | 3 | 14,2 | 16,4 | 16,3 |

| 01.04.2004 | 4 | 14,9 | 15,7 | 16,2 | |

| 18 | 01.01.2004 | 5 | 14,6 | 16,6 | 16,3 |

| 01.04.2004 | 6 | 17,3 | 15,8 | 15,8 | |

| 19 | 01.01.2004 | 7 | 14,2 | 16,8 | 16,4 |

| 01.04.2004 | 8 | 16,5 | 16 | 15,9 | |

| 20 | 01.01.2004 | 9 | 12,4 | 16,5 | 16,7 |

| 01.04.2004 | 10 | 16,1 | 15,9 | 16,0 | |

| М | 14,9 | 16,23 | 16,23 | ||

| з | 0,392 | 0,261 | |||

| а | 0,324 | ||||

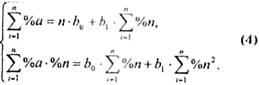

Рис 1.

Відхилення розрахункових даних від статистичних у банків 1 групи

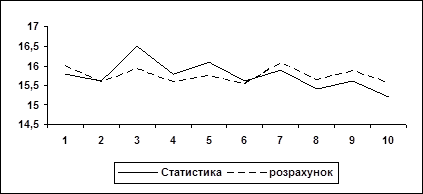

Рис 2.

Відхилення розрахункових даних від статистичних у банків 2 групи

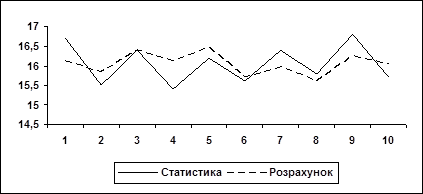

Рис 3.

Відхилення розрахункових даних від статистичних у банків 3 групи

Рис 4.

Відхилення розрахункових даних від статистичних у банків 4 групи

Розроблену модель можна використовуватидля рейтингової оцінкибанків. Для перевіркицієї можливості, а такожі адекватностіотриманої моделі у часі було розглянуто статистичні дані декількох банків (табл.7) івизначено оптимальний % а для кожного з них, а також їх рейтингову оцінку (табл.8).

При цьому, рейтингова оцінка проводилася шляхом зіставлення статистичної %а і розрахункової, шляхом підстановки в кожну з чотирьох моделей %п. Та розрахункова %а, для якої відхилення під статистичної %а мінімальне і назначало для даного банку його оцінку, а також оптимальну %а.

Таблиця 7

Статистичні дані по банкам за станом на 01.01.2001 та 01.04.2004

| Дата | № рейт. | Банк |

Чист. проц. дохід | П | А | %п | %а |

| 01.01.01 | 2 | Приватбанк | 512571 | 8604111 | 8169813 | 9,0 | 15,8 |

| 01.04.01 | 13 | Перший Український Міжнародний Банк | 23610 | 1181651 | 1230366 | 14,3 | 15,7 |

| 01.01.04 | 09 | "Базис" | 13905 | 178706 | 146018 | 5,8 | 16,6 |

| 01.04.04 | 69 | "Базис" | 2614 | 142929 | 159090 | 15,8 | 15,8 |

Таблиця 8

Визначення оптимальної %а й рейтингова оцінка банків

| Дата | № рейт. | Банк | Розрахункові % а | Рейтингова оцінка | |||

| гр.1 | гр.2 | гр.3 | гр.4 | ||||

| 01.01.04 | 2 | Приватбанк | 15,86 | 16,92 | 16,65 | 17,30 | 1 група |

| 01.04.04 | 13 | Перший Український Міжнародний Банк | 15,46 | 15,74 | 16,15 | 16,32 | 2 група |

| 01.01.04 | 69 | "Базис" | 16,11 | 17,65 | 16,96 | 17,90 | 3 група |

| 01.04.04 | 69 | "Базис" | 15,35 | 15,43 | 16,02 | 16,06 | 3 група |

2. МЕТОДИКИ АНАЛІЗУ ДІЯЛЬНОСТІ КОМЕРЦІЙНОГО БАНКУ

При проведенні аналізу банківської діяльності важливо використовувати таку методику, яка б найбільшою мірою сприяла його ефективності.

Під методикою варто розуміти сукупність способів, правил і заходів щодо найбільш доцільного виконання якої-небудь роботи. В аналізі банківської діяльності методика являє собою сукупність аналітичних способів і правил дослідження діяльності банку, спрямованих на дослідження різних об'єктів аналізу, що допомагають одержати найбільш повну оцінку про фінансову стійкість і прибутковість банку, що б бралося до уваги керівництвом банку при прийнятті управлінських рішень щодо вироблення подальшої політики розвитку банку.