Курсовая работа: Ипотечное кредитование в России на примере банка ОАО "Монетный дом"

Стабильность депозитной базы зависит от вида депозита, срока привлечения средств и степени чувствительности ресурсов банка к изменению процентной ставки. Чем больше стабильная часть депозитов, тем выше ликвидность банка, поскольку в этой части аккумулированные ресурсы не покидают банк.

Депозиты до востребования, проценты по которым не начисляются или незначительны, менее чувствительны к изменению процентных ставок и, следовательно, более стабильны. Их принадлежность к тому или иному банку в большей мере обусловлена такими факторами, как: качество и быстрота обслуживания; надежность банка; разнообразие услуг, предлагаемых вкладчикам; близость расположения банка от клиента. Поэтому, открывая расчетный или текущий счет в банке, удовлетворяющем указанным требованиям, клиент устанавливает долговременные связи с банком, постоянно расходуя и пополняя средства на счете.

Структура источников средств банка представлена в таблице 2.

Таблица 2. – Структура пассивов ОАО Банка «Монетный дом» за

2006-2008 год (тыс. руб.)

| Источники | 01/01/07 | Удел. вес, % | 01/01/08 | Удел. вес % | Абс. откл. | 01/01/09 | Удел. вес, % | Абс. откл. |

| Собственные средства | 19857 | 20,16 | 45567 | 16,95 | +25710 | 59387 | 12,08 | +13820 |

| Привлеченные средства | 78633 | 79,84 | 223252 | 83,05 | +144610 | 408425 | 83,04 | +185173 |

| Заемные средства | 0 | 0 | 0 | 0 | 0 | 24000 | 4,88 | +24000 |

| Итого: | 98490 | 100 | 268819 | 100 | +170329 | 491812 | 100 | +222993 |

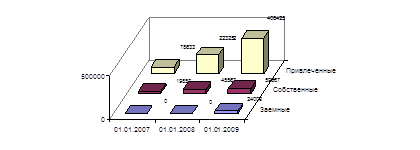

Рисунок 1. – Динамика изменения структуры пассивов ОАО Банка

«Монетный дом» за 2006-2008 год

Данные таблицы 2 и рисунка 1 свидетельствуют о том, что важнейшую роль в источниках средств банка играют привлеченные средства, данная тенденция прослеживается на протяжении всего анализируемого периода с 2006 г. по 2008 г. Доля данного источника возрастает как в абсолютном, так и в долевом соотношении.

Данная тенденция является положительной, так как привлеченные средства являются менее дорогими по сравнению с заемными средствами, так как в данном случае инициатором для размещения средств в банке являются вкладчики, кредиторы.

Доля собственных средств банка в финансировании активных операций банка невысока от 20,16 в 2006 г. до 12,08 в 2008 г., однако, данная ситуация вполне заурядна ведь в банковской практике существует правило: собственные средства составляют от 10 до 20% в общем объеме средств.

В 2008 г. в структуре источников появляются заемные средства, они наиболее дорогие среди возможных источников, на привлечение заемных средств банк идет при наличии следующих возможных условий: нехватка ликвидных средств, возможность разместить заемные средства под более высокие проценты.

Однако, для анализа ликвидной позиции банка, следует уточнить, за счет каких именно источников осуществляется привлечение средств.

Структура привлеченных средств ОАО Банка «Монетный дом» представлена в таблице 3.

Таблица 3. – Структура привлеченных средств ОАО Банка «Монетный дом» 2006-2008 г. (тыс. руб.)

| Вид привлеченных средств | 01/01/2007 | 01/01/2008 | Абс. откл, тыс. руб. | 01/01/2009 | Абс. откл. | |||

| % | % | % | ||||||

| Выпущенные векселя | 15496 | 19,7 | 43 534 | 19,5 | +28038 | 82064 | 20,09 | +38530 |

| Депозиты, в т. ч. | 6631 | 8,43 | 23 012 | 10,31 | +16381 | 55948 | 13,7 | +32936 |

| До востребования | 1048 | 1,33 | 2 956 | 1,32 | +1908 | 553 | 0,14 | -2403 |

| До 30 дней | - | - | - | - | - | - | - | - |

| От 31 до 90 дней | 1050 | 1,33 | - | - | -1050 | 9 | 0 | +9 |

| От 91 до 180 дней | 338 | 0,43 | 59 | 0,03 | -279 | 1 347 | 0,33 | +1288 |

| От 181 до 1 года | 424 | 0,54 | 11292 | 5,06 | +10868 | 3 970 | 0,97 | -7322 |

| Свыше 1 года | 3770 | 4,79 | 8 705 | 3,9 | +4935 | 50 069 | 12,27 | +41364 |

| Кредиторская задолженность | - | - | 1780 | 0,8 | +1780 | 1282 | 0,31 | -498 |

| Обслуживание счетов | 35895 | 45,65 | 80998 | 36,3 | +45103 | 114425 | 28,01 | +33427 |

| Прочие обязательства | 13981 | 17,88 | 50916 | 22,9 | +36935 | 98 758 | 24,18 | +47842 |

| Итого | 78633 | 100,00 | 223252 | 100,00 | +144619 | 408425 | 100,00 | +185173 |

Данные таблицы 3 свидетельствуют о том, что основным видом привлеченных средств ОАО Банка «Монетный дом» являются остатки на расчетных и текущих счетах клиентов, которые соответственно составили на 01/01/2007 – 35895 тысяч рублей, на 01/01/2008 – 80998 тысяч рублей, на 01/01/2009 – 114425 тысяч рублей, их доля соответственно составляла 46%, 36% и 28% в общей сумме привлеченных средств. Остатки на расчетных и текущих счетах являются наиболее привлекательными и наименее затратными в структуре обязательств кредитной организации. Привлекательность их состоит в том, что эти счета являются основными для клиента, через них проходит весь его оборот по притоку и оттоку средств. Если банк располагает достаточно солидной клиентской базой, то есть имеет большой объем расчетных и текущих счетов, то при всей неопределенности, изменении остатков на этих счетах в целом можно выявить минимальный неснижаемый их уровень по совокупности открытых клиентам счетов.

Следующей важной статьей привлечения денежных средств для банка являются эмитированные им векселя, их доля составила на 01/01/2007 – 19,7%, на 01/01/2008 – 19,5%, на 01/01/2009 – 20,09% от общего объема привлеченных средств.

Инициатором сделок с векселями является сам банк. Из этого вытекает, что он не может рассчитывать на привлечение этих ресурсов в обозримом будущем в том же объеме. Банк не уверен, что будет всегда размещать свои векселя. Способность привлекать средства на основе предложения, например векселей, может натолкнуться на неликвидность рынка векселей, снижение их доходности, изменение приоритетов инвесторов. Но основании вышесказанного представляется, что доля таких инструментов привлечения денежных средств, как векселя, должна занимать незначительный удельный вес, в противном случае банк будет подвержен риску ликвидности и процентному риску.

Структура использования средств банка представлена в таблице 4.

Таблица 4. – Структура активов ОАО Банка «Монетный дом» за 2007-2009 год

| Активы банка | 01/01/2007 | 01/01/2008 | 2008-2007, тыс. руб. | 01/01/2009 | 2009-2008, тыс. руб. | |||

| тыс. руб. | уд. вес, % | тыс. руб. | уд. вес, % | тыс. руб. | уд. вес, % | |||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 |

| Денежные средства и счета в ЦБРФ | 30572 | 31,04 | 107 934 | 40,15 | +77362 | 67726 | 13,77 | -40208 |

| Государственные долговые обязательства | 2673 | 2,71 | 968 | 0,36 | -1705 | 968 | 0,20 | 0 |

| Средства в банках | 6327 | 6,42 | 23141 | 8,61 | +16814 | 8368 | 1,7 | -14773 |

| Вложения в ценные бумаги для перепродажи | 1300 | 1,32 | 2 137 | 0,80 | +837 | 2230 | 0,45 | +93 |

| Ссудная задолженность и лизинг | 47840 | 48,57 | 107745 | 40,08 | +59905 | 330247 | 67,2 | +222502 |

| Проценты начисленные, Включая просроченные | 0 | 0 | 6 678 | 2,48 | +6678 | 14250 | 2,89 | +7572 |

| Основные средства, хозяйственные затраты и нематериальные активы | 2810 | 2,85 | 11251 | 4,19 | +8441 | 7953 | 1,62 | -3298 |

| Долгосрочные вложения в ценные бумаги и доли | 5 | 0,01 | 49 | 0,02 | +44 | 49 | 0,01 | 0 |

| Наращенные доходы и авансовые расходы | 415 | 0,42 | 96 | 0,04 | -319 | 181 | 0,04 | +85 |

| Прочие активы | 6548 | 6,65 | 8820 | 3,28 | +2272 | 59840 | 12,17 | +51020 |

| Всего активов | 98490 | 100 | 268819 | 100 | +170329 | 491812 | 100 | +222993 |

Результаты структурного анализа относятся к наиболее наглядным и информативным. Рассмотрим динамику наиболее весомых статей в активе баланса ОАО Банка «Монетный дом»: это денежные средства и счета в ЦБ РФ, ссудная задолженность.

Денежные средства и счета в ЦБ РФ составили: в 2006 г. – 30572 тысяч рублей, 2007 г. – 107934 тысяч рублей, 2008 г. – 67726 тысяч рублей, а удельные веса данной группы в общем объеме активов соответственно составили: 31%, 40%, 14%.

Можно отметить, что данная группа активов занимала большой удельный вес в общей сумме активов в 2006-2007 гг., однако, в 2008 г. произошло резкое снижение остатков данных статей в балансе банка, в связи с чем это произошло и как отразилось на ликвидности банка. Следует дать ответ на этот вопрос: данный вид активов не приносит доход банку, практически без риска, высоколиквиден.

Наличие остатков в кассе банка, банкоматах, обменных пунктах позволяет производить выплаты в соответствии с требованиями его клиентов. Однако, чем больше остатки средств в кассе, тем выше ликвидность, но тем выше затраты банка. Касса и приравненные к ней средства приносят доход банку в виде комиссий за обналичивание чеков, доставки денежных средств на предприятия и т.д. Однако, эти доходы не сопоставимы с расходами на содержание кассы, технику для пересчета денег, кассовые кабины, перевозку денег, кассовые кабины, содержание сотрудников, охраны и т.д.

Остатки средств на корреспондентском счете в Центральном банке обеспечивают ликвидность банку, не приносят доход, но связаны с определенным риском. В частности, списания или зачисления не принадлежащих банку средств, блокирование счета.

Такое резкое снижение удельного веса данной статьи в балансе банка настораживает, говорит о том, что банк перешел к весьма агрессивной политике, минимизируя остатки средств в кассе и на счетах в ЦБ, банк стремиться вложить их в более рискованные и высокодоходные операции, например, в кредиты. Данная статья имеет большой удельный вес балансе ООО КБ «Монетный дом» и составляет на 01/01/2007 г. – 47840 тысяч рублей, на 01/01/2008 г. – 107745 тысяч рублей, на 01/01/2009 г. – 330247 тысяч рублей, соответственно 49%,40%,67% в общем объеме активов баланса банка.

Однако, известно: уровень ликвидности банка тем ниже, чем выше доля кредитов в структуре активов. Это объясняется прежде всего тем, что кредиты и проценты по ним, как правило, не возвращаются в соответствии с первоначальными условиями кредитных соглашений. В этой связи, чем лучше методика оценки кредитоспособности клиентов коммерческого банка, тем лучше качество кредитного портфеля и выше конкурентные позиции банка и его ликвидность. Одновременно следует заметить, что кредитный портфель относится к наиболее доходной его части. Следовательно, банк идет на снижение ликвидности во имя увеличения доходности своей деятельности.

2.3 Предложения по внедрению кредитования по ипотечным

программам