Курсовая работа: Хеджирование с помощью фьючерсов

Теперь сравним два фонда смешанных инвестиций, у которых доходность за два года примерно одинакова: фонд "Рождественка" (+73%) и фонд "Центр Равновесия" (+71%). Рейтинг доходности показывает, что эти два фонда равнозначны. Однако фонд "Центр равновесия" значительно уступает первому в риске: у фонда "Рождественка" просадка была всего 11% против 20% у "Центра Равновесия"!

Один из самых консервативных фондов - фонд облигаций "Альфа Капитал Резерв". Его доходность и просадка за два года составила 16% и 0,64% соответственно. Просадка настолько мала, что получить убыток в этом фонде практически невозможно. Однако есть другой фонд облигаций ("КИТ Фонд облигаций"), который при такой же просадке принес пайщикам за два года 35%! По итогам двух лет это один из лучших фондов облигаций (если не сказать лучший) - он сочетает в себе наименьший риск с наибольшей доходностью среди фондов облигаций. Более доходным оказался только фонд "Открытие Фонд Облигаций", который показал практически такую же доходность при гораздо большей просадке - 4%!

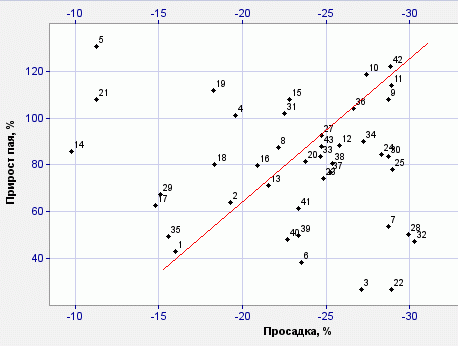

Инвестор определяет для себя максимально допустимый риск (относительно других фондов) и легко находит фонды, которые показывают максимальную доходность при заданном уровне риска. Например, если просадка фондов акций доходит до 30%, умеренно консервативной стратегией будет выбрать фонд смешанных инвестиций, который в тот же период показал просадку не более 15%. Как мы видим, таких фондов смешанных инвестиций достаточно много, однако лучшим на данный момент являтся фонд смешанных инвестиций "Метрополь Афина", который показал доходность 109% при просадке всего 8,6%.

Данные доходности и риска фондов также позволяют выбирать наилучшие консервативные фонды. Рейтинги доходности фондов облигаций за последний год возглавляют фонды, которые имеют в своих портфелях определенную долю акций, что приводит к повышению их результатов, но и увеличению просадки на коррекциях фондового рынка. Даже в относительно стабильном 2005 году эти фонды проседали на 4-5%, что может быть недопустимо для иного консервативного инвестора.

Рассмотрим, как проявляется соотношение риска и доходности, и как оно влияет на выбор ПИФа. Возьмем ПИФы акций, риск и доходность которых наиболее сильно различаются между разными фондами.

Построим график, на котором точки - это ПИФы, расположенные в соответствии с колебаниями доходности за выбранный период (1 год). По вертикальной оси отображено итоговое изменение (прирост или падение) цены пая за выбранный период. По горизонтальной - самое глубокое падение цены пая за выбранный период.

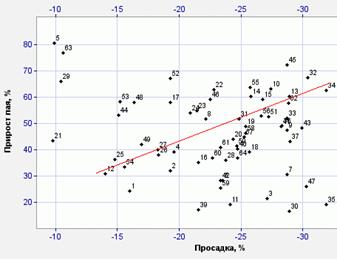

При грамотном управлении ПИФ, у которого было более сильное максимальное падение, покажет более высокую итоговую доходность - но только на достаточно длинном промежутке времени, минимум год, а правильней смотреть период от двух лет и более. На коротком промежутке времени сильное падение, конечно, заметно урежет доходность ПИФа (но всё же, как правило, успешный высокорискованный фонд на коротких отрезках будет показывать очень хорошие результаты чаще, чем очень плохие). Вот график за квартал, в котором было сильное падение рынка - в этом случае наиболее рискованные ПИФы падают сильнее остальных и результат по итогам периода показывают наихудший. Эта закономерность выделена красной линией:

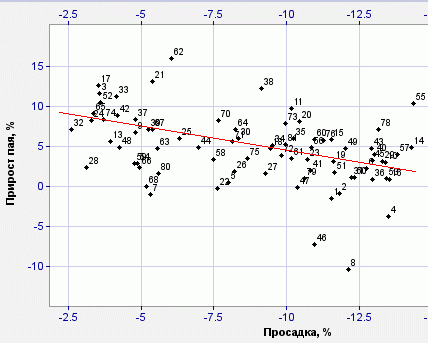

Сравним с графиком за 1 год с графиком за 2 года:

На этом графике ПИфы с самыми глубокими падениями показывают самую высокую доходность. Те, что падали несильно - показывают невысокую доходность. Не все ПИФы, конечно, следуют этой закономерности. Задача пайщика - выявить такие ПИФы, которые приносят по итогам достаточно длительного периода доход, справедливый по отношению к риску (размаху колебаний доходности). Такие ПИФы находятся вдоль красной линии на этом графике. Те, что находятся над красной линией - особенно привлекательны, т.к. приносят даже более чем справедливый доход при заданном уровне риска.

Периодически сильно падающий ПИФ периодически сильно растет, и наоборот - фонд, показывающий высокие результаты, может резко свалиться в пропасть. Впрочем, чтобы потом опять взлететь. Эти колебания называются волатильностью. Волатильность это мера риска ПИФа. Высокая волатильность гарантирует одновременно и высокие подъемы доходности и глубокие падения.

Если же фонд после сильных колебаний показывает низкую доходность - и на длительном промежутке времени, значит управляющий фондом не использует риск для повышения доходности, то есть неграмотно управляет ПИФом.

Очевидно, что следует выбирать самый доходный фонд. Но нужно учесть риск. Допустим, что при очередной проверке цены пая на сайте управляющей компании, инвестор обнаруживает, что она упала на 30%. Т.е. не стало трети вашего капитала. И нет никакой гарантии, что он восстановится, или даже что не упадет дальше. Есть только вероятность, пусть и довольно большая, что ПИФ вырастет до прежнего уровня и выше. Если инвестор готов, на уменьшение капитала на некоторое время и это не нанесет удара по его благополучию, то он может выбирать более рискованные ПИФы. Если ему нужен равномерный гарантированный доход, гарантированное наличие определенной суммы к определенному времени, то высокорискованные "скачущие" ПИФы не для него.

Впрочем, если инвестор не склоннен к высокому риску, ему не обязательно полностью избегать высокорискованных ПИФов - он может снизить риск, во-первых, вложив в них только небольшую долю всего своего капитала, во-вторых, вложив эту долю в два-три или больше различных высокорискованных ПИФов разных управляющих компаний.

2. Модель хеджирования процентного риска с помощью фьючерсных контрактов

К сожалению, невозможно полностью хеджировать риск, связанный с рискованными инвестициями. Контракты заключаются под конкретную величину денежных выплат. Если же реальные выплаты оказываются больше или меньше ожидаем?