Курсовая работа: Определение кредитоспособности заемщика при выдаче банковской ссуды

Итак, еще стоит отметить один негативный момент, характерный для структуры пассива баланса компании. Наблюдается рост краткосрочных обязательств на 2101297 тыс. руб. в абсолютном выражении, и на 52,9% – в относительном выражении (в т.ч. задолженности перед поставщиками и подрядчиками, перед государственными внебюджетными фондами, персоналом организации и прочими кредиторами соответственно).

Далее проведем анализ баланса о прибыли и убытках, предоставленного предприятием-заемщиком.

Таблица 2. Анализ финансовых результатов деятельности предприятия-заемщика

| Статья отчета |

На конец 2007 | На конец 2008 | Абсолютное изменение | Относительное изменение |

| Выручка от реализации | 3450583 | 5850514 | 239931 | 69 |

| Себестоимость продукции, работ, услуг | -2697463 | -4836542 | (2139079) | (79) |

| Валовая прибыль | 753120 | 1013972 | 260852 | 34 |

| Управленческие расходы | -1935193 | -2574134 | (638941) | (33) |

|

Окончание таблицы 2. | ||||

| Прибыль (убыток) от продаж | -1182073 | -1560162 | (378089) | (32) |

| Проценты к получению | -1182073 | -1560162 | (378089) | (32) |

| Прочие доходы | 257 | - | - | - |

| Прочие расходы | -93064 | -67215 | 25849 | 28 |

| Прибыль (убыток) до налогообложения | -1274808 | -1627298 | (352490) | (27) |

| Текущий налог на прибыль | -305954 | -390552 | (84598) | (27) |

| Чистая прибыль (убыток) отчетного периода | -1580762 | -2017850 | (437088) | (27) |

Анализ полученных результатов

Итак, проанализировав структуру отчета о прибыли и убытках, можно говорить о следующих тенденциях: выручка от реализации в отчетном периоде по сравнению с базисным возросла на 239931 тыс. руб. в абсолютном выражении и на 69% в относительном соответственно. Произошел небольшой рост себестоимости продукции, в связи с ростом объемов производства, без изменения технологии производства. Нерациональное ценообразование поспособствовало тому, что в ходе реализации валовая прибыль предприятия составляет отрицательную величину. Так же данный показатель свидетельствует о том, что не вся произведенная продукция была реализована, происходит затоваривание, что видно из баланса предприятия и его анализа. Но данный показатель в сравнении с базисным периодом сокращается, что положительно для предприятия. Сокращение произошло на 11589 тыс. руб. в абсолютном выражении и 30% соответственно. В связи с ростом объема производства возросли коммерческие расходы. По итогам анализируемых периодов предприятие получило убыток, но его величина в отчетном периоде снизилась на 12528 тыс. руб. и 40% соответственно. Прочие доходы и расходы также сократились. Это же характерно и для убытка до налогообложения, полученного предприятием.

В итоге можно говорить о том, что деятельность предприятия убыточна; убыток отчетного периода в базисном составил 1274808 тыс. руб., а в отчетном – 2017850 тыс. руб., что свидетельствует о некотором ухудшении в производственной деятельности предприятия.

2 Оценка финансовой устойчивости

Показатели этой группы характеризуют степень защищенности интересов инвесторов и кредиторов. Базой для расчета является стоимость имущества.

Таблица 3. – Расчет рейтинговой оценки предприятия-заемщика

| Наименование коэффициента | Нормативное значение | Расчетная формула | Значение на отчет 1 | Значение на отчет 2 | Абсолютное изменение | Тенденция (стрелка вверх\вниз) | Баллы Отчет 1 | Баллы Отчет 2 | ||

| Коэффициент независимости | 0,4 | Соб ср/вал бал. | -1,5 | -1,4 | 0,1 | 0 | 0 | |||

| Коэффициент соотношение заемных и собственных средств | 0,3–1 | ДП+КП/соб ср. | -1,6 | -1,67 | 0,07 | 0 | 0 | |||

| Коэффициент покрытия общий | 1 | А/кратк обяз. | 0,38 | 0,4 | 0,02 | 20 | 20 | |||

| Коэффициент промежуточного покрытия | 2 | Ден ср / Кр обяз | 0,07 | 0,01 | 0,06 | 0 | 0 | |||

| Коэффициент абсолютной ликвидности | 0,5 | Наиб ликв А / Кр зад-ть | 0,07 | 0,01 | 0,06 | 0 | 0 | |||

| Коэффициент рентабельности продаж | 0,1 | Приб / Выр-ка | 0,2 | 0,2 | 0 | - | 10 | 10 | ||

| Коэффициент рентабельности основной деятельности | 0,1 | Приб/затраты | 0,2 | 0,2 | 0 | - | 10 | 10 | ||

| Выполнение «золотого правила» | Да\Нет | НЕТ | ||||||||

| Рейтинговая оценка | 40 | 40 | ||||||||

| Итоговая рейтинговая оценка | 4 0 | 4 0 | ||||||||

| Класс кредитоспособности | 3 | 3 | ||||||||

Расчетные формулы:

Кнз = ![]()

Ксз = ![]()

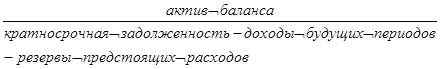

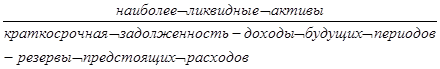

Кпо =

Кпп = ![]()

Кол =

Крп = ![]()

Крод = ![]()

Каждому коэффициенту присвоим определенный балл, соответствующие значения представлены в таблице 4.

Дополнительно 5 баллов присваиваются предприятию заемщику при соблюдении им так называемого «золотого правила экономики», в соответствии с которым рассматриваются соответствующие величины:

Тбп – темпы роста балансовой прибыли

Тор – темпы роста объемов реализации

Так – темп роста суммы активов (основного и оборотного) предприятия

Тбп =1627298/ 1274808*100%=127,6

Тор = 1560162/ 1182073 *100%=75,4

Так = 2450858 / 1547572 *100%=158

Оптимальным признается следующее соотношение указанных величин: