Курсовая работа: Основные направления совершенствования реализации молочной продукции ОАО Вимм-Билль-Данн

2.4%

В 2009 году продажи ОАО «Вимм-Билль-Данн» почти не изменились в рублевом выражении (снизились на 29 % в долларовом выражении) по отношению к аналогичному периоду прошлого года и составили $ 517 млн.

Хуже всего обстоят дела в молочном сегменте (основном для бизнеса ВБД), где продажи снизились на 6 % (в руб.) на фоне сокращения объемов продаж и доли компании в сегменте традиционной молочной продукции. В сегменте напитков выручка увеличилась на 14 % (в руб.) на фоне роста объемов продаж (благодаря увеличению доли рынка на 170 б. п. г-к-г) и средней цены реализации. Наиболее благополучный сегмент бизнеса – детское питание, где выручка выросла на 27 % (в руб.) из - за роста объемов реализации.

Валовая рентабельность повысилась с 30 до 32,5 %, что в основном обусловлено ростом маржи в молочном сегменте с 26 до 29 % из-за снижения цен на сырье. Валовая маржа повысилась также в сегменте детского питания, что связано с увеличением продаж заменителей грудного молока. В сегменте напитков, напротив, из-за девальвации рубля стоимость соковых концентратов увеличилась, что привело к снижению рентабельности.

Глава 3. Совершенствование реализации продукции

3.1 Изучение рынка и выбор эффективных каналов реализации

Рынок молочных продуктов можно разделить на следующие сегменты: молоко, кефир, сметана, сливки, кисломолочные продукты (ряженка, простокваша, варенец), йогурты, обогащенная биопродукция (биокефиры, биойогурты), творог, десерты, сливочное масло. По данным Молочного союза России, по всему ассортименту молочной продукции, за исключением сливочного масла и классического творога, наблюдается устойчивая динамика роста общих объемов как производства, так и потребления.

Вместе с тем, участники рынка отмечают, что молочный рынок далек от насыщения. Если в европейских странах потребление йогуртов составляет в среднем 15 кг на человека в год, у нас этот показатель на уровне 2,5 кг.

По данным "ВБД", йогуртно - десертная группа ежегодно увеличивает долю в суммарном объеме молочной категории на 5-15%. Наиболее активно развиваются сокосодержащие молочные продукты, молочные и творожные десерты. Ценовая структура рынка йогуртов изменяется в сторону увеличения доли дорогой продукции.

Сегодня нужно бороться с потребительскими стереотипами относительно молочной продукции, поскольку, несмотря на широкий ассортимент продукции, обогащенной витаминами и минеральными веществами, большинство продолжает сохранять верность традиционным продуктам - молоку, кефиру, творогу и сметане.

Сейчас на рынке предлагаются новые для потребителя виды молочной продукции. На них есть спрос, но он не такой значительный.

В первую очередь, пользуются спросом натуральные йогурты без фруктов (более 40% в продажах). Производители йогуртов класса "люкс" обратились к продукции без ароматизаторов и добавок. Существует большой потенциал формирования устойчивого спроса именно в данном сегменте.

Объем рынка молочной продукции

Россия входит в десятку мировых потребителей молока и молочной продукции и представляет собой крупный молочный рынок. При этом она остается одним из наиболее перспективных с точки зрения роста потребления молочной продукции, особенно в сегменте молочных продуктов с высокой добавленной стоимостью. Объем потребления молока и молочной продукции в натуральном выражении в России устойчиво растет в среднем на 9% в год на протяжении последних пяти лет. В настоящее время емкость рынка молока составляет около 7,5 млн. тонн и оценивается по различным источникам от 4,5 до 6 млрд. долларов США в год. Объем рынка пакетированных молочных продуктов в России составлял 9,3 миллиардов литров в 2006 году и 9,5 миллиардов литров в 2007. В 2008 году емкость рынка сократилась за счет беспрецедентного роста цен на сырое молоко в 2007 году.

Несмотря на незначительную консолидацию на российском молочном рынке, он является строго сегментированным с присутствием на нем более чем 1400 игроков, включая крупные, средние и мелкие компании. Благодаря такой сегментации, рынок является высоко конкурентным в плане формирования цен на молоко и молочную продукцию. Начиная с 2000 года и по настоящее время, молочные производители постоянно расширяют свои возможности по дистрибуции и придерживаются маркетинговой стратегии, направленной на сокращение объема продаж оптовым покупателям, увеличивая продажи продукции через розничные торговые магазины, привлекая их к сотрудничеству за счет увеличения количества рекламы на телевидении в СМИ и через интернет. Так как и производители соков, молочники остаются приверженными стратегии регионального развития, постоянно увеличивая предложение молока и молочных производных продуктов в регионах по мере роста регионального потребления. Снижение затрат и улучшение качества молочной продукции остается основным конкурентным преимуществом для большинства молочных компаний, так как креативные маркетинговые стратегии и увеличение бюджета расходов на маркетинг способствуют улучшению осведомленности о продукте и лояльности со стороны покупателей по отношению к известным молочным брендам. Стратегические мероприятия молочных компаний помогут преодолеть трудности текущего экономически сложного периода. Переработчики молока также стараются увеличить производство и реализацию продуктов, которые имеют более презентабельный товарный вид за счет высокого качества упаковки товара.

Конкуренты на рынке молочной продукции

На рынках традиционных молочных продуктов основными конкурентами являются российские производители, такие как «Юнимилк», а также более мелкие компании, работающие на региональном уровне. На рынке обогащенных молочных продуктов основным из игроков является компания «Данон». На рынке йогуртов и десертов, а также в некоторой степени на рынке детских молочных продуктов конкурируют зарубежные фирмы, например, «Данон», «Кампина» и «Эрман», указанные фирмы продолжают осуществлять инвестиции в свою хозяйственную деятельность в России.

В настоящее время на рынке четыре компании лидера - Wimm-Bill-Dann, Danone, Ehrmann, Campina.

На первом месте Wimm-Bill-Dann, второе занимает Ehrmann, которая расширила продуктовую линейку. Danone, который на третьем месте, укрепляет свои позиции по выпуску "живых" йогуртов. Кроме того, почти вся продукция Danone находится в классе premium. Они часто дороже, чем у конкурентов, но пользуются хорошим спросом, как продукты с очень высоким качеством, которому доверяют. На четвертом месте находится Campina. Компания занимает первое место по импорту йогуртов в Россию. Также она импортирует и другую молочную продукцию, в т.ч. и сыр. За счет "зонтичного" бренда всей гаммы высококачественной продукции компания имеет большой шанс оставаться в лидерах, особенно российского.

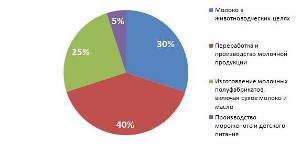

Структура распределения молока в России в основных сегментах рынка

Молоко, используемое в животноводстве – 30%;

Переработка молока и производство молочной продукции – 40%;

Производство молочных полуфабрикатов, включая сухое молоко и масло – 25%;

Производство мороженого и детского питания – 5%;

Рис 4. Структура потребления молока по сегментам.

Значительным преимуществом для игроков рынка является наличие производственных комплексов в различных регионах России и широкой сбытовой сети. Наиболее крупные производственные комплексы принадлежат компаниям «Вимм-Билль-Данн» и «Юнимилк». Так, компании «Вимм-Билль-Данн» принадлежит 37 производственных предприятий. А вот у компанияи «Данон» всего 2 производственных комплекса. Однако ей удается охватить всю территорию России за счет собственной дистрибьюторской сети.

Необходимо добавить, что пока на рынке молочной продукции лидируют отечественные компании - производители. Однако, наряду российскими гигантами, такими, как «Вимм - Билль - Данн» и «Юнимилк», зарубежные имеют значительные бюджеты рекламной деятельности и более совершенные производственные технологии, которые позволяют им предлагать на рынке высококачественную продукцию, продвигать ее и реализовывать через отлаженные системы сбыта.

Больше всего от кризиса пострад?