Курсовая работа: Оценка организации и эффективности лизинга в коммерческих банках

Плата за используемые лизингодателем кредитные ресурсы на приобретение имущества рассчитывается по формуле:

ПК = КР * СТк / 100 (3)

где, ПК – плата за используемые кредитные ресурсы

КР - кредитные ресурсы

СТк – ставка за кредит, в %.

При этом необходимо учесть, что в каждом расчетном году плата за используемые кредитные ресурсы соотносится со среднегодовой суммой непогашенного кредита или со среднегодовой стоимостью имущества – предмета договора:

КРт = Q * (ОСн + ОСк) / 2 (4)

Где КРт - кредитные ресурсы, используемые на приобретение имущества, плата за которые осуществляется в расчетном году,

Q – коэффициент, учитывающий долю заемных средств в общей стоимости приобретаемого имущества. Ели для приобретения используются только заемные средства, значение коэффициента = 1.

Расчет комиссионного вознаграждения банка производится по следующей формуле:

КВ = СТв * (ОСн + ОСк) / 2 (5)

Где, СТв – ставка комиссионного вознаграждения, %.

ОСн, ОСк – основные средства, приобретенные для передачи в финансовую аренду, на начало и конец года соответственно.

ГЛАВА 2. Оценка организации эффективности лизинговых в коммерческом банке на примере ОАО «АВАНГАРД-ЛИЗИНГ»

2.1 Экономическая характеристика банковского холдинга «АВАНГАРД»

Лизинговая компания ОАО «АВАНГАРД-ЛИЗИНГ» входит в состав банковского холдинга «АВАНГАРД» (далее – Холдинга) и является универсальной лизинговой компанией, оказывающей услуги лизинга производственно - технологического оборудования, транспорта и недвижимости. Учредителем и владельцем 100% акций компании является ОАО АКБ «АВАНГАРД». ОАО «АВАНГАРД-ЛИЗИНГ» работает на российском рынке с конца 1999 года и входит в число крупнейших лизинговых компаний России.

Компания занимается как классическим финансовым лизингом, когда предметом лизинга является высокотехнологичное, ликвидное оборудование или техника, так и финансированием крупных проектов по строительству и техническому оснащению производственных комплексов.

Авангард-Лизинг занимает 9 место в рейтинге Российской ассоциации лизинговых компаний «Рослизинг» по объему нового бизнеса в сфере лизинга железнодорожного транспорта, судов и авиации за 9 месяцев 2008 года, с показателем 842,85 млн рублей.

В рэнкинге (РА «Эксперт») лизинговых компаний работающих в сегменте сельскохозяйственной техники на 1.10.2008 года, Авангард-Лизинг по объему нового бизнеса занимает 2 позицию. По объему лизингового портфеля на 1.10.2008 года, среди крупнейших лизинговых компаний занимает 7 место, с лизинговым портфелем в 31560 млн рублей.

За время работы «АВАНГАРД-ЛИЗИНГ» инвестировал средства по лизинговым договорам в 53 субъекта РФ. Крупнейшими лизингополучателями при этом стали крупные заводы: Березовский электрометаллургический завод (Свердловская обл.), Великодворский стекольный завод (Владимирская обл.), Галичский автокрановый завод (Костромская обл.), Ревякинский металлопрокатный завод (Тульская обл.), Сергиево-Посадский стекольный завод (Московская обл.); частные компании: МАКСИ-ГРУПП, АНКОР, Авиртус, Юстбилдинг (г. Москва), Орловский лидер (Орловская обл.), Световые технологии (г. Рязань) и др.; так и государственные предприятия (ФГУП РИА ВЕСТИ (г. Москва), Махачкалинский морской торговый порт (Дагестан), Бургунский угольный разрез (Кемеровская обл.) и др.

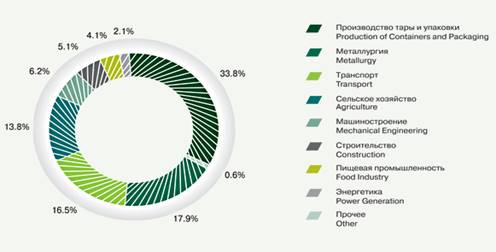

Рис. 1 - Структура инвестиций ОАО «АВАНГАРД-ЛИЗИНГ» в разрезе отраслей экономики по состоянию на 01.01.2009 г.

Рассмотрим структуру ресурсов Холдинга в динамике на основе консолидированного баланса, представленного в приложении 1.

Основанием для проведения анализа является годовая отчетность банка за 3 года, предшествующих текущему году. Рассмотрим структуру капитала «АВАНГАРД» с 01.01.2007г. по 01.01.2009г.

Таблица 1 - Структура капитала банковского холдинга «АВАНГАРД» с 01.01.2007г. по 01.01.2009 г. (тыс. руб.)

| № | КАПИТАЛ | 01.01.2007 | 01.01.2008 | 01.01.2009 | Темп роста, % |

| 1 | Уставный капитал | 1 058 768 | 1 058 868 | 1 180 868 | 111,53 |

| 2 | Эмиссионный доход | 2 034 973 | 2 043 173 | 2 921 573 | 143,57 |

| 3 | Резерв переоценки основных средств | 594 707 | 805 557 | 847 955 | 142,58 |

| 4 | Фонд курсовых разниц | - | 4 419 | 47 779 | - |

| 5 | Нераспределенная прибыль | 1 976 705 | 2 971 048 | 3 922 253 | 198,42 |

| 6 | Итого капитал, относящийся к акционерам материнского Банка | 5 664 253 | 6 883 065 | 8 920 428 | 157,49 |

| 7 | Доля миноритарных акционеров | 15 509 | 223 | 680 | 4,38 |

| 8 | Итого собственные средства | 5 679 762 | 6 883 288 | 8 921 108 | 157,07 |

| 9 | Итого обязательства | 33 546 062 | 43 678 944 | 44 636 283 | 133,06 |

| 10 | ИТОГО ПАССИВЫ И КАПИТАЛ | 39 225 824 | 50 562 232 | 53 557 391 | 136,54 |

Из таблицы 1 мы видим, что динамика изменений капитала Холдинга положительна, рост капитала с 01.01.2007г. по 01.01.2009г. составил 136,54%. Также мы видим, что темп роста собственных средств в данном периоде превышает темп роста обязательств компании. Банк наращивает собственные средства, так как собственный капитал является финансовой базой развития банка, именно поэтому очень важно поддерживать на достаточном уровне компоненты этой статьи баланса. Однако не следует забывать также, что существование чрезмерного размера собственного капитала может означать упущенную банком выгоду от размещения свободных средств.

Рассмотрим структуру привлеченных и собственных средств подробнее.

Факт роста собственного капитала, в первую очередь, обусловлен увеличением объемов нераспределенной прибыли почти вдвое – на 198,42%. Также в 1,5 раза вырос эмиссионный доход, что является следствием дополнительного выпуска акций, и резерв переоценки основных средств.

Структура собственного капитала на настоящий момент представлена на рис. 2.