Курсовая работа: Проблема просроченной задолженности в банках

Умеренная

2-3

30-180

1,5-2

Высокая

Гиперпролонгация

Больше 3

Свыше 180

Свыше 2

Вместе с тем о значении пролонгации ссудной задолженности нельзя судить однозначно. С одной стороны, политика пролонгации задолженности имеет позитивное значение, так как коммерческие банки способствуют поддержанию и оздоровлению финансового состояния юридических и физических лиц. С другой стороны, значение политики пролонгации можно охарактеризовать как негативное, поскольку под определением пролонгированной задолженности скрываются потенциальные убытки заемщиков и кредиторов. Очевидно, что именно гипер-пролонгированная задолженность существенно увеличивает кредитный риск банка, поскольку такая задолженность потенциально является просроченной.

Работа банков с проблемными активами показала, что банки и заемщики находят компромисс в пролонгации кредитов, которая может носить краткосрочный характер, и тогда для банка сложится незначительная рисковая ситуация и кредитный риск окажется ничтожным (степень риска низкая). Если же пролонгация задолженности является неоднократной и длительной, то велика вероятность того, что обязательство не будет исполнено заемщиком в полной мере (степень риска высокая). В конечном итоге ссуда будет переведена в разряд просроченных. Таким образом, наличие пролонгированной задолженности, а особенно длительной, усугубляет кредитный риск коммерческих банков.

Стандартный перечень способов минимизации кредитных рисков коммерческих банков дополнен следующими мероприятиями:

1) прогнозирование возникновения кризисных ситуаций в деятельности заемщика;

2) профилактика возникновения проблемных активов;

3) мониторинг состояния экономики, макроэкономических процессов, тенденций и особенностей развития банковского сектора;

4) развитие инфраструктуры кредитного процесса (бюро кредитных историй, оценочные компании, коллекторские агентства, поставщики программных продуктов и т.д.).

Общий перечень мероприятий, обеспечивающих минимизацию кредитных рисков коммерческих банков, представлен далее в Приложении 1.

В настоящий момент разработана организационно-функциональная структура системы управления банковским кредитным риском, которая позволит банку поддерживать риск на минимально возможном уровне (приложение 2).

В своей деятельности коммерческие банки не должны ограничиваться только одним инструментом минимизации кредитного риска. Банки самостоятельно определяют политику управления кредитным риском, выбирают приемлемые и наиболее эффективные инструменты снижения риска, обеспечивающие качественное управление кредитным портфелем.

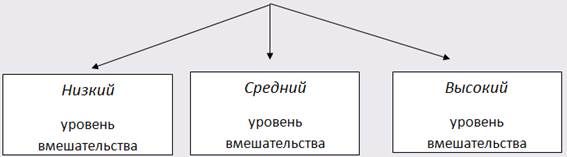

Банки разработали целый комплекс мер, направленных на предотвращение негативных последствий кризисных явлений. Среди основных мер, применяемых кредитными организациями, можно выделить несколько направления классифицированных по степени вмешательства в бизнес заемщика.

Рисунок 1

Низкий уровень вмешательства: разработка программы изменения структуры задолженности, разработка программы сокращения расходов, получение дополнительной документации и гарантий, удержание дополнительного обеспечения, вложения дополнительных средств, получение правительственных гарантий с получением средств из бюджета для обслуживания долга.

Средний уровень вмешательства: продажа залогового обеспечения, продажа прочих активов, обращение к гарантам, получение части акций компании - банк становится ее совладельцем.

Высокий уровень вмешательства: продажа компании или ее отдельных подразделений третьей стороне, замена руководства компании-заемщика, назначение управляющего для работы с компанией от имени банка, реорганизация компании, оформление документов о банкротстве.

Продажа проблемных кредитов третьей стороне является нормальной деловой практикой в экономически развитых странах. В России появились первые компании по сбору банковских долгов - коллекторские агентства, ввиду востребованности и перспективности данного вида бизнеса.

Сегодня большинство банков предпочитают самостоятельно работать с проблемными кредитами, передавая их в ведение специальному структурному подразделению в составе банка. Активную роль в процессе предотвращения и преодоления последствий банковских кризисов должно играть государство. Как правило, его вмешательство осуществляется на более поздней стадии развертывания кризиса, когда становится очевидным, что банки не могут самостоятельно преодолеть негативные тенденции. Зарубежный опыт взаимодействия государственных структур и кредитных организаций в области решения проблемных кредитов позволяет сделать вывод, что наиболее распространенной мерой является выкуп государством проблемных активов у кредитных организаций .

Механизмы выкупа проблемных активов исключительно разнообразны и определяются причинами и степенью вовлеченности в него кредитных организаций. Различают две основные схемы работы с проблемными активами - централизованная и децентрализованная. В первом случае государство создает специальное агентство по выкупу и управлению проблемными активами. При этом проблемные активы обмениваются на долговые обязательства.

Данный метод эффективен в случае масштабной дестабилизации банковской системы с вовлечением большого количества кредитных организаций, а так же при условии наличия значительной доли однородных кредитов (по видам займов, условиям погашения, группам заемщиков и т.д.).