Курсовая работа: Проблемы корпоративного управления в России

На начальном этапе формирования рыночных отношений в России становление корпоративного предпринимательства, а вслед за этим формирование и утверждение системы корпоративного управления и ее принципов столкнулись с целым рядом довольно серьезных объективных трудностей. Речь идет о таких общеизвестных факторах, как разрыв связей предприятий, входивших ранее в единый народнохозяйственный комплекс, полное отсутствие инфраструктуры рынка, технико–технологическая отсталость многих крупных предприятий и неподготовленность или даже отсутствие управленческого персонала, способного эффективно работать в рыночных условиях, отсутствие достаточных объемов накопленного капитала, несовершенство финансовой системы страны [2, с.269–270].

В 1990-х годах в России начался массовый процесс приватизации, который привел к созданию достаточно большого числа акционерных обществ. Реформирование проходило с ориентацией на англо-саксонскую модель корпоративного управления. Предполагалось, что при акционировании государственной собственности будет постепенно создан механизм контроля и регулирования со стороны фондового рынка. К 1997 году получили лицензии 16 бирж и более чем 1,5 тыс. профессиональных участников рынка ценных бумаг. В конце 1997 года 17 российских компаний вышли на мировой рынок, выпустив американские депозитарные расписки.

Первоначальный раздел собственности закончился доминированием банковского участия в промышленном секторе. Основой установления контроля со стороны банков стало сочетание акционерного и кредитного финансирования. При этом создание новых частных корпораций сопровождалось злоупотреблением инсайдеров и нарушением прав акционеров. Становлением рыночных отношений в России характеризовалось созданием финансово–промышленных групп, что свидетельствует об использовании системы японо–германского корпоративного управления. Кризис 1998 года, выразившийся в дефолте по государственным облигациям, привел к усилению консолидации собственности и контроля. Прежде всего, пострадали компании, ориентированные на торговые и финансовые операции. Одновременно девальвация рубля и повышение цен на энергоносители привели к появлению в российской экономике свободных денежных средств. Принятие в этом же году нового закона о банкротстве послужило толчком к началу нового передела собственности и к установлению абсолютного корпоративного контроля явилось адекватной реакцией инвестора в условиях высокой степени неопределенности внешних и внутренних факторов российской системы корпоративного управления. Эти события способствовали усилению тенденций к корпоративной интеграции и привели к формировании крупных интеграционных бизнес – групп (Альфа групп, Интеррос) с доминированием банковского финансирования, использующих инструменты перекрестного владения акциями, переплетение директоратов.

Рассматривая структуру собственности крупных российских компаний, можно сказать, что в большинстве из них доминирует крупный собственник. Среди миноритальных акционеров присутствуют иностранные портфельные инвесторы, представленные различными инвестиционными фондами и банковскими группами.

В формирующейся в России модели корпоративного управления принцип разделения прав собственности и контроля не признается. Собственники компании создают свои советы директоров, часто не подчиняясь решениям общего собрания акционеров. В большинстве компаний уровень концентрации собственности настолько высок, что собственник управляет всеми процессами, включая оперативную деятельность [5].

Следует отметить специфическую черту распределения собственности крупных российских компаний. Из семейной модели корпоративного управления следует, что в большинстве стран мира основой концентрации собственности служит институт семьи. Российские компании никогда не строились по этому принципу. Обычно при их организации основу составляет команда из трех – семи человек, являющихся основными собственниками и тесно связанных между собой неформальными связями. Их можно было бы назвать партнерскими фирмами. Данная форма распределения собственности в российских условиях получила наибольшее распространение. По имеющимся в экономической литературе оценкам, в настоящее время доля крупнейших акционеров (первичных собственников) в капитале российских промышленных предприятий составляет в среднем 35-40%.

В последние годы наблюдается также увеличение нормы дивидендных выплат, что увеличит рыночную капитализацию компании. Одним из условий увеличения стоимости бизнеса является его расширение, поэтому корпорации активно начинают прибегать к внешнему финансированию своей деятельности, поиску внешних инвесторов и выходу на фондовый рынок. Все это требует внедрения общепринятых в мировой практике стандартов корпоративного управления и увеличения степени прозрачности компаний.

Однако в России данный процесс затрагивает пока деятельность не всех компаний. Это связано с целым рядом причин. Государственное регулирование и экономическая политика достаточно бессистемны и часто зависят от политических интересов различных органов власти. До сих пор на российском рынке сохраняется угроза недобросовестных корпоративных захватов. Поэтому многие компании к раскрытию информации подходят формально. Так, по данным исследования, проведенного агентством Standart and Poor’s в 2005 году, только 28 российских компаний раскрыли более 50% возможного объема раскрытия информации.

Развитие рынка и открытость российской экономики приводят к постепенному повышению внимания со стороны российских компаний к вопросам корпоративного управления. Рост капитализации российского рынка, доступ к внешнему финансированию, выстраивание долгосрочных партнерских отношений, расширение бизнеса возможны только при условии создания эффективной системы корпоративного управления. Пока лишь крупные компании рассматривают финансовый рынок источником для финансирования своей деятельности. В период с 2003 года по 2006 год на внутреннем и внешнем рынке ценных бумаг «Газпром» привлек 11,3 млрд. долларов, АФК «Система» и ее дочерние предприятия – 3 млрд. долларов (из них 2,5 млрд. через проведение первичного размещения акций), ОАО «Российские железные дороги» - 2,1 млрд. долларов. У средних компаний доля привлеченных ресурсов пока невелика и составляет порядка 5 – 10% от основного капитала. Однако, по прогнозам экспертов, в ближайшем будущем все больше средних компаний будут выходить на финансовый рынок, в частности, проводя IPO на внутреннем рынке. Таким образом, ведущие российские компании для расширения своей деятельности активно используют инструменты как банковского кредитования, так и акционерного финансирования.

Еще одной тенденцией экономики России является усиление роли государства, которое активно осуществляет предпринимательскую деятельность. Идет распространение контроля государства над все большей долей корпоративного сектора. Такие компании с государственным участием, как «Роснефть», «Газпром», Внешторгбанк активно проводят операции на финансовых рынках.

Система корпоративного управления в России не соответствует ни англо – саксонской, ни японо–германской, ни семейной модели управления. Не представляется возможным четко охарактеризовать отличительную российскую модель. Это объясняется высокой степенью неопределенности внешней и внутренней среды корпорации и несовершенством российского законодательства. Однако активное использование крупными российскими корпоративными структурами элементов всех существующих моделей корпоративного управления свидетельствует о том, что, скорее всего, дальнейшее развитие системы корпоративного управления не будет ориентироваться только на одну из существующих моделей бизнеса [6].

Таким образом, в России сложилась ситуация, когда ни один из типов систем корпоративного управления не доминирует, а национальная модель корпоративного управления находится в стадии формирования.

В целом же в России среди ключевых особенностей развития национальной модели корпоративного управления необходимо выделить:

- перманентный процесс перераспределения собственности в корпорациях;

- специфические мотивации многих инсайдеров (менеджеров и крупных акционеров), связанные с контролем финансовых потоков и «выводом» активов корпорации;

- слабую или нетипичную роль традиционных «внешних» механизмов корпоративного управления (рынок ценных бумаг, банкротства, рынок корпоративного контроля);

- значительную долю государства в акционерном капитале и вытекающие проблемы управления и контроля;

- федеративное устройство и активную роль региональных властей как самостоятельного субъекта корпоративных отношений (причем, субъекта, действующего в рамках конфликта интересов – как собственник, как регулятор через административные рычаги воздействия, как коммерческий агент);

- неэффективный и выборочный (политизированный) государственный инфорсмент (при сравнительно развитом законодательстве в области защиты прав акционеров) [7, с. 174–175].

Значительный интерес к обозначенным проблемам и особенностям послужил стимулом для рейтинговых агентств, которые стали проводить соответствующие оценочные мероприятия.

Эти рейтинги отражают позиции организации – составителя на риски, связанные с неэффективным или нечестным менеджментом. Проводимая оценка призвана содействовать определению справедливой стоимости акций и помогать инвесторам принимать решения, предоставляя необходимую информацию об уровне корпоративного управления в компаниях. Следует отметить, что рейтинг все больше становится индикатором состояния качества последнего для международных и российских стратегических, портфельных и институциональных инвесторов. Так как они заинтересованы в инвестировании и нуждаются в информации о честности, прозрачности, подотчетности и ответственности в системе руководства, как одном из условий снижения инвестиционных рисков

Динамика рейтингов корпоративного управления в российских компаниях демонстрирует повышательную тенденцию, общий уровень его относительно вырос. Вместе с тем, в практике руководства российских акционерных обществ присутствуют некоторые нерешенные проблемы: нарушение прав акционеров, трансфертное ценообразование с целью ухода от уплаты налогов, недостаточная квалификация членов совета директоров и правления, непрозрачность отчетности, отсутствие корпоративной социальной ответственности. Все эти факторы, безусловно, оказывают влияние на спрос со стороны как зарубежных, так и российских стратегических инвесторов, а, следовательно, и на стоимость фирмы [3].

1.3 Причины проблем системы корпоративного управления и меры по их устранению

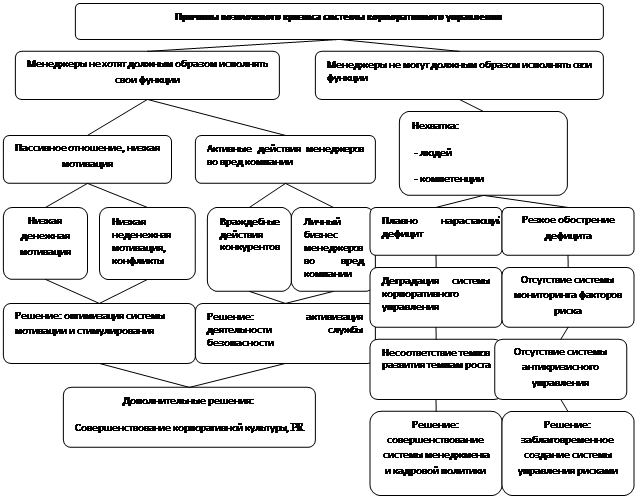

Совокупность причин, порождающих проблемы в области корпоративного управления, можно представить схематически на рисунке 1.

Рисунок 1 - Причины кризиса системы управления и возможные решения

На этой же схеме показаны области возможных решений. Однако прежде чем перейти к их более подробному освещению, необходимо рассмотреть управление рисками.

Система управления рисками заключается в последовательном исполнении основных этапов:

1) составление по возможности исчерпывающего перечня факторов, которые могут неблагоприятно сказаться на деятельности предприятия или его развитии;