Курсовая работа: Сучасна банківська система України та її роль у сучасній економіці країни

Також важливо враховувати групу фінансових факторів, до яких входять: кредитна, процентна і валютна політика Національного банку, стан грошового ринку. Особливий вплив на стан грошового ринку чинить інфляція. В умовах поступового зниження інфляції має місце істотне зменшення ринкових процентних ставок, що призводить до скорочення маржі і відповідно до падіння доходів банків. Це вимагає зміни структури банківських балансів у напрямку підвищення частки довгострокових активів.

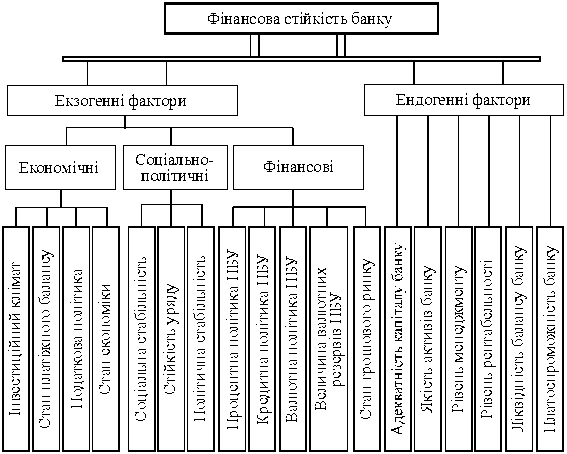

Наведені міркування стосуються вивчення екзогенних факторів, що впливають на досягнення комерційним банком фінансової стійкості. Разом з тим слід враховувати також і ендогенні фактори, які залежать від функціонування самого банку. Таким чином, залежно від характеру впливу факторів на стан фінансової стійкості комерційного банку їх можна підрозділити передусім на дві групи: ендогенні та екзогенні. До останніх, у свою чергу, слід віднести: економічні, соціально-політичні та фінансові (рис.1.2).

До економічних факторів можуть бути віднесені: стан економіки; інвестиційний клімат; стан платіжного балансу країни; рівень дефіциту державного бюджету; податкова політика. До соціально-політичних факторів слід віднести такі: соціальну стабільність; стійкість уряду; політичну стабільність. Фінансові фактори - це стан грошового ринку; кредитна, процентна і валютна політика НБУ; величина його валютних резервів. До ендогенних факторів належать: адекватність капіталу банку; якість активів банку; рівень менеджменту; рівень рентабельності; ліквідність балансу банку; платоспроможність банку. Наведені фактори є загальними для всіх комерційних банків й істотно впливають на досягнення ними стану фінансової стійкості.

![]() Рис.1.2 Класифікація факторів, що формують фінансову стійкість комерційного банку

Рис.1.2 Класифікація факторів, що формують фінансову стійкість комерційного банку

Сучасний рівень економічних знань з цих питань характеризується існуванням великої кількості різнорідних на рівні парадигми теорій, методологічних підходів і прикладних рекомендацій. Інтегральна характеристика фінансової стійкості не може бути обмежена групуванням певних кількісних показників, оскільки це якісна категорія. Виходячи з цього можна дати таке визначення фінансової стійкості комерційного банку - це спроможність банку як системи трансформування банківських ресурсів (персоналу, фінансових ресурсів, активів, обладнання та інформаційних технологій) з максимальною ефективністю і мінімальним ризи ризиком виконувати свої функції у ринковому середовищі попри вплив ендогенних та екзогенних факторів.

Щодо забезпечення фінансової стійкості банку необхідно виділити такі взаємопов’язані напрямки:

стійкість капітальної бази;

стійкість ресурсної бази;

організаційно-структурна стійкість банку;

комерційна стійкість банку.

Послідовно розглянемо складові фінансової стійкості комерційного банку.

Стійкість капітальної бази. Сукупність внесених засновниками та акціонерами власних коштів становить капітал комерційного банку. Обсяг зазначених коштів зростає у результаті ефективної банківської діяльності в процесі капіталізації прибутку, а також за рахунок додаткових внесків з боку учасників банку. Треба відзначити, що провідна роль капіталу в забезпеченні фінансової стійкості банку зумовлена його функціями.

Стійкість ресурсної бази є важливою складовою фінансової стійкості комерційного банку й охоплює такі аспекти:

залежність діяльності банку від стану економіки країни в цілому;

контроль галузевих (відомчих) фінансових потоків;

ступінь інтегрованості у систему міжбанківських відносин;

зміст і рівень співробітництва банку із суб’єктами ринкової інфраструктури (банками, клієнтами тощо);

стабільність поповнення ресурсної бази банку;

концентрація вкладів фізичних осіб у загальному обсязі пасивів банку;

обслуговування коштів бюджету тощо.

Можливості формування ресурсної бази комерційного банку під впливом зрушень на макроекономічному та мікроекономічному рівнях, ситуації на грошово-кредитному ринку, структурних коливань у доходах юридичних та фізичних осіб і, як наслідок, змін у регулюванні банківської діяльності не залишаються стабільними. Функції управління активами та пасивами на практиці безпосередньо пов’язані між собою.

Організаційно-структурна стійкість банку - це адекватність структури банку обраній стратегії розвитку та ринковій кон’юнктурі. Організаційна структура, банківські операції та інші аспекти діяльності банку регламентуються структурно-функціональними нормами, які, у свою чергу, визначають організаційно-структурну стійкість банку. За результатами аналізу очевидної структурної суперечності між спеціалізацією та універсалізацією, проведеного фахівцями, можна робити висновок про накопичення пов’язаних між собою явищ, обумовлених унікальністю такого складного соціально-економічного об’єкта, як комерційний банк. Тому далі сучасний комерційний банк доцільно розглядати як систему.

Комерційний банк можна розглядати як систему управління, що трансформує ресурси та ризики зовнішнього середовища. У діяльності банку проявляється його подвійна соціально-економічна природа. З одного боку, це самостійний фінансово-господарський суб’єкт, діяльність якого спрямована на отримання прибутку від послуг, що надаються. З іншого боку, це кредитна інституція, ключовий елемент інфраструктури фінансово-кредитного сектора економіки. Роль комерційного банку як соціальної інституції слід розуміти з позиції його соціально-вартісного виміру на відміну від інших комерційних структур.

В Україні зберігається імперативний характер впливу держави та її органів на діяльність комерційних банків. Лише великі банки, їх керівництво здатні впливати на економічну політику уряду. Малі ж та середні за розмірами комерційні банки не в змозі впливати на економічне оточення.

Отже, держава та її органи цілеспрямовано впливають на комерційний банк у частині його взаємовідносин із зовнішнім середовищем, ухвалюючи закони і встановлюючи нормативи, обов’язкові для виконання комерційним банком, що істотно впливає на його діяльність. Комерційний банк як суб’єкт взаємовідносин із зовнішнім економічним середовищем є об’єктом як цілеспрямованого впливу з боку держави, так і випадкового впливу за наявності у нього можливості самостійно визначити пріоритетність своїх дій і рішень на основі власних цілей діяльності. Таким чином, центральній проблемі функціонування комерційного банку можна дати таке визначення: це проблема забезпечення стійкості діяльності комерційного банку, тобто здатність виконувати свої функції з максимальною ефективністю та мінімальним ризиком, витримуючи при цьому зовнішній вплив.

В основі комерційної стійкості банку лежить розвиненість його зв’язків з іншими суб’єктами ринкової інфраструктури (рівень взаємовідносин з державою, з іншими комерційними банками, з клієнтами, з дебіторами та кредиторами). Вона залежить від розмірів власного капіталу банку, інтенсивності зв’язків із ринком, потужності і стабільності кредитно-інвестиційного портфеля, характеру банківської експансії щодо розширення ринку банківських продуктів, широти міжбанківських зв’язків і довіри банків-партнерів. Підтримання банком фінансової стійкості дає змогу зберегти конкурентоспроможність на кредитному ринку. Проте це дуже складне завдання.

У підтримці фінансової стійкості комерційного банку зацікавлений не лише він сам, а й банківська система країни в цілому. Регулювання цього процесу перебуває у центрі управлінської діяльності центральних банків фактично всіх розвинутих країн.

Розробка методики аналізу банківської діяльності дозволяє визначити стан ліквідності, доходності і степеню ризику окремих банківських операцій, виявити джерела власних і залучених засобів, структуру їх розміщення на конкретну дату чи за деякий період, а також встановлює спеціалізацію і значимість окремих банків в банківській системі України.