Курсовая работа: Сучасна банківська система України та її роль у сучасній економіці країни

Вказана інструкція розкриває принципи визначення узагальнюючої оцінки (рейтингу) фінансового стану комерційного банку. Система рейтингу включає такі складові:

1. Достатність капіталу - оцінка розміру капіталу банку з точки зору його достатності для захисту інтересів вкладників та підтримання платоспроможності.

2. Якість управління (менеджменту) - оцінка методів управління банком із точки зору ефективності діяльності, встановлення порядку роботи, методів контролю, дотримання існуючих нормативних актів та чинного законодавства. Якість активів - спроможність забезпечити повернення активів, аналіз позабалансових рахунків, а також вплив наданих проблемних кредитів на загальний фінансовий стан банку.

3. Доходність - оцінка банку з точки зору достатності його доходів для перспективи розвитку.

4. Ліквідність - спроможність банку виконати як звичайні, так і непередбачені зобов’язання.

Аналізуючи рівень фінансової стійкості банку, особливо важливо правильно вибрати необхідні аналітичні показники. Залишається предметом наукових дискусій корисність показника, що характеризує відношення залучених засобів (зобов’язань банку) до власного капіталу (тобто його платоспроможності). Не слід наділяти його універсальною здатністю оцінювати економічну незалежність, надійність і ліквідність банку. Поліпшення зазначених показників прямо не коригується зі зниженням припливу залучених засобів. Навіть за умови ізоляції від грошово-кредитного ринку і залучення депозитів в обсязі, меншому або навіть рівному капіталу, не можна виключити можливість різкого зменшення фінансової стійкості банку і його банкрутства.

Об'єктивну оцінку фінансової стійкості банку можна зробити лише на основі аналізу розміщення залучених засобів, здатності активів приносити доходність і підтримувати ліквідність. Відношення ж обсягу позичкових засобів до власного капіталу характеризує інший бік діяльності банку - рівень його активності в акумуляції тимчасово вільних засобів, що є для банку основним джерелом його кредитної та інвестиційної діяльності. Оптимальний обсяг залучених банком ресурсів визначається безпекою і доходністю їх розміщення, рівень яких через норматив достатності капіталу характеризується зваженими (з урахуванням ризику) активами. При зниженні якості кредитів та інших активів, що обертаються на ринку, банк змушений обмежувати приплив депозитів до рівня, адекватного їх реальній ефективності.

Загальне соціально-економічне і політичне становище на Україні призвело до крайньої нестійкості на фінансовому ринку, становище ускладнилось тим, що зростаюча неспроможність комерційних банків здійснювати платежі, видавати довгострокові кредити для розвитку реального капіталу незворотньо відобразиться на платоспроможності підприємств і спровокує подальший спад виробництва. У стані економічного спаду комерційні банки працюють з підвищеним ризиком. Про це свідчать найпоширеніші причини банкрутства банків:

невдалі пошуки учасників нового капіталу;

надання сумнівних кредитів;

невдала торгівля заставними цінними паперами;

операції по торгівлі облігаціями;

корупція в рядах вищого менеджменту;

некваліфіковане керівництво, яке не вміє вчасно розпізнати ризик втрати активів, зростання банківських видатків;

перевищення пропозиції над попитом;

неякісний аналіз інформації про ситуацію на фінансовому ринку і клієнтах банку.

1.2 Досягнення фінансової стійкості як умова ефективності діяльності банківської установи

У сучасних умовах низький рівень банківського менеджменту зумовлює погіршення надійності банківської діяльності і навіть банкрутство багатьох вітчизняних комерційних банків.

Специфіка управління комерційними банками країни така, що останні змушені працювати в умовах нестабільної економічної ситуації. Це відбивається на якості банківських продуктів і способах управління банківським портфелем. Серед факторів, що впливають на діяльність вітчизняних комерційних банків, слід виділити такі:

спад виробництва та нерентабельність багатьох підприємств - клієнтів банку;

інфляційні тенденції у грошово-кредитній сфері;

нерозвиненість фондового ринку;

значні коливання процентних ставок;

неплатежі з боку клієнтів банку та підприємств відносно один одного;

порушення фінансового законодавства;

відсутність повноцінної інформації про учасників ринку.

Разом з тим ефективне управління, що веде до успіху, допускає прогнозування та своєчасне передбачення можливих змін, пристосування до них і контроль за їх рухом. Акціонери, депоненти і працівники банку розраховують на такий рівень управління діяльністю банку, який зможе забезпечити безпеку фондів і заощаджень, а також прибутковість операцій. У зв’язку з цим поняття ефективного управління охоплює такі основні напрямки: стратегічне планування; маркетинг; управління технологічним розвитком; фінансовий контроль; підготовка кадрів. Розглянемо виділені напрямки докладніше.

Під стратегією комерційного банку розуміють вчення про найбільш ефективну його діяльність. Стратегічне планування - це розроблення поточних та перспективних планів і контроль за їх виконанням. Управління банком здійснюється на трьох основних рівнях: вищим керівництвом; керівниками філій і відділень; керівниками спеціалізованих функціональних відділів.

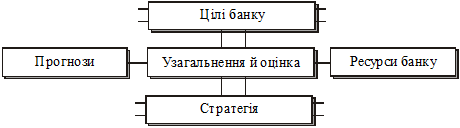

Планування являє собою вид діяльності, з допомогою якого банк визначає свою програму дій. Вироблення стратегії є кінцевим етапом планування і дає змогу найбільш повно використовувати наявні ресурси для досягнення намічених цілей з урахуванням прогнозних оцінок. Роль планування підвищується з посиленням конкурентної боротьби в банківській сфері. Схема організації планування подана на рис.2.3