Курсовая работа: Учет кредитов на примере ОАО Металлургический завод им АК Серова

В разделе «Общая информация о предприятии» заявки указывается форма собственности предприятия, сфера деятельности и характеристика продукции и рынка продукции, основные акционеры и учредители, контактная информация.

В разделе «Финансовая информация о предприятии» указывается размер уставного капитала, наличие в обороте заемных средств, их структура и сроки возврата, список выданных гарантий и поручительств, сумма кредиторской и дебиторской задолженностей. Расшифровка данных задолженностей в специальной форме, предложенной банком, прилагается к заявке.

В разделе «Информация по запрашиваемому кредиту» указывается сумма запрашиваемого кредита, подробное описание целей кредита, которое расшифровывается в бизнес-плане или технико-экономическом обосновании, которое прилагается к заявке; также в данном разделе указываются предполагаемые формы обеспечения кредита и прочие условия, касающиеся предоставления кредита.

К заявке, кроме вышеперечисленных документов прилагаются копии учредительных документов, баланс на отчетную дату, отчет о финансовых результатах, копии договоров, справок и других документов, подтверждающих предоставленные расчетные данные, а также документы, подтверждающие право владения закладываемым имуществом. Если предприятие желает получить кредит в свободно конвертируемой валюте, то необходимо также предоставить документы, аргументирующие необходимость такого кредита (контракт на выполнение работ или закупку товаров, оборудования, заключенный с иностранной фирмой).

В заключении сотрудником банка описывается кредитная история предприятия, его деловая репутация, анализ финансового состояния, характеристика достоверности расчетов и возможности выполнения запланированных показателей, перечень основных рисков, делаются выводы о целесообразности выдачи кредита и предлагаются условия кредитования. В зависимости от величины кредита решение о его выдаче принимается либо руководством кредитного отдела, либо кредитным комитетом. Решение о выдаче особо крупных кредитов принимается Советом банка либо Общим собранием акционеров.

После одобрения заявки на кредит и принятия коммерческим банком решения о его выдаче, оформляется и подписывается обеими сторонами кредитный договор. В дальнейшем кредитные взаимоотношения предприятия с банковской организацией строятся на основе заключенного кредитного договора.

Заключение кредитных договоров происходит в несколько этапов:

1. Формирование содержания кредитного договора клиентом-заемщиком (вид кредита, сумма, срок, обеспечение и т.д.).

2. Рассмотрение банком представленного клиентом проекта кредитного договора и составление заключения о возможности предоставления кредита вообще и об условиях его предоставления в частности (при положительном решении вопроса). На этом этапе банки определяют:

а) кредитоспособность потенциальных заемщиков, т.е. способность их своевременно вернуть ссуду. Проверка кредитоспособности является предпосылкой заключения кредитного договора. Банк в процессе этой работы реализует предоставленное ему рыночными условиями хозяйствования право на выбор субъекта кредитной сделки, сообразуясь со своими экономическими интересами;

б) свои возможности предоставить кредит предприятию в требуемой им сумме исходя из имеющихся в наличии кредитных ресурсов, возможностей их увеличения за счет своей депозитной и процентной политики, привлечения межбанковских кредитов, рефинансирования в ЦБ РФ и т.д.

3. Совместная корректировка кредитного договора клиентом и банком до достижения взаимоприемлемого варианта и представления его на рассмотрение юристов.

4. Подписание кредитного договора обеими сторонами, т.е. придание ему силы юридического документа.

Срок возврата полученных средств заемщиком определяется либо в кредитном договоре, либо в срочном обязательстве документе, которым оформляется получение заемщиком каждой суммы в пределах общей суммы кредитного договора.

1.2.2 Виды обеспечения кредита

Для бухгалтерии предприятия кредитный договор является основным документом, подтверждающим получение кредита, выплату процентов, пеней, комиссий и других выплат банку со стороны предприятия. В зависимости от условий кредитного договора между предприятием и банком могут быть заключены и другие договора, предусмотренные в кредитном договоре.

Банки предоставляют кредиты на определенные цели (приобретение оборудования, строительство и т.п.), которые фиксируются в кредитном договоре и создают для заемщика обязанность использовать полученные средства строго по назначению. Если заемщик направляет заемные средства на финансирование затрат, не предусмотренных в кредитном договоре, то банк имеет право досрочного взыскания кредита.

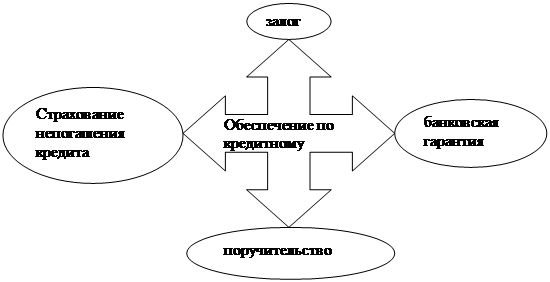

Рис. 1.4 Виды обеспечения кредита.

Залог возникает в силу договора, который может быть отдельным договором или частью кредитного договора. Договор залога предусматривает, что кредитор- залогодержатель (в данном случае - банк) по обеспеченному залогом обязательству (обязательству возвратить кредит) имеет право в случае неисполнения обязательства (невозвращения заемных средств) должником (заемщиком) удовлетворить свои требования из стоимости заложенного имущества (получить причитающуюся ему по кредитному договору сумму после продажи имущества) преимущественно перед другими кредиторами должника-залогодателя (заемщика).

Поручительство возникает из договора, по которому поручитель обязывается перед кредитором другого лица отвечать за исполнение последним его обязательства. Применительно к кредитному договору поручитель обязывается в случае полного или частичного невозвращения кредита (неуплаты процентов по нему) выплатить сумму задолженности заемщика банку.

Банковская гарантия - это письменное обязательство банка, иного кредитного учреждения или страховой организации (гаранта) уплатить кредитору принципала (получателя гарантии) определенную денежную сумму по представлению этим кредитором требования о ее уплате. Таким образом, при получении кредита организация может обратиться в другой банк или страховое общество, которые за определенное вознаграждение выдадут письменное обязательство погасить задолженность организации перед банком по кредитному договору.

Страхование непогашения кредита заключается в добровольном страховании ответственности заемщика по кредитному договору и основывается на договоре, в силу которого страховая организация обязуется за обусловленную плату (страховые платежи) со стороны заемщика возместить банку убытки, возникающие в случае непогашения кредита заемщиком.

1.3 Учет коммерческих кредитов по сферам их функционирования

1.3.1 Кредиты для приобретения основных фондов

Не каждая организация в состоянии изыскать средства, необходимые для покупки имущества, техники или производственного оборудования. Ведь все это стоит немалых денег, и зачастую потратить их так, чтобы это не отразилось на работе предприятия и на его финансовом положении, просто невозможно. А у некоторых таких сумм вообще нет. Поэтому многие организации берут в банке кредит на покупку оборудования, и к тому моменту, как закончится срок договора, возвращают банку долг с процентами.

Важным моментом является то, что проценты по такому кредиту включаются в стоимость приобретенных основных средств.

Чтобы купить основные средства, предприятие берет в банке краткосрочный или долгосрочный кредит. Обычно организации на приобретение основных фондов берут долгосрочные кредиты, а на приобретение оборотных фондов – краткосрочные, но это не правило.

Получение долгосрочного кредита в учете отражается следующим образом.