Курсовая работа: Управление финансовой устойчивостью предприятия

Относительные показатели ликвидности

Как было ранее сказано, платежеспособность – это внешнее проявление финансовой устойчивости. Для оценки платежеспособности, иными словами, для оценки финансовой устойчивости в краткосрочной перспективе организации используются три относительных показателя, различающиеся набором ликвидных активов, рассматриваемых в качестве покрытия краткосрочных обязательств.

1). Коэффициент абсолютной ликвидности

Наиболее ликвидными активами являются, конечно, денежные средства. Следом за денежными средствами идут краткосрочные финансовые вложения – обычно легко реализуемые и относительно надежные временные вложения денежных средств. В действительности они рассматриваются как денежные эквиваленты, которые могут быть легко превращены в денежные средства, но при этом обеспечивают предприятию прибыль. Отношение денежных средств и их эквивалентов к текущим пассивам предприятия называется коэффициентом абсолютной ликвидности. Коэффициент абсолютной ликвидности показывает, какую часть текущей краткосрочной задолженности организация может погасить в ближайшее время за счет денежных средств и приравненных к ним финансовых вложениях. Нормативное значение коэффициента находится в диапазоне 0,2 – 0,4.

2). Коэффициент текущей ликвидности

Коэффициент текущей ликвидности (коэффициент покрытия) широко используется для оценки текущей платежеспособности предприятия. Этот коэффициент вычисляют делением величины оборотных активов на величину краткосрочных обязательств.

В этой дроби числитель представляет ликвидные активы, т.е. денежные средства, их эквиваленты, краткосрочную дебиторскую задолженность и запасы, которыми располагает компания. Знаменатель показывает ближайшую потребность в денежных средствах. Кредиторы хотели бы, чтобы числитель превышал знаменатель.

У рассматриваемого коэффициента есть существенные недостатки: он не учитывает различий в составе оборотных активов: во-первых, некоторые из них более ликвидны, чем другие; во-вторых, размер оборотных активов в большей степени зависит от масштабов деятельности компании и эффективности управления ими, чем от необходимости оплачивать свои обязательства. Поэтому у нормально функционирующих предприятий со стабильным спросом на их продукцию, быстрой оборачиваемостью оборотных средств низкие значения коэффициента текущей ликвидности не являются опасными для платежеспособности предприятия. Но в условиях возникающих сбоев в производственно-коммерческой деятельности предприятия это может привести к тому, что у предприятия возникнут проблемы с денежными средствами, несмотря на высокое значение коэффициента текущей ликвидности. Рекомендуемое среднее значение 2 учитывает возникновение подобных рисков и необходимости срочной распродажи имеющихся активов, что неизбежно приводит к значительному снижению их продажной стоимости в сравнении с балансовой. В связи с этим некоторые авторы называют этот показатель коэффициентом ликвидационного типа, т.е. коэффициентом, характеризующим способность предприятия срочно погасить имеющиеся текущие обязательства при условии продажи оборотных активов с двукратной потерей их стоимости.

3) Коэффициент срочной ликвидности

Вычисление этого коэффициента очень похоже на то, которое осуществляется при определении текущей ликвидности. Единственное отличие в том, что из оборотных активов вычитаются товарно-материальные запасы и полученный результат делится на величину краткосрочных обязательств.

Причина вывода из состава оборотных активов товарно-материальных запасов заключается в том, что они могут оказаться низколиквидными. Термин «ликвидность» применяется для обозначения того, насколько быстро и полно актив может быть трансформирован в денежные средства, если это потребуется.

На практике встречаются ситуации, когда у компании коэффициент текущей ликвидности – величина относительно постоянная, а коэффициент срочной ликвидности все время снижается. Это очень серьезное предупреждение о надвигающейся опасности, свидетельство того, что товарно-материальные запасы растут относительно дебиторской задолженности и денежных средств.

Вывод из состава оборотных активов товарно-материальных запасов также объясняется и тем, что оценка ликвидности многих типов запасов трудоемка и часто бывает очень приблизительной, а их реализация может потребовать значительных затрат времени или оказаться малопредсказуемой. Более точной является оценка денежных средств и дебиторской задолженности, вероятность и срочность продажи которой значительно выше, чем запасов. Именно поэтому для оценки способности предприятия погасить свои обязательства в ближайшее время пользуются коэффициентом быстрой ликвидности и отдают ему предпочтение перед многими другими. Нормативное значение данного коэффициента – 1.

Таким образом, коэффициенты ликвидности являются широко применяемыми показателями краткосрочной платежеспособности компаний, однако у них есть один общий недостаток – они дают только статическую картину положения дел, точнее сказать, положения дел на одну дату – дату составления последнего баланса [2].

В таблице 1 представлена сводная таблица относительных показателей ликвидности предприятия, характеризующих финансовую устойчивость в краткосрочной перспективе.

Таблица 1 – Показатели ликвидности

| Показатель | Условное обозначение | Экономическое содержание | Рекомендуемое значение | Тенденция изменения |

|

1. Коэффициент абсолютной ликвидности (коэффициент непосредственной ликвидности, норма располагаемых средств, промежуточный коэффициент ликвидности) | Kл. абс | Показывает, какую часть своих краткосрочных долговых обязательств предприятие может оплатить располагаемыми средствами (на дату составления баланса) немедленно или через небольшой промежуток времени | 0,2 – 0,3рекомендуемое значение 0,2 показывает, что ден. средства и крат. фин. вложения должны составлять 10% | Превышение рекомендованного значения свидетельствует, что предприятие имеет больше средств, чем необходимо для удовлетворения прогнозируемых потребностей, а избыток средств приносит мало прибыли или не дает её совсем |

| 2. Коэффициент срочной(быстрой) ликвидности(коэффициент ликвидности, промежуточный коэффициент покрытия) | Kл. сроч | Показывает, какую часть своих краткосрочных долговых обязательств предприятие может оплатить, не прибегая к ликвидации запасов | 0,7 – 0,8рекомендуемоезначение 0,7показывает, чтодебиторскаяЗадолженностьдолжна составлять 25% | Способность погасить свои долговые обязательства зависит от покупателей, необходимо изучить способы финансирования представленных покупателями кредитов, при наличии просроченной дебиторской задолженности зачение к-та будет завышенным |

| 3. Коэффициент текущейликвидности(общий коэффициент покрытия) | Kл. тек | Показывает, в какой кратности оборотные активы превышают краткосрочные долговые обязательства предприятия, зависит от срока превращения ликвидных активов в наличные деньги | 2,0 – 2,5рек. знач. 2,0показывает, что в составе оборотных активов запасы должны составлять 65% | Если показатель больше рекомендуемого значения, то это свидетельствует о том, что предприятие имеет больше оборотных активов, чем может их использовать |

Определение типа финансовой устойчивости на основе показателя излишка или недостатка средств для формирования запасов

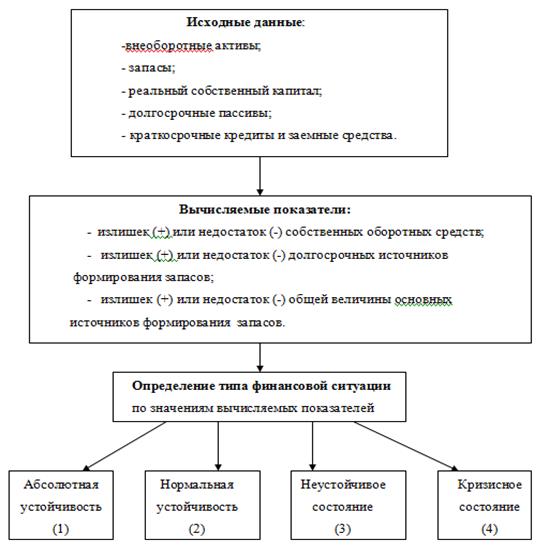

На рисунке 1 представлена последовательность определения типа финасовой устойчивости.

Рис. 1 – Последовательность определения типа финансовой устойчивости

Итак, абсолютными показателями финансовой устойчивости являются показатели, характеризующие степень обеспеченности финансовых запасов и затрат объединения предприятийисточниками их формирования. На практике для характеристики источников формирования финансовых запасов определяют три основных показателя:

1) Собственный оборотный капитал, определяемый как разница между величиной источников собственных средств (собственного капитала) и величиной внеоборотных активов. Его увеличение по сравнению с предыдущим периодом свидетельствует о дальнейшем развитии предприятия.

СОС = СК- ВА = стр.490- стр.190(3)

где СОС – собственные оборотные средства;

СК – величина источников собственного капитала;

ВА – величина внеоборотных активов;

2) Постоянный (перманентный капитал): наличие собственных средств и долгосрочных заемных источников формирования запасов и затрат, то есть с учетом долгосрочных кредитов и заемных средств.