Курсовая работа: Управління ліквідністю банку

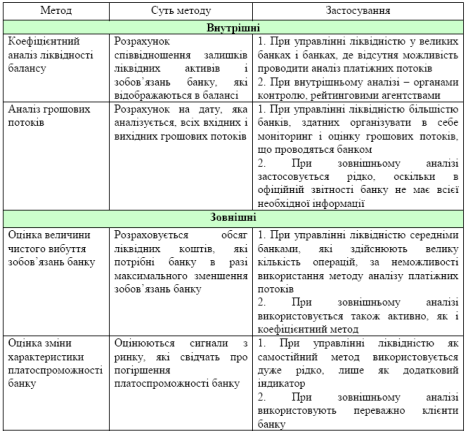

Методи оцінки ліквідності банку

Різні коефіцієнти переважно розраховуються як співвідношення між обсягами активів і відповідних зобов'язань. Розрахунок коефіцієнтів ліквідності у вигляді економічних нормативів входить до складу обов'язкової звітності банків і використовується регуляторами для контролю за рівнем ліквідності кредитних організацій.

Виділяють три основні групи коефіцієнтів:

1. Коефіцієнти для розрахунку обсягу і структури зобов’язань банку.

2. Коефіцієнти для визначення обсягу і структури ліквідних коштів, що знаходяться на балансі банку.

3. Коефіцієнти, що дають можливість визначити здатність виконання банком своїх зобов’язань за рахунок ліквідних активів.

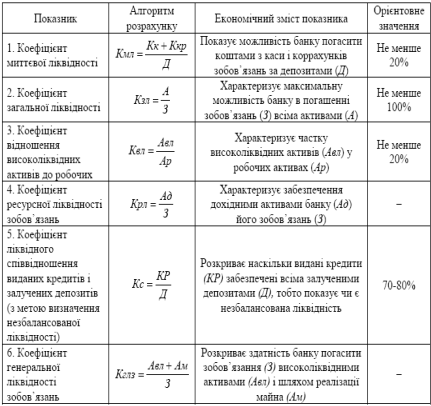

Як правило, визначається один (або декілька) основних коефіцієнтів для оцінки ліквідності. Інші слугують додатковими (допоміжними), які допомагають детальніше дослідити той чи інший аспект оцінки ліквідності (табл. 2).

Таблиця 2.

Показники ліквідності балансу банку

Найбільш поширеним основним коефіцієнтом є коефіцієнт миттєвої ліквідності (Quick, або “лакмусовий папірець”), за яким може здійснюватися факторний аналіз.

Використання перелічених та інших показників допомагає всебічно аналізувати потреби й стан ліквідності, а також точніше оцінювати ризик незбалансованої ліквідності банку. Розробивши внутрішньобанківську систему деталізованих показників ліквідності, менеджмент матиме змогу контролювати оперативні дані та планувати діяльність з урахуванням специфіки операцій конкретного банку. Достовірне визначення потреби банку в ліквідних коштах є важливою складовою процесу управління банківською ліквідністю.

Показником, який характеризує стан ліквідної позиції банку, є розрив ліквідності (GAP) – різниця між сумою надходжень і сумою використаних коштів. Якщо наявні ліквідні засоби за обсягом перевищують їх використання, то існує додатний розрив ліквідності (GAP > 0). Це той надлишок ліквідних засобів, який необхідно швидко інвестувати в дохідні активи до виникнення потреби в грошових коштах. Коли потреба в ліквідних засобах за обсягом перевищує їх наявність, то банк має від'ємний розрив (дефіцит) ліквідності (GAP < 0) і перед ним постає завдання пошуку найдешевших і найдоступніших джерел поповнення ліквідних коштів.

2. Еволюція вимог НБУ щодо нормативів ліквідності комерційного банку

З метою забезпечення стабільної діяльності банків та своєчасного виконання ними зобов'язань перед вкладниками, а також запобігання неправильному розподілу ресурсів і втраті капіталу через ризики, що притаманні банківській діяльності, Національним банком було затверджено Інструкцію про порядок регулювання діяльності банків в Україні (постанова НБУ № 368 від 28.08.2001).

Ця Інструкція встановлює порядок визначення регулятивного капіталу банку та такі економічні нормативи, що є обов'язковими до виконання всіма банками :

нормативи капіталу:

· мінімального розміру регулятивного капіталу (Н1),

· адекватності регулятивного капіталу/платоспроможності (Н2),

· співвідношення регулятивного капіталу до сукупних активів (Н3),

нормативи ліквідності:

· миттєва ліквідність (Н4),

· поточна ліквідність (Н5),

· короткострокова ліквідність (Н6);

нормативи кредитного ризику:

· максимального розміру кредитного ризику на одного контрагента (Н7),

· великих кредитних ризиків (Н8),

· максимального розміру кредитів, гарантій та поручительств, наданих одному інсайдеру (Н9),

· максимального сукупного розміру кредитів, гарантій та