Реферат: Анализ ликвидности платежеспособности и финансовой устойчивости организации

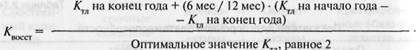

Если значение коэффициента восстановления больше единицы, то при сохранении сложившейся положительной динамики коэффициента текущей ликвидности в течение шести месяцев организация имеет реальную возможность восстановить платежеспособность; если меньше единицы, то в течение шести месяцев организация не сможет восстановить платежеспособность; следовательно, ей необходимо разработать и реализовать комплекс мер по ускорению оборачиваемости оборотных средств для более активного их роста, что, в свою очередь, зависит от активизации продаж.

Если на отчетную дату фактические значения коэффициента Ктл > 2 и Ксос > 0,1, то организация считается платежеспособной, а структура ее баланса — удовлетворительной. В данной ситуации при отрицательной динамике коэффициента текущей ликвидности за анализируемый год делается прогноз на три следующие за отчетной датой месяца о возможности утраты платежеспособности, для чего рассчитывается коэффициент утраты платежеспособности на 3 месяца:

Величина Кутр меньше единицы свидетельствует о том, что при сохранении сложившейся отрицательной динамики коэффициента текущей ликвидности организация имеет реальную угрозу потери платежеспособности в течение трех месяцев. Если Квосст больше единицы, то в течение трех месяцев организация останется платежеспособной.

Коэффициентный метод анализа ликвидности имеет как преимущества, так и недостатки.

Преимущества:

- позволяет показать, какова возможность организации ответить по своим обязательствам различными видами оборотных активов, для превращения которых в денежные средства либо совсем не требуется времени, либо требуется время, соответствующее периоду их оборота;

- характеризует уровень покрытия краткосрочных обязательств оборотными активами;

- свидетельствует о степени соответствия достигнутого уровня ликвидности оборотных активов их оптимальному значению. Недостатки:

- коэффициенты ликвидности можно рассчитать поданным баланса, т.е. значительно позже отчетной даты;

- критериальные значения коэффициентов ликвидности не ранжированы в зависимости от вида деятельности, масштабов и специфики организации;

- группировка активов и обязательств по балансовым данным носит достаточно условный характер, так как балансовая величина некоторых показателей может существенно отличаться от их реальной ликвидной величины (например, в результате различий в формировании учетной политики, при наличии в составе обязательств так называемых неденежных).

Анализ финансовой устойчивости организации

Финансовая устойчивость является неоднозначной характеристикой деятельности организации. Ее следует понимать как способность наращивать достигнутый уровень деловой активности и эффективности бизнеса, гарантируя при этом платежеспособность, повышая инвестиционную привлекательность в границах допустимого уровня риска.

Задача обеспечения финансовой устойчивости состоит в том, чтобы в основе политики финансирования бизнеса соблюдался баланс между наращением объема финансовых ресурсов и сопутствующим этому процессу ростом финансовой зависимости, с одной стороны, и достижением такого прироста отдачи (эффективности) финансовых ресурсов, который мог бы компенсировать и мление финансовых рисков, с другой стороны. Для предотвращения (или, по крайней мере, минимизации) финансовых рисков необходимо соблюдать обязательное в финансовом планировании требование осмотрительности, соблюдение которого может выражаться в формировании различных внутренних резервов на случай возникновения непредвиденных обстоятельств, которые могли бы привести к утрате финансовой устойчивости.

Главное условие обеспечения финансовой устойчивости организации — рост объема продаж, который является источником покрытия текущих затрат, формирует необходимую для нормального функционирования величину прибыли. Благодаря росту при были укрепляется финансовое положение организации, появляются возможности расширения бизнеса, вложения средств в совершенствование материально-технической базы, освоение новых технологий и пр.

Залогом устойчивого финансового состояния организации является наличие у нее достаточного объема средств для формирования структуры активов, отвечающей сложившимся и перспективным потребностям бизнеса. Для этого необходимы надежные и по возможности относительно недорогие источники формирования активов, которыми, как правило, становятся заемные средства. Привлекая их в хозяйственный оборот, организация должна представлять возникающие в связи с этим финансовые последствия: неизбежное повышение финансовых рисков, удорожание заемных средств, неблагоприятное воздействие этих факторов на финансовые показатели.

Анализ финансовой устойчивости организации позволяет сформировать представление об истинном финансовом положении и оценить финансовые риски, сопутствующие ее деятельности.

Финансовое положение организации оценивается по состоянию на отчетную дату поданным бухгалтерской отчетности, и в первую очередь бухгалтерского баланса. Первичным проявлением неудовлетворительного финансового состояния организация считается наличие непокрытого чистого убытка (строка 470 баланса), чистого убытка отчетного и предыдущего года (строка 190 отчета о прибылях и убытках); устойчивое снижение валюты баланса (отрицательная динамика показателей баланса по строке 300 или 700); просроченная кредиторская задолженность, не погашенные в срок займы и кредиты (информация об этих показателях должна быть раскрыта в пояснениях к финансовой отчетности организации).

Конкретные причины негативных финансовых результатов, неэффективного управления денежными потоками могут быть различными, а их последствия выражаются в снижении объема продаж из-за низкой конкурентоспособности продукции, просчетов в маркетинговой, производственной, финансовой или инвестиционной политике и т.д.

Для получения адекватных выводов об уровне финансовой устойчивости организации целесообразно пользоваться данными отчетности за 2—3 года, чтобы отличить разовую неустойчивость, вызываемую зачастую случайными факторами, от хронической, причины которой следует искать в производственно-хозяйственной деятельности, уровне управления, в том числе и уровне финансового менеджмента организации. В рамках анализа финансовой отчетности о высоком уровне плисовой устойчивости организации будут свидетельствовать высокие значения показателей, отражающих платежеспособность; ликвидность баланса; кредитоспособность; оборачиваемость средств; рентабельность.

Объектами анализа финансовой устойчивости организации являются:

• наличие и размещение капитала, эффективность его использования;

• оптимальность структуры пассивов (соответствие уровня финансовой независимости степени финансового риска);

• оптимальность структуры активов (соответствие уровня ликвидности активов степени производственного риска);

• платежеспособность и инвестиционная привлекательность;

• вероятность банкротства;

• порог рентабельности и запас финансовой прочности.

К основным задачам анализа финансового состояния организации относятся: