Реферат: Банковская система РФ основы функционирования и проблемы развития

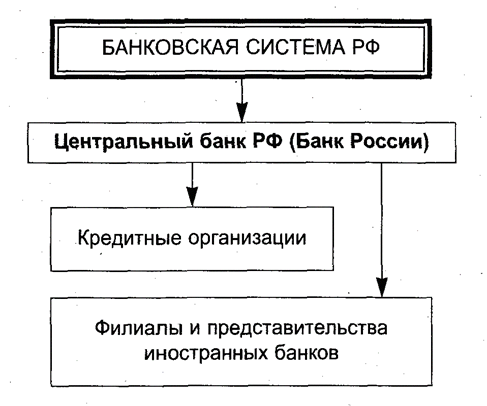

Рис.1. Структура банковской системы

В банковскую систему следует включать все те и только те экономические организации, которые регулярно выполняют либо все или большинство, либо хотя бы отдельные банковские операции, т.е. банки (центральный и коммерческие) и фактические НКО, а в качестве ее условного элемента инфраструктурного характера — вспомогательные организации (специализированные организации, которые сами банковских операций не проводят, но обеспечивают деятельность банков и иных кредитных организаций: торговые площадки», фирмы по аудиту банков, кредитные бюро, организации, определяющие рейтинги банков, обеспечивающие их специальным оборудованием и материалами, информацией, специалистами, агентства, консультирующие клиентов банков, обеспечивающие возврат банкам просроченных долгов, и т.д.).

Банковская система России включает в себя (без учета вспомогательных организаций):

• Банк России;

• Агентство страхования вкладов (АСВ) как элемент верхнего уровня банковской системы;

• отечественные коммерческие банки и НКО;

• филиалы и иные территориально удаленные подразделения (кроме представительств) отечественных коммерческих банков и НКО на территории РФ;

• зарубежные филиалы отечественных коммерческих банков и НКО;

• российские загранбанки и их филиалы за рубежом;

• действующие в России дочерние банки (и НКО) иностранных банков (и НКО), а также филиалы указанных дочерних организаций на территории РФ;

• действующие в России филиалы банков (и НКО), не являющихся резидентами РФ.

Много недоразумений обычно вызывает вопрос об уровнях банковской системы. Мировая и отечественная банковская практика и теория говорят, что совокупность действующих в стране банков и иных кредитных организаций может иметь одно- либо двухуровневую организацию. Первый уровень (ярус), верхний, — центральный банк (иногда этот уровень может включать в себя и некоторые другие элементы), второй уровень (ярус), нижний, базовый, — коммерческие банки и прочие кредитные организации (небанковские). Иных принципиальных вариантов не существует. Развитая банковская система как элемент рыночной экономики должна и может быть только двухуровневой.

Нижний уровень этой системы имеет сложную структуру. Этот уровень включает в себя по крайней мере два крупных блока — коммерческие банки и прочие кредитные организации (а если считать вспомогательные организации, то три блока). Все организации, входящие в указанные блоки, являются коммерческими, находятся на одном уровне логически и фактически. Следовательно, все элементы нижнего яруса банковской системы занимают один уровень, поскольку, с одной стороны, не зависят друг от друга, равноправны, могут согласовывать свои действия по принципу координации или конкурировать, а с другой — все они в равной мере должны подчиняться контролю и регулированию со стороны центрального банка, с которым находятся в отношениях субординации.

Каждый из блоков, в свою очередь, также имеет достаточно сложную структуру и распадается на многоэлементные подуровни. Так, коммерческие банки могут классифицироваться на самые разнообразные виды на основе разных критериев. Например, по общепринятому критерию формы собственности банки должны быть поделены на четыре вида: государственные; частные; кооперативные; смешанные.

По характеру деятельности все коммерческие банки делятся на реально универсальные и фактически специализированные. На самом деле каждый универсальный банк (т.е. реально проводящий максимально широкий круг операций) обычно в каждый данный момент времени специализируется на ограниченном числе операций (использует на их проведение большую часть своих ресурсов). Равным образом в условиях России так называемые специализированные банки также проводят все требуемые Законом и нужные клиентам операции. В результате сама классификация в значительной мере условна.

Еще один возможный критерий — модель (стратегия) выстраивания бизнеса, т.е. модель поведения на рынке. С этой точки зрения наш банковский сектор также весьма неоднороден. Показательны в этом плане 30 крупнейших банков страны. Они легко структурируются в четыре группы: банки сырьевых отраслей, крупные банки с государственным участием, банки с иностранным капиталом и другие крупные банки с российским капиталом.

Так, банки первой группы больше других привлекают средства предприятий, много денег держат за границей, мало кредитуют российскую экономику (в основном «свои» финансово-промышленные группы). Банки второй группы явно лидируют в части привлечения средств населения (Сбербанк) и вложений в государственные ценные бумаги. Банки второй и четвертой групп собственные капиталы и привлекаемые средства предприятий и населения направляют в основном на нужды российской экономики. Банки третьей группы собирают главным образом деньги нерезидентов, работающих в России, кредитуют российскую экономику, однако свободные деньги в значительных объемах направляют за границу в свои материнские банки.

Еще один критерий — способ участия в рыночных процессах. На его основе коммерческие банки можно разделить на два вида: проводящие все свои рыночные операции индивидуально, в одиночку; проводящие отдельные операции в кооперации с другими банками как юридически самостоятельными лицами, т.е. в составе тех или иных банковских объединений, групп, холдингов.

Таким образом, банковская система состоит из четырех элементов (из трех элементов — без вспомогательных организаций), которые группируются в два уровня. И каждый уровень, каждый базовый элемент системы имеет сложную внутреннюю структуру.

1.2 Функции банковской системы

Состав функций банковской системы может быть следующим:

1. Посредничество банков в кредитовании. Банки, с одной стороны, аккумулируют временно свободные денежные средства юридических и физических лиц, с другой – кредитуют население, предприятия, государство, а также другие банки. Банки выступают посредниками между конечными заемщиками и кредиторами, превращая временно свободные, неработающие деньги в работающий капитал, расширяя масштабы функционирующего в обществе капитала, ускоряя его оборачиваемость и повышая общую эффективность экономики. Банки концентрируют такие массивы капитала, которые в состоянии финансировать реализацию кредитов, непосильных даже крупным производственным структурам.

2. Посредничество в платежах и расчетах – изначальная и основополагающая функция банков. В рыночной экономике все хозяйствующие субъекты независимо от форм собственности имеют расчетные счета в банках, с помощью которых осуществляются все безналичные расчеты. На банках лежит ответственность за своевременное выполнение поручений своих клиентов по совершению платежей.

3. Обеспечение хозяйства деньгами. Эмиссия и регулирование количества денег в обращении - функция банков, эмиссия наличных денег – монопольная функция центрального банка.

4. Эмиссионно-учредительная и посредническая деятельность банков в операциях с ценными бумагами. С выпуска ценных бумаг начинается жизнь банка. Права на эмиссию собственных ценных бумаг имеют коммерческие банки, созданные в организационно-правовой форме акционерных обществ. Эмиссия осуществляется при его учреждении с целью формирования уставного капитала, при увеличении размеров первоначального уставного капитала путем выпуска акций, при привлечении заемного капитала путем выпуска облигаций и других долговых обязательств. Банки могут заниматься куплей-продажей ценных бумаг как для себя, так и по поручению клиентов, обслуживанием обращения ценных бумаг, хранением ценных бумаг, управлять ценными бумагами на доверительной основе.

5. Важную роль в работе с клиентами играют разнообразные консультационные и информационные услуги, которые в России пока развиты слабо.

6. Управление доверенной собственностью.

7. Регулирование экономики. Каждый отдельный коммерческий банк, даже самый большой, не ставит своей задачей регулировать экономику страны. Это задача Центрального банка. Поэтому Центральный банк любой страны разрабатывает и реализует денежно-кредитную политику через всю систему банков второго уровня, непосредственно работающих со всеми звеньями народного хозяйства и населением страны.