Реферат: Международная торговля и валютный курс

В подавляющем большинстве случаев взаимный обмен результатами хозяйственной деятельности и связанные с этим международные расчеты осуществляются в денежной форме. Поэтому денежным единицам страны противостоят денежные единицы других стран. Пока национальные деньги остаются внутри страны, в которой они имеют хождение, они остаются национальными денежными единицами. Когда же в силу различных обстоятельств они выходят за национальные границы, то приобретают новое качество – становятся валютой.

Использование денежных единиц в различных сферах является причиной многозначности термина «валюта», которым обозначаются:

1-денежные единицы данной страны,

2-денежные знаки других государств,

3-международные счетные валютные единицы (например – ЭКЮ)

Для российского гражданина понятие «валюта» психологически связано не с рублем, а с денежными единицами других стран, такими как американский доллар, немецкая марка, японская иена и др. Между тем, для жителей других государств рубль также является иностранной валютой.

Предложение валюты находит своего покупателя на валютных рынках. Различают международные и внутренние валютные рынки. Рынок, на котором происходят массовые международные сделки с валютами всех стран, называется международным валютным рынком. Его участниками являются транснациональные корпорации, финансовые посредники, а так же Центральные банки многих стран. Примером международных валютных рынков являются валютные рынки в Лондоне, Нью-Йорке, Токио. Ежедневные сделки с валютами разных стран достигали в 1992 году объемов в 303,192 и 128 миллиардов долларов соответственно.

На внутренних валютных рынках действуют резиденты, соврешающие сделки по обмену национальной валюты на иностранные валюты, иностранные инвесторы и туристы, а так же Национальный Центральный банк. В дальнейшем, говоря о валютных рынках, мы будем иметь в виду главным образом внутренние валютные рынки. Примером внутреннего валютного рынка может служить Московская Межбанковская Валютная Биржа.

Анализ поведения валютного рынка.

Сделаем упрощающее предположение: иностранная валюта используется только в сделках по импорту или экспорту товаров. Импорт – источник спроса на иностранную валюту, экспорт – предложение иностранной валюты.

Валютный рынок находится в состоянии равновесия, когда совокупное предложение инвалюты, формируемое национальными экспортерами и зарубежными импортерами, равно совокупному спросу на инвалюту со стороны национальных импортеров и зарубежных экспортеров.

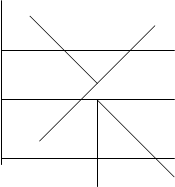

Дополнительные упрощающие предположения: внутренние и внешние цены постоянны, переливы капитала отсутствуют. Тогда рыночные силы валютного рынка могут быть изображены на следующей еМ-диаграмме где е - количество национальных денег, уплачиваемых за единицу иностранной валюты. Обменный курс национальной валюты падает, когда е растет, и падает, когда е уменьшается.

| |

На рисунке горизонтальная ось служит для измерения количества национальной и иностранной валюты, находящейся в ежедневном обороте на валютном рынке. Вертикальная ось – обменный курс национальной валюты. Если е растет, то национальная валюта дешевеет, а иностранная дорожает. Национальные товары становятся дешевле, чем на внешнем рынке, а иностранные товары на внутреннем рынке становятся дороже. Поэтому с ростом е растет экспорт и уменьшается импорт. Если е падает, то процесс идет в обратном направлении. Этоя объясняет, почему кривая SS предложения иностранной валюты, источником которой служит экспорт, направлена вправо и вверх, а кривая спроса на иностранную валюту DD, источником которой служит импорт, направлена вправо и вниз.

Проекция точки пересечения этих кривых на ось ординат е0 дает текущее равновесное значение курса. М0 –количество иностранной валюты, при котором валютный рынок находится в краткосрочном равновесии. В точке (е0 , М0) чистый экспорт Хn = 0 (при сделанных выше предположениях).

Рассмотрим малые отклонения от е0. Пусть е > е0. Доходы от экспорта возрастут, а расходы на импорт уменьшатся. Возникает Хn > 0, т.е. избыточное предложение иностранной валюты. Поэтому она подешевеет, и значение е уменьшится.

Пусть, напротив е < е0. Доходы от экспорта сократятся, а расходы на импорт возрастут, откуда Хn < 0, т.е. появится избыточный спрос на иностранную валюту. Поэтому она подорожает и значение е возрастет. Обратное отношение между величинами обменного курса и международным спросом на национальные товары удерживает валютную систему страны в равновесии.

Таким образом, при гибком обменном курсе, если цены неизменны и переливы капитала отсутствуют, то: 1-текущее значение обменного курса устойчиво, 2-любое положительное или отрицательное сальдо торгового баланса устраняется автоматически.

Валютный курс.

Национальные денежные единицы приравниваются друг к другу в определенных пропорциях. Соотношение между двумя валютами, своеобразная «цена» одной валюты, выраженная в денежных единицах другой страны, которое устанавливается в законодательном порядке или складывается на рынке под влиянием спроса и предложения, называется валютным курсом.

Курс национальной валюты может выражаться в денежной единице другой страны, том или ином наборе валют («валютной корзине») или в международных счетных единицах.

Формирование валютного курса испытывает на себе воздействие многочисленных факторов. Общей его основой является покупательная способность валюты, в которой отражаются уровни цен на товары, услуги и инвестиции. Однако его конкретная величина зависит от темпа инфляции, разницы в уровне процентных ставок, состояния платежного баланса. Большое влияние на валютный курс оказывает деятельность валютных спекулянтов и валютные интервенции (вмешательство центрального банка в операции на валютном рынке). В отдельные моменты резко возрастает значение такого фактора, как степень доверия национальной и иностранной валюте. Весьма сильное воздействие нередко оказывают ожидания тех или иных изменений в экономической политике страны. В условиях переходной экономики России для формирования валютного курса имеет значение и неодинаковая вовлеченность различных сфер народного хозяйства в мирохозяйственные связи.

Номинальный обменный курс национальной валюты – это цена единицы иностранной валюты в национальной валюте. Например, если номинальный обменный курс рубля относительно доллара равен е, то это означает, что за один доллар США надо заплатить е рублей. Понятно, что чем больше е, тем дешевле рубль и дороже доллар.

Валюта не конвертируема, если она запрещена к обмену на внешних валютных рынках без разрешения правительства. Напротив, конвертируемость валюты максимальна, когда все владельцы национальной валюты, капиталов любой формы и любого происхождения могут свободно переводить их за границу без всяких ограничений и контроля как по финансовым операциям, так и по текущим операциям платежного баланса.

Долговременное значение обменного курса зависит от 1- конкурентности производительного сектора национальной экономики, 2-соотношения между внутренним и внешним совокупным спросом, 3- величины разницы между внутренней и внешней ставками процента, 3-уровня чистой внешней задолженности. Текущее значение обменных курсов и ожидания их будущих значений образуют основу решений о внутреннем и внешнем инвестировании. Слишком резкие скачки обменных курсов отрицательно воздействуют на экономику.

Допустим, что потребитель готов купить некоторый набор А товаров, либо по средней цене Р, сложившейся на внутреннем рынке, либо по цене еР*, где е – цена иностранной валюты в национальных деньгах и Р*- мировая цена за А. Отношение:

Rеr = еР*/Р

называется реальным обменным курсом. Импорт растет, когда реальный обменный курс уменьшается, а экспорт растет, когда он увеличивается. Поэтому реальный обменный курс определяет конкурентность национальной экономики на внешних рынках. Чем он больше, тем конкурентнее товары.

Фиксированные и плавающие валютные курсы.

Валютные курсы делятся на жестко фиксированные и плавающие (свободный и грязный флоатинг).

Свободный флоатинг – обменный курс устанавливается только под воздействием спроса и предложения на валютных рынках. При свободно плавающих валютных курсах валютный курс меняется так, чтобы устранить любой дефицит или сальдо текущего платежного баланса. Это происходит автоматически, посредством уравнивания спроса на иностранную валюту со стороны расходов на импорт и предложения иностранной валюты, идущего от экспорта. Необходимость в государственном вмешательстве здесь отсутствует.

Фиксированный обменный курс – например золотой стандарт, при этом не только цены всех валют выражаются в единицах золота, но золото непосредственно выполняет функции денег. Внешняя торговля в этом случае не отличается от внутренней, а обменные курсы не могут сильно отклоняться от золотого паритета (государство фиксирует цену золота, т.е. стоимость денежной единицы в золоте,а валютный курс рассчитанный на основе относительной цены золота в двух странах называется золотым паритетом). Транснациональные потоки золота стабилизируют обменные курсы и благоприятствуют международной торговле Инфляционные процессы в стране ведут к оттоку золота и тем самым к сокращению внутреннего предложения денег, а при дефляции – наоборот.

Фиксированный курс может устанавливаться и помимо золотого паритета. В этом случае золото выполняет роль одного из видов резервов, а Центральный банк объявляет определенное значение е обменного курса и поддерживает его своей денежной политикойи официальными резервами. В частности, Центральный банк продает и покупает на валютном рынке любое требуемое рынком количество иностранной и национальной валюты по объявленному фиксированному курсу. В результате возникают два значения обменного курса официально объявленное е и рыночное еm, если они совпадают, то события на валютном рынке не влияют на обменный курс. В противном случае возникает деление на обменный курс в сторону его повышения или понижения.