Реферат: Налоговая система 11

ГЛАВА 2. КЛАССИФИКАЦИЯ НАЛОГОВ ……………………… с. 13

ГЛАВА 3. НАЛОГОВАЯ СИСТЕМА

РЕСПУБЛИКИ БЕЛАРУСЬ ………………………….… с. 18

ГЛАВА 4. ПРОБЛЕМЫ И ПУТИ

СОВЕРШЕНСТВОВАНИЯ НАЛОГОВОЙ

СИСТЕМЫ В РЕСПУБЛИКЕ БЕЛАРУСЬ ……….…. с. 25

ЗАКЛЮЧЕНИЕ ……………………………………………………….. с. 30

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ ……………….. с. 32

ВВЕДЕНИЕ

Для выполнения своих функций любому государству нужны денежные средства. Оно собирает их из различных источников на основе государственного законодательства. Важнейшими каналами этих поступлений являются налоги, сборы, штрафы, добровольные платежи и взносы, таможенные пошлины. В свою очередь наибольшую долю поступлений составляют налоги.

Налоги — это обязательные платежи физических и юридических лиц, взимаемые государством для выполнения своих функций.

В истории появлялись самые причудливые виды налогообложения: на окна и дымовые трубы, на соль и, конечно же, на спиртные напитки. Основы налогообложения, неподвластные времени, были сформулированы еще Адамом Смитом: налоги должны соответствовать состоянию плательщика; способ и время взимания должны быть заранее и точно известны и удобны для плательщика; сам процесс сбора налогов нужно проводить с минимальными затратами.

Государство не может существовать без налогов. Вместе с тем, всё то, что гражданин выплачивает в виде налогов, возвращается к нему как к члену общества. Современная система налогообложения многоступенчата.

На мой взгляд кризисная ситуация в отечественной экономике вызванная, от части, непродуманной налоговой политикой делает выбранную мной тему научной работы достаточно актуальной. Существующая налоговая система в Беларуси с момента ее появления подвергается постоянной и всесторонней критике ввиду ее нестабильности, частой смены «правил игры с государством», принятия налоговых актов «задним числом», противоречивости законов и подзаконных актов, в том числе инструктивных материалов.

Основными целями научной работы являются:

- раскрытие экономической сущности налогов;

- исследование функций налогов и их места в экономической системе государства;

- дать общую характеристику налогов республики Беларусь;

- разработка предложений по более эффективному регулированию налогами государственной экономики.

Объектом научного исследования является влияние налоговой системы, как одного из рычагов регулирования экономической активности, на процессы воспроизводства в экономике и благосостояние общества. Предметом исследования выступают существующие теоретические учения о месте налогов в экономике, налоговые системы развитых стран мира, а также налоговая система Беларуси.

Задача научного исследования состоит в обосновании необходимости совершенствования налоговой системы нашей страны.

ГЛАВА 1. ПОНЯТИЕ И СУЩНОСТЬ НАЛОГОВ, ИХ ФУНКЦИИ И ПРИНЦИПЫ НАЛОГООБЛОЖЕНИЯ

Налоги представляют собой обязательные сборы, осуществляемые на основе государственного законодательства. Они возникли вместе с товарным производством и появлением государства и выражают обязанность юридических и физических лиц, получающих доходы, участвовать в формировании государственных финансовых ресурсов. Таким образом, сущность налогов состоит в изъятии государством определенной части валового внутреннего продукта в виде обязательного взноса в пользу общества.

Государство устанавливает правила изъятия части доходов у юридических и физических лиц посредством придания этим правилам силы Закона. Правовая природа налогов обусловлена необходимостью государственного принуждения, так как вряд ли кто добровольно, по собственной инициативе будет расставаться с частью своего дохода, и порой достаточно солидной его частью.

Налоги играют важнейшую роль среди государственных доходов. Так, налоги составили 56,5% (26470856745,1 тыс. руб.) доходной части бюджета Республики Беларусь на 2009 год [1].

С юридической точки зрения, налог – установленная законом форма отчуждения собственности физических и юридических лиц в пользу субъектов публичной власти. При этом налог является индивидуально безвозмездным, взыскивается на условиях безвозвратности методами государственного принуждения и не носит характер наказания или контрибуции. Налоги устанавливаются законодательной властью в одностороннем порядке.

Налоги выполняют три важнейшие функции: фискальную (распределительную), регулирующую и социальную. Фискальная функция обеспечивает поступление в государственную казну средств, которые сосредоточиваются в бюджетной системе и внебюджетных фондах, обеспечивая финансирование государственных расходов.

Социальная функция налогов направлена на сглаживание неравенства между доходами различных социальных групп населения и реализуется посредством дифференцированного налогообложения [27, с.464].

Финансисты выделяют еще и контрольную функцию налогов , которая позволяет количественно отразить налоговые поступления и сопоставить их с потребностями государства в финансовых средствах. Кроме того, с помощью этой функции можно оценить эффективность налогового механизма, контролировать движение финансовых ресурсов, выявить необходимость внесения изменений в налоговую систему и налоговую политику.

Регулирующая функция осуществляется через систему дифференцированных налоговых льгот. Она может быть направлена, во-первых, на стимулирование либо сдерживание развития отдельных отраслей и видов деятельности. В этом случае налоги регулируют предложение продукции (услуг). Во-вторых, с помощью системы налогов государство может сокращать либо увеличивать совокупный спрос.

Налоги приобретают новое качество, выступая в роли одного из рычагов регулирования экономической активности, воздействия на процесс воспроизводства. Воздействие это оказывается весьма многоплановым. Манипулируя налогами на прибыль, государство оказывает весьма ощутимое влияние на процессы накопления капитала. Примером тому может служить налоговый механизм так называемой ускоренной амортизации, при котором государственные финансовые органы разрешают компаниям отчислять в амортизационный фонд суммы, значительно превышающие действительный износ основного капитала. В результате значительно сокращается размер подлежащей обложению прибыли, следовательно, и суммы уплачиваемого налога. Метод ускоренной амортизации является важным стимулом увеличения капиталовложений в корпоративном секторе экономики. Его применение способствует интенсификации научно-технического прогресса, поощрению структурных изменений в экономике, особенно развитию наукоемких отраслей.

Меры налогового регулирования широко используются для стимулирования конкурентоспособности тех или иных отраслей, создания им наиболее благоприятных условий для накопления капитала, а также поощрения социально полезной деятельности корпораций. С этой целью предоставляются различного рода льготы по уплате корпоративного налога, а также налога с прибылей в зависимости от осуществления корпорациями той или иной деятельности. К мерам подобного рода относится, например, система налоговых мер по стимулированию компаний добывающих отраслей (особенно в нефтяной и газовой промышленности) в виде так называемых скидок на истощение недр.

Наряду с селективными мерами налогового регулирования государство широко использует налоговый механизм и в целях общего воздействия на хозяйственную конъюнктуру в целом. Для преодоления экономического застоя государство посредством налоговых льгот стимулирует капиталовложения, создает более благоприятные условия для расширения совокупного общественного спроса, как на потребительские, так и инвестиционные товары. Примером крупномасштабных мероприятий по стимулированию общей экономической конъюнктуры может служить крупное сокращение налогов в начале 80-х годов после прихода к власти в США администрации Рейгана. Теоретическим обоснованием этой программы стали расчеты американского экономиста А. Лаффера, доказавшего, что результатом снижения налогов является экономический подъем и рост доходов государства (кривая Лаффера ). Согласно рассуждениям Лаффера, чрезмерное повышение налоговых ставок на доходы корпораций отбивает у последних стимулы к капиталовложениям, тормозит научно-технический прогресс, замедляет экономический рост, что, в конечном счете, отрицательно сказывается на поступлениях в государственный бюджет.

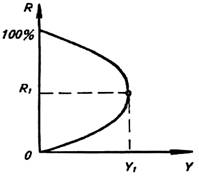

Графическое отображение зависимости между доходами государственного бюджета и динамикой налоговых ставок получило название «Кривой Лаффера» (рис.1) [22, с.218].

Рисунок 1. «Кривая Лаффера»

На рис. 1 по оси ординат отложены налоговые ставки (R), по оси абсцисс — поступления в госбюджет (Y). При увеличении ставки налога R доход государства в результате налогообложения увеличивается. Оптимальный размер налоговых ставок (R1 ) обеспечивает максимальные поступления в государственный бюджет (Y1 ).

--> ЧИТАТЬ ПОЛНОСТЬЮ <--