Реферат: Налоговые инициативы Правительства РФ

8 апреля т.г. Правительство РФ одобрило на своем заседании пакет законопроектов по налоговой реформе, сообщает “ПРАЙМ-ТАСС”. Предполагается, что данный пакет налоговых законопроектов поступит в Госдуму в самое ближайшее время. В то же время ряд законопроектов (в частности, по налогу на прибыль) будут дополнительно проработаны и внесены в Госдуму позднее.

По словам А.Кудрина, 2004-2005 гг. станут завершающим этапом налоговой реформы. “Важно, наконец, установить такие налоговые правила, которые будут действовать долго, так как налоговая реформа не может идти постоянно; она должна быть срочной”, – сказал А.Кудрин.

Напомним, что в пакет законопроектов входят законопроекты по снижению Единого социального налога, изменению налогообложения нефтяной отрасли, изменениям по налогу на прибыль, повышению акцизов в 2005 г.

В соответствии с законопроектом о снижении ЕСН, предполагается снизить базовую ставку ЕСН с 35,6% до 26%, а также ввести трехуровневую шкалу налога вместо четырех уровней. В частности, налог будет уплачиваться по ставке 26% при среднегодовом уровне зарплат на одного сотрудника в 300 тыс. руб., по ставке 10% – при уровне зарплат в 300-600 тыс. руб. и 2% – при уровне зарплат свыше 600 тыс. руб.

В сфере налогообложения нефтяной отрасли предлагается изменить шкалу экспортных пошлин, введя четырехступенчатую шкалу вместо трехступенчатой. При этом, при стоимости барреля нефти от $20 до $25 за баррель предлагается повысить налогообложение разницы между базовым уровнем в $20 за баррель с 35% до 45%, а при стоимости нефти свыше $25 за баррель этот уровень над базовой ценой в $25 за баррель повышается до 65%. Налог на добычу полезных ископаемых также повышается при высоких ценах на нефть. Свыше $18,5 за баррель уровень налогового изъятия в рамках НДПИ будет больше, чем при действующей формуле исчисления данного налога. При меньших ценах этот уровень будет меньше, чем в соответствии с существующей формулой расчета налога.

Специфические ставки акцизов (на алкоголь, бензин, моторные масла, дизельное топливо, пиво) предполагается проиндексировать на 8,5%. Специфическую ставку акциза на табак предполагается повысить с 60 руб. до 70 руб. за 1000 штук, сохранив адвалорную ставку на уровне 5% от цены.

В рамках налога на прибыль предполагается, в частности, предоставить возможность компаниям, ведущим геологоразведку месторождений относить затраты на геологоразведку на уменьшение прибыли от текущей деятельности, а также предоставить возможность относить эти расходы на прибыль от последующей эксплуатации этих месторождений.

Вывод: Озвученные налоговые инициативы правительства, на наш взгляд, в целом позитивны.

Наиболее существенной из предложенных правительством мер является снижение ставки ЕСН, причем снижение данного налога до предполагаемого уровня в 26% действительно могло бы стать эффективной мерой. Явно делается акцент на вытеснение зарплат на более высокий уровень, где сумма ЕСН будет меньше. В настоящее время ЕСН на уровне 35,6% запредельно высок и стимулирует сокрытие зарплаты. Снижение ЕСН дало бы качественный рывок и обеспечило рост абсолютного сбора не только самого ЕСН, но и подоходного налога в результате большей легализации зарплаты.

В области налогообложения нефтяного сектора верно сделан акцент на повышение сборов за счет таможенных пошлин и уже во вторую очередь за счет НДПИ. Бесспорно, нефтяной бизнес способен без значительного ущерба для своей деятельности увеличить отчисления в бюджет, так как обладает гораздо большим налоговым потенциалом. Перед государством стоит задача разработки четкого механизма получения доходов от эксплуатации природных недр. В то же время, озвученное предложение не учитывает индивидуальные особенности месторождений и не стимулирует снижение затрат за счет использования современных технологий. Таким образом, более предпочтительным нам представляется использование дифференциации налоговых ставок в зависимости от качества месторождений. При этом, для оценки качества месторождений нужно привлекать независимых оценщиков воизбежание возможных коррупционных действий со стороны чиновников.

Однако по налогу на прибыль степень изменений нам представляется недостаточной. За последние несколько лет наблюдается неуклонное снижение темпов сбора налога на прибыль по сравнению с темпами прироста финансовых результатов. Очевидно, что снижение ставки по налогу на прибыль с отменой льгот не дало ожидаемого эффекта и администрирование его только ухудшается. На наш взгляд, в направлении повышения эффективности данного налога нужно принятие решений по двум направлениям:

во-первых, снизить ставку (например, до 15% на первом этапе);

во-вторых, полностью отдать его в ведение региональных властей, установив 100% поступление данного налога в региональные бюджеты, особенно учитывая тот факт, что в течение нескольких последних лет федеральный центр увеличивал долю отчислений по налогу на прибыль в пользу регионального уровня.

Сохранение же текущей политики по налогу на прибыль лишено экономической целесообразности и не является эффективным.

Налоговая система РФ: об эффективности налога на прибыль

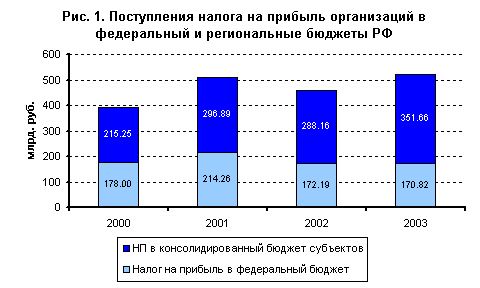

В 2003 г. объем поступлений налога на прибыль организаций на федеральном уровне, по данным Минэкономразвития РФ, составил 7,7% от доходов федерального бюджета (170,82 млрд. руб.), что на 0,8% в абсолютном значении меньше по сравнению с предыдущим годом. В консолидированный бюджет субъектов РФ сборы налога на прибыль выросли по сравнению с 2002 г. на 22% и составили, по данным Минфина РФ, 351,66 млрд. руб. Итого в консолидированный бюджет РФ по налогу на прибыль в 2003 г. поступило 522,5 млрд. руб., что на 13,5% больше чем в 2002 г.

Источник: Минфин РФ, Минэкономразвития РФ, расчеты РЭО

Напомним, что в 2002 г. сборы налога на прибыль в консолидированный бюджет России сократились на 10,1%, что главным образом было обусловлено снижением ставки с 35% до 24% с отменой всех инвестиционных льгот.

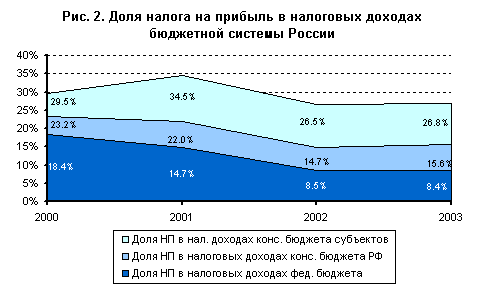

Помимо этого, с 2002 г. наблюдается сокращение поступлений налога на прибыль на всех уровнях бюджетной системы (см. рис. 2).

Источник: Минфин РФ, расчеты РЭО

Что касается увеличения доли сборов налога на прибыль в бюджеты субъектов в общем объеме поступлений, то это обусловлено следующим изменением ставок в структуре бюджетной системы:

| Ставка налога на прибыль по уровню бюджетной системы / дата вступления | С 1 января 2002 г. | С 1 января 2003 г. | С 1 января 2004 г. |

| в федеральный бюджет | 7,5% | 6% | 5% |

| в бюджет субъектов | 14,5% | 16% | 17% |

| в местный бюджет | 2% | 2% | 2% |

Источник: Глава 25 НК РФ “Налог на прибыль”

Из таблицы видно, что в течение нескольких лет происходит смещение приоритетов относительно поступления налога на прибыль с федерального уровня на региональный уровень. Таким образом, следует ожидать повышение доли субъектов и, соответственно, уменьшение доли федерального центра в общей массе сборов налога на прибыль в дальнейшем.

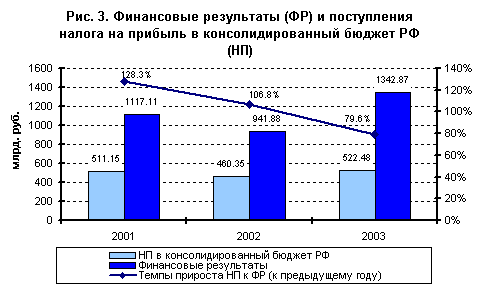

Также обратим внимание на динамику поступлений налога на прибыль в сравнении с изменениями финансовых результатов деятельности организаций, от которых напрямую зависит уровень сбора налогов (см. рис. 3).

Источник: Минфин РФ, Минэкономразвития РФ, Госкомстат РФ, расчеты РЭО

Из рис. 3 видно, что за последние несколько лет наблюдается неуклонное снижение темпов сбора налога на прибыль по сравнению с темпами прироста финансовых результатов.

Можно предположить, что в 2002 г. данная тенденция объясняется предполагаемым, но еще не реализованным эффектом от вывода рядом предприятий прибыли из тени в результате снижения ставки по налогу на прибыль. Однако 2003 г. показывает, что данного эффекта по-прежнему не наблюдается. Так, по данным Госкомстата РФ, сальдированный финансовый результат организаций вырос в 2003 г. на 42,6% по сравнению с предыдущим годом. В тоже время сборы налога на прибыль в консолидированный бюджет России, как отмечается выше, выросли всего на 13,5%.

Вывод: Анализ показывает, что налицо низкая эффективность налоговых органов в налоговом администрировании и несовершенство проводимой правительством налоговой политики.

Снижение ставки по налогу на прибыль с отменой инвестиционной льготы не дало ожидаемого эффекта:

во-первых, не послужило стимулирующим фактором для развития предприятий, так как на их инвестиционную деятельность и деловую активность в основном влияние оказали другие факторы макроэкономического и институционального характера, особенно в отношении иностранных инвесторов.

--> ЧИТАТЬ ПОЛНОСТЬЮ <--