Реферат: Общий подход к реализации методики краткосрочного финансового планирования

Система планирования и управления финансами предприятия должна обеспечивать выполнение некоторой стратегической цели. Обычно ориентируются на одну из трех целей /1/:

1) выживание предприятия (обеспечение финансового равновесия);

2) получение прибыли;

3) экономический рост предприятия.

В настоящее время в России большинство предприятий при управлении финансами не в состояние эффективно реализовывать выбранную глобальную цель, так как принятие управленческих решений осуществляется как реакция на текущие проблемы, т. е. используется так называемая реактивная форма управления, которая порождает ряд противоречий: между интересами предприятия и фискальными интересами государства; интересами производства и интересами финансовых служб и т. п.

Для устранения этого недостатка предлагается подход к управлению финансами, основанный на анализе финансово- экономического состояния предприятия с учетом стратегической цели его деятельности, адекватной рыночным условиям /2,3/.

При планировании в такой системе, кроме результатов финансово-экономического анализа, должен использоваться бизнес-план производственной, инвестиционной и финансовой деятельности предприятия. Только с его помощью можно учитывать стратегическую цель системы.

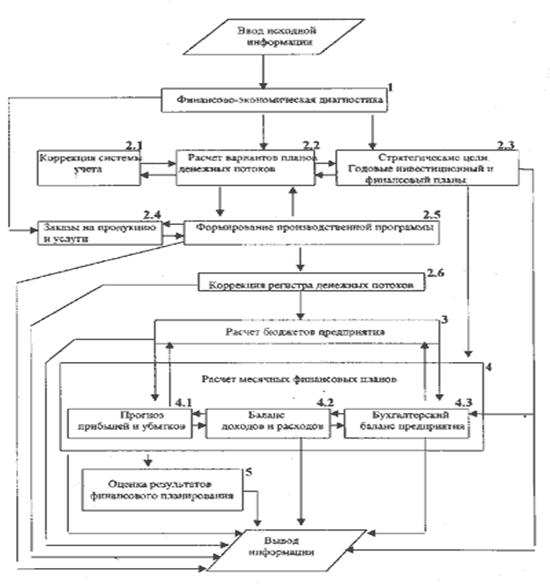

В настоящей работе предлагается схема реализации процедуры планирования (рис. 1), включающая в себя следующие этапы:

1. Финансово-экономический анализ (блок 1).

2. Формирование производственной программы (блоки 2.1-2.6).

3. Расчет бюджетов предприятия (блок 3).

4. Финансовое планирование (блок 4.1-4.3).

5. Оценка результатов финансового планирования (блок 5).

|

|

| Рис. 1. Схема реализации процедуры краткосрочного финансового планирования |

Рассмотрим каждый из перечисленных этапов.

1. Финансово- экономическая диагностика

Очевидно, что процедура финансового планирования должна учитывать результаты соответствующей диагностики состояния предприятия /2/. Объектами финансово- экономического анализа являются: бухгалтерская отчетность; финансовые коэффициенты и финансовый цикл; состояние оборотных средств; кредитная политика; издержки и амортизационная политика; дивидендная политика и др. При этом используются горизонтальный, вертикальный и трендовый анализы показателей.

Горизонтальный анализ состоит в сравнении отчетных показателей с аналогичными показателями предыдущего периода.

Вертикальный анализ проводиться в целях выявления удельного веса отдельных статей отчетности в общем итоговом показателе и последующего сравнения результата с данными предыдущего периода.

Трендовый анализ основан на расчете относительных отклонений показателей за ряд лет от уровня базисного года. При этом для слежения за динамикой изменения показателей и возможности применения процедуры статистического регулирования, желательно использование контрольных карт /4,5/.

Анализ бухгалтерской отчетности представляет собой изучение абсолютных показателей, содержащихся в этой отчетности. Рассматриваются состав имущества предприятия, источники формирования собственного капитала, размер и источники заемных средств, объем выручки, валовая и чистая прибыль и др.

Для аналитической работы применяются следующие финансовые показатели:

1) ликвидности (общий коэффициент покрытия; коэффициент срочной ликвидности; коэффициент ликвидности при мобилизации средств);

2) финансовой устойчивости (соотношение заемных и собственных средств; коэффициент обеспеченности собственными оборотными средствами; коэффициент маневренности собственных оборотных средств);

3) интенсивности использования ресурсов (рентабельности чистых активов по чистой прибыли; рентабельности реализованной продукции; фондо-, энерго-, материалоемкости и т.п.);

4) деловой активности (коэффициент оборачиваемости оборотного капитала; коэффициент оборачиваемости собственного капитала).

Показатели первых двух групп являются показателями первого класса, для которых задаются нормативные значения. Показатели третьей и четвертой группы являются ненормированными и относятся ко второму классу. В принципе для ряда показателей могут быть определены интервалы оптимальных значений в зависимости от их принадлежности к различным видам деятельности.

Анализируется также финансовый цикл предприятия, учитывающий оборачиваемость запасов, незавершенной и готовой продукции, дебиторской задолженностей /1,6/.

При рассмотрении кредитной политики анализируется структура пассива баланса и уровень соотношения собственных и заемных средств. На основании этих данных решается вопрос о достаточности собственных оборотных средств, либо об их недостатке. В последнем случае принимается решение о привлечении заемных средств. Рассчитывается эффективность различных вариантов займов.

Принимая решение о привлечении заемных средств, предприятие составляет план их возврата. Рассчитывается процентная ставка за период кредита и определяются сумма процентов по данному кредитному договору, а также источники их выплаты с учетом порядка и условий налогообложения прибыли. Оценивается также возможность привлечения финансовых ресурсов через инструменты рынка ценных бумаг.

При анализе издержек рассматриваются переменные затраты, которые возрастают либо уменьшаются пропорционально объему производства; постоянные затраты, изменение которых не связано непосредственно с изменением объемов производства; а также смешанные затраты, состоящие из переменной и постоянной части. Оценивается возможность снижения указанных затрат.

--> ЧИТАТЬ ПОЛНОСТЬЮ <--