Реферат: Расчеты между экономическими субъектами посредством ценных бумаг

Оценка облигаций. Для облигаций обычно характерно более низкое значение дохода чем по акциям, но он и менее подвержен колебаниям рыночной конъюнктуры. Надежность здесь предпочитается доходности.

Облигации с нулевым купоном. Поступления по годам, за исключением последнего, здесь равны нулю. Формула имеет вид:

![]()

где PV – текущая стоимость облигации;

CFi – ожидаемый денежный поток в i периоде;

r – приемлимая норма дохода.

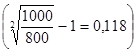

Например, облигации с нарицательной стоимостью 1 тыс. руб. и сроком погашения 2 года продаются за 800 руб. В этом случае, доходность составит 11,8 %.

.

.

Бессрочные облигации. Для этих облигаций характерна неопределенно долгая выплата дохода.

![]()

Например, выплачиваемый годовой доход по облигации составляет, а приелимая рыночная доходность - 6 %. Тогда эти облигации в данный момент будут продаваться по цене 16949 руб.

![]() ,

,

хотя она будет меняться в зависимости от приемлимой доходности, обусловленной рыночной ставкой процента.

Облигации с постоянным доходом. В этом случае денежный поток складывается из одинаковых ежегодных поступлений и стоимости выплачиваемой в конце периода.

![]()

Например, текущая стоимость облигации номинальной стоимостью 1000 руб. годовой купонной ставкой 6 % и сроком погашения 4 года составит 1030 руб.

![]()

Если необходимо установить норму дохода по облигации применяется формула:

![]()

где YTM – норма дохода облигации;

n – число лет оставшихся до ее погашения.

Этот показатель может также использоваться как для сравнительного анализа по направлениям инвестиций, так и для оценки предпочтительного вида принимаемых, в форме ценных бумаг, ресурсов.

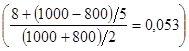

Например, необходимо рассчитать норму дохода облигации принимаемой к погашению через 5 лет, стоимостью 1000 руб., годовой купонной ставкой 8 % и имеющей рыночную цену 800 руб. Искомый показатель составит 5 %.

.

.

Интерес представляет также используемый в финансовом анализе показатель текущей доходности. Он представляет собой отношение дохода, получаемого по купонной ставке, к фактическим затратам (мы помним, что они всегда характерны для системы финансовых ресурсов) на приобретение данной ценной бумаги. Отметим, что этот показатель не учитывает дохода предприятия приобретающего облигацию с дисконтом.

![]()

где Pc – текущая доходность, %;

N – номинальная стоимость ценной бумаги;

PV – текущая стоимость ценной бумаги;